Tiên liệu trước báo cáo CPI của Mỹ: Nỗi ám ảnh mang tên “carry trade” vẫn còn

Đặng Thùy Linh

Junior Analyst

Không có gì ngạc nhiên khi sự biến động đã quay trở lại một cách mạnh mẽ và nếu các chiến lược thị trường điển hình của 30 năm qua vẫn tiếp tục có hiệu quả, thì những gì chúng ta thấy về giao dịch carry trade đồng Yên cho đến thời điểm này có thể chỉ là sự khởi đầu.

Điều này là vì phó thống đốc BoJ đã đưa ra một số bình luận mơ hồ về việc không tăng lãi suất trong thời kỳ thị trường biến động. Đầu tiên, những bình luận này không có trọng lượng và khó có thể ổn định đồng Yên trong dài hạn vì trừ khi thị trường tiếp tục biến động, thì tại một thời điểm nào đó, BoJ sẽ có cơ hội tăng lãi suất nếu cần.

Thứ hai, mọi người đều biết rằng sẽ không phải là một hành động khôn ngoan nếu BoJ bắt đầu tăng lãi suất cùng lúc đồng Yên mạnh lên và Nikkei lao dốc. BoJ đã mắc sai lầm khi chờ đợi quá lâu cho đợt tăng lãi suất thứ hai và đáng lẽ phải hành động sớm hơn khi thời điểm Fed sẽ bắt đầu cắt giảm lãi suất chưa được xác định rõ ràng.

Thay vào đó, BoJ đã đợi cho đến khi dữ liệu của Hoa Kỳ bắt đầu yếu đi, và để làm tình hình tệ hơn, BoJ đã can thiệp vào thị trường vào ngày 11/7, ngày mà dữ liệu của Mỹ cho thấy CPI suy yếu, BoJ đã khiến thị trường tháo chạy khỏi hoạt động carry trade.

“Yen Carry Trade Unwind” có thể tiếp tục - Lý do là gì?

Nếu dữ liệu của Hoa Kỳ tiếp tục cho thấy Fed sẽ cắt giảm lãi suất và khi chênh lệch lãi suất thu hẹp, thị trường sẽ tiếp tục chứng kiến sự đảo ngược của giao dịch carry trade khi đồng Yên tăng vọt so với đồng USD.

Vào thời điểm này, điều duy nhất có thể ngăn cản đồng Yên tăng giá là dữ liệu mạnh mẽ của Hoa Kỳ hoặc BoJ quyết định cắt giảm lãi suất. Dữ liệu yếu kém của Hoa Kỳ sẽ tiếp tục khiến chênh lệch lãi suất thu hẹp, và khiến đồng Yên tăng cao hơn nữa.

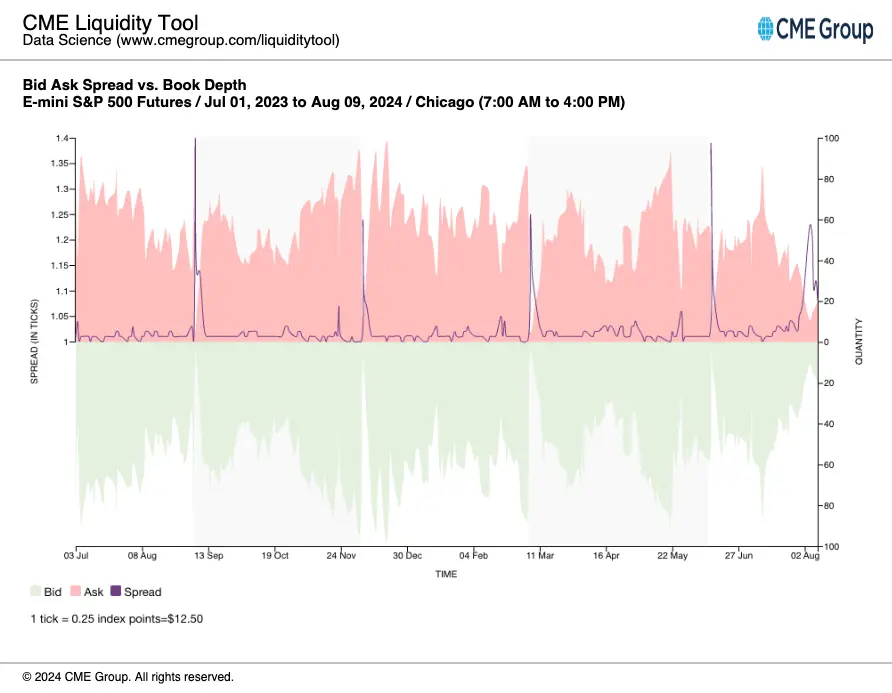

Ngoài động thái tháo chạy khỏi các giao dịch chênh lệch lãi suất, có vẻ như tính thanh khoản trên thị trường đã suy yếu. Ngay cả với đà phục hồi vào thứ Năm và Thứ sáu, mức chênh lệch giữa giá chào mua và giá chào bán trong S&P 500 vẫn rất lớn.

Mất thanh khoản là một dấu hiệu cảnh báo cho thị trường vì thị trường này sẽ không tăng cao hơn trừ khi thanh khoản cải thiện và các mức chênh lệch trên thu hẹp lại.

Ngoài ra, FINRA (là tổ chức giám sát cách mọi người giao dịch cổ phiếu) đã báo cáo rằng mức ký quỹ (số tiền mọi người vay để mua thêm cổ phiếu) đã chạm đỉnh. Vào tháng 7, tổng số tiền vay là 810.8 tỷ USD, tương đương với tháng 5 và tháng 6.

Vì vậy, nếu thanh khoản từ giao dịch carry trade đồng Yên không còn nữa, và các nhà môi giới (những người cho các nhà giao dịch vay vốn) không cho vay thêm nữa, thì dòng vốn sẽ đến từ đâu để duy trì hoạt động của thị trường?

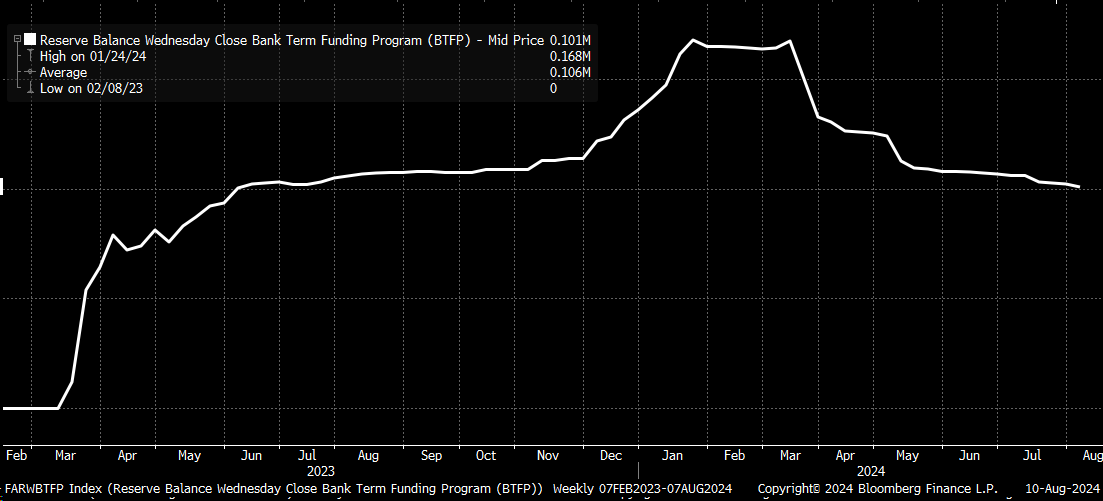

Trong khi đó, số tiền tài trợ từ chương trình BTFP của Fed đối với Ngân hàng dự kiến sẽ bắt đầu giảm đáng kể trong thời gian còn lại của năm 2024. Cho đến nay, ước tính này vẫn tương đối dễ dự đoán.

Điều đó có nghĩa là dự trữ được giữ tại Fed sẽ ít hơn khoảng 100 tỷ USD so với giá trị hiện tại là 3.375 nghìn tỷ USD.

Có lẽ không phải ngẫu nhiên mà mức ký quỹ (số tiền mà các nhà giao dịch vay để đầu tư) ngừng tăng trong khi dự trữ (số tiền các ngân hàng gửi tại Fed) giảm đều đặn.

Điều tương tự đã xảy ra vào năm 2018 khi dự trữ giảm và mức ký quỹ đạt đỉnh rồi lại giảm. Điều này dẫn đến một giai đoạn biến động mạnh và thị trường không đi đến đâu từ tháng 1/2018 cho đến tháng 10/2019.

Vì vậy, khi nhà đầu tư tháo chạy khỏi giao dịch carry trade đồng yên (nghĩa là ít tiền chảy vào hơn) và mức ký quỹ không tăng (các nhà giao dịch không vay thêm), thị trường cần cân nhắc xem tiền sẽ đến từ đâu để đẩy thị trường chứng khoán lên cao hơn - và điều đó vẫn chưa rõ ràng.

S&P 500 dường như có mối liên hệ chặt chẽ hơn đến những thay đổi trong mức ký quỹ và dự trữ so với biến động của đồng Yên. Nhưng có khả năng sẽ còn khó khăn hơn nữa nếu thanh khoản giao dịch carry trade cạn kiệt và dự trữ cũng như mức ký quỹ cũng đang giảm.

Có vẻ như hợp đồng tương lai S&P 500 đã hình thành mô hình cờ giảm với một lá cờ tăng nhỏ hơn bên trong. Thông thường, mô hình cờ dốc lên thường dẫn đến giá giảm và mô hình cờ giảm cũng cho thấy điều tương tự.

Trong khi đó, Nikkei 225 đã đã phục hồi phần lớn so với gap giảm của Thứ Hai tuần trước và không có nhiều biến động khác. Câu hỏi lớn là điều gì sẽ xảy ra tiếp theo vì nếu Nikkei bắt đầu giảm trở lại, đó có thể là một dấu hiệu xấu cho thị trường toàn cầu.

Thật thú vị, nếu lật ngược biểu đồ Nikkei, nó trông giống như một mô hình tăng giá. Đường xu hướng đã bị phá vỡ và một gap lớn cần lấp đầy quanh mức 31,400.

Vấn đề là gap này thấp hơn gần 10% so với mức đóng cửa của Nikkei vào thứ Sáu.

Các mô hình trong SMH (ETF bán dẫn) cũng có vẻ đáng lo ngại, với việc hình thành một lá cờ giảm. Trớ trêu là SMH có thể tăng lên khoảng 230 USD và vẫn nằm trong mô hình này, vì vậy có thể mất vài ngày để xem nó diễn ra như thế nào vào đầu tuần tới.

Investing