Thuế quan, trái phiếu và cuộc khủng hoảng ngân sách Mỹ

Trà Giang

Junior Editor

Trong bức tranh đầy biến động của kinh tế toàn cầu hiện nay, khi những đợt sóng từ chiến tranh thương mại Mỹ - Trung tạm thời lắng xuống, thì một mối nguy hiểm khác – âm ỉ hơn nhưng có sức công phá không kém – đang dần nổi lên: khủng hoảng ngân sách của chính phủ liên bang Mỹ.

Nếu như các cuộc đàm phán thương mại từng khiến thị trường chao đảo bởi thuế quan và dòng hàng hóa gián đoạn, thì cuộc khủng hoảng ngân sách lại mang dáng dấp của một “cuộc chiến tự hủy” – nơi Washington tự đặt mình vào thế rủi ro với những toan tính chính trị khó lường.

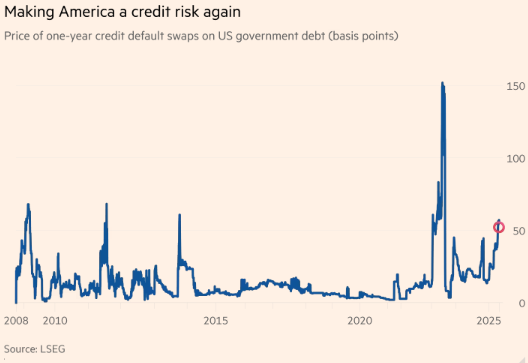

Tâm điểm của mối lo lần này không chỉ nằm ở trần nợ công – một câu chuyện quen thuộc được lặp lại mỗi năm với những màn kịch căng thẳng trong Quốc hội – mà còn ở sự bất ổn của dòng tiền thuế, các đề xuất cắt giảm nguồn thu và sự bất hợp tác giữa các đảng phái chính trị. Hệ quả là thị trường tài chính đang bắt đầu phản ứng mạnh mẽ. Lần đầu tiên kể từ những năm khủng hoảng ngân sách trước đây, chi phí bảo hiểm rủi ro vỡ nợ đối với trái phiếu Kho bạc Mỹ – thể hiện qua hợp đồng hoán đổi rủi ro tín dụng (CDS) kỳ hạn 1 năm – đã tăng vọt, phản ánh mức độ bất an ngày càng rõ rệt từ giới đầu tư đối với khả năng thanh toán nợ của chính phủ Hoa Kỳ.

Rủi ro tín dụng nước Mỹ trở lại: Giá CDS đối với nợ chính phủ Mỹ tăng vọt

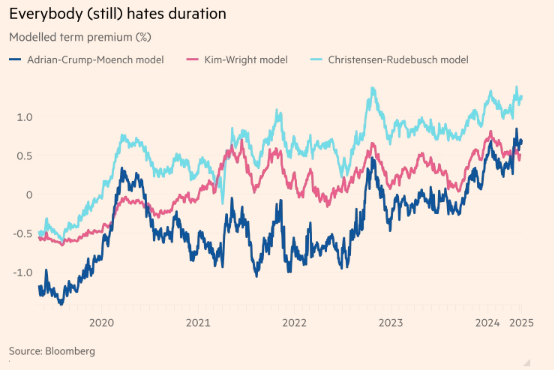

Tuy lợi suất trái phiếu Kho bạc Mỹ đã hạ nhiệt trong vài tuần gần đây, nguyên nhân chủ yếu đến từ kỳ vọng tăng trưởng kinh tế suy yếu, thể hiện qua sự sụt giảm của lãi suất thực. Trong khi đó, phần bù rủi ro thời hạn (term premium) – yếu tố phản ánh mức độ sẵn sàng của nhà đầu tư trong việc giữ trái phiếu dài hạn – vẫn duy trì ở vùng cao so với mặt bằng nhiều năm qua.

Thị trường vẫn đang không mặn mà với trái phiếu dài hạn

Về lý thuyết, khả năng Mỹ vỡ nợ trong ngắn hạn vẫn ở mức cực kỳ thấp. Nhưng điều đáng lo là: thị trường đang dần đặt cược vào rủi ro của những “sai lầm chính trị” – những quyết định hoặc sự cố mang tính hệ thống có thể đẩy Washington vào tình trạng thanh khoản cạn kiệt tạm thời. Kể từ khi cơ chế đình chỉ trần nợ hết hiệu lực vào tháng 1, Bộ Tài chính Mỹ đã phải xoay xở bằng cách rút tiền từ Tài khoản Kho bạc tại Cục Dự trữ Liên bang – một dạng “quỹ dự trữ quốc gia”. Tính đến đầu tháng 5, số dư còn lại là khoảng 583 tỷ USD – tương đương một khoảng đệm ngắn ngủi trước khi chính phủ phải đối mặt với “ngày X”: thời điểm cạn tiền và không thể chi trả nghĩa vụ nợ.

Theo ước tính của Bộ Tài chính, “ngày X” có thể rơi vào khoảng tháng 8, nhưng con số này mang tính giả định và phụ thuộc nhiều vào dòng thu thuế – một biến số đầy bất định. Đáng nói, Tổng thống Donald Trump – người đang là ứng viên hàng đầu của Đảng Cộng hòa cho cuộc đua 2024 – đang tiếp tục vận động cắt giảm mạnh ngân sách dành cho Cục Thuế vụ (IRS). Điều này khiến giới phân tích lo ngại khả năng thu ngân sách có thể sụt giảm ngay trong năm nay, qua đó rút ngắn thời gian còn lại trước khi Mỹ thực sự rơi vào khủng hoảng thanh khoản.

Tháng 4 luôn là tháng then chốt trong năm tài chính Mỹ khi người dân và doanh nghiệp nộp thuế thu nhập. Năm nay, con số thu về khá tích cực: IRS báo cáo đã thu được khoảng 900 tỷ USD trong tháng 4 – tăng 9% so với cùng kỳ năm ngoái. Tuy nhiên, câu hỏi đặt ra là liệu con số này có đủ để đáp ứng kỳ vọng thu ngân sách cả năm hay không? Văn phòng Ngân sách Quốc hội (CBO) dự báo tổng thu ngân sách năm tài khóa 2025 sẽ tăng thêm 245 tỷ USD so với năm ngoái – một mục tiêu không dễ dàng nếu đà thu chững lại trong các tháng tiếp theo.

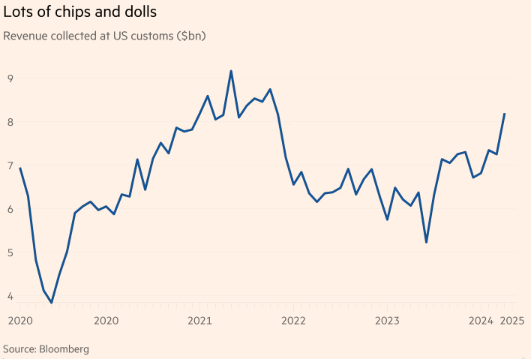

Thu ngân sách từ hải quan Mỹ tăng vọt: Dòng tiền thuế nhập khẩu trở lại thời kỳ đỉnh cao

Trong một nỗ lực gia cố ngân sách, Mỹ cũng đang được hưởng lợi từ một nguồn thu phụ là thuế quan – với doanh thu quý I đạt 22 tỷ USD, tăng 21% so với cùng kỳ năm 2024. Tuy nhiên, mức tăng này được cho là đến từ hoạt động nhập khẩu – tức doanh nghiệp nhập hàng sớm để tránh bất ổn – và khó có thể duy trì lâu dài. Khi lượng nhập khẩu giảm trở lại, nguồn thu từ thuế quan sẽ co lại theo.

Tổng hòa các yếu tố nói trên, có thể thấy: tuy các con số hiện tại chưa đến mức báo động đỏ, nhưng giới đầu tư không còn tin tưởng tuyệt đối rằng mọi thứ sẽ được giải quyết suôn sẻ như những lần trước. Khi lòng tin bị xói mòn bởi những ván cờ chính trị, thì dù Mỹ chưa vỡ nợ, thị trường vẫn có thể bị cuốn vào làn sóng bất ổn chỉ vì... cảm giác rằng điều đó có thể xảy ra.

Trong cơn sốt lạm phát hậu đại dịch, một khái niệm từng gây tranh cãi dữ dội đã xuất hiện: “greedflation” – hay lạm phát do lòng tham của doanh nghiệp. Lập luận được đưa ra là: nhiều công ty đã tận dụng môi trường giá cả leo thang để đẩy mạnh tăng giá bán, vượt xa mức cần thiết để bù đắp chi phí, nhằm mục tiêu mở rộng biên lợi nhuận.

Khi làn sóng lạm phát dần lắng dịu, câu hỏi đặt ra là: liệu có bằng chứng thực nghiệm nào chứng minh rằng các doanh nghiệp đã thực sự trục lợi từ lạm phát? Một cái tên được giới phân tích chú ý đặc biệt là Mondelez – “đại gia” ngành bánh kẹo sở hữu các thương hiệu đình đám như Oreo, Toblerone hay Trident.

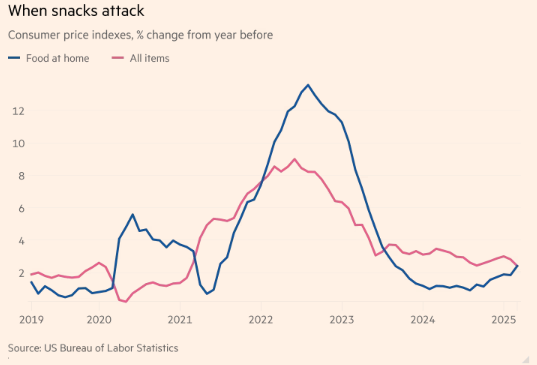

So sánh mức tăng hàng năm của CPI và nhóm thực phẩm tiêu dùng tại nhà, với đỉnh điểm lạm phát vào năm 2022.

Dữ liệu tài chính của Mondelez trong 6 năm qua hé lộ một bức tranh đáng suy ngẫm. Tính từ 2018 đến nay, doanh thu của công ty tăng 40%, trong khi giá bán trung bình tăng tới 44%. Điều này cho thấy toàn bộ tăng trưởng doanh thu đến từ yếu tố giá, còn sản lượng tiêu thụ thậm chí giảm. Đây là minh chứng rõ ràng cho chiến lược tăng giá chủ động – điều mà công ty cũng công khai trong các báo cáo thường niên.

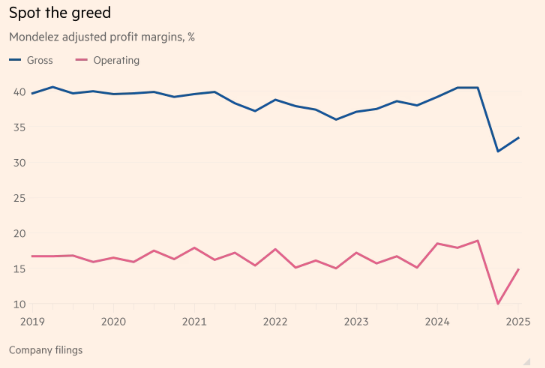

Tuy nhiên, điều đáng chú ý là: mặc dù đẩy giá mạnh, biên lợi nhuận của Mondelez không tăng tương ứng. Trong một số quý gần đây, biên lợi nhuận gộp thậm chí suy giảm – phần lớn do áp lực chi phí nguyên liệu, đặc biệt là giá cacao tăng vọt. Dòng tiền hoạt động tuy đã đạt mức cao kỷ lục, nhưng nếu điều chỉnh theo lạm phát thì thực chất chỉ đang giữ giá trị thực ngang bằng giai đoạn tiền đại dịch. Một cách ẩn dụ, có thể nói: Mondelez “chạy hết tốc lực” chỉ để đứng yên.

Doanh thu Mondelez tăng đều: Dòng tiền vận hành vững vàng trong khủng hoảng

Điều này gợi ra một khả năng khác: liệu greedflation có thực sự tồn tại ở cấp độ hệ thống, hay chỉ là sự hiểu sai về cơ chế giá trong thời kỳ khủng hoảng cung ứng? Trong môi trường chi phí biến động và người tiêu dùng sẵn sàng chấp nhận mức giá mới, các doanh nghiệp có thể chủ động điều chỉnh chiến lược định giá để bảo vệ biên lợi nhuận, nhưng điều đó không đồng nghĩa với việc họ trục lợi từ lạm phát.

Sự sụt giảm mạnh trong biên lợi nhuận gộp và biên lợi nhuận hoạt động của Mondelez

Cuối cùng, dữ liệu của Mondelez – một trong những doanh nghiệp được xem là “tiêu biểu” cho cáo buộc greedflation – lại cho thấy điều ngược lại: dù tăng giá, họ không kiếm được nhiều hơn tính theo giá trị thực. Có lẽ đã đến lúc khái niệm greedflation nên được xếp vào kho tư liệu lịch sử như một cách giải thích mang tính cảm tính cho một giai đoạn kinh tế bất ổn, hơn là một lý thuyết kinh tế nghiêm túc.

Financial Times