Thị trường trái phiếu Nhật Bản "thấp thỏm" chờ đợi tín hiệu từ BoJ về chính sách mua trái phiếu

Thành Duy

Junior editor

Thị trường trái phiếu Nhật Bản đang dồn toàn bộ sự chú ý vào cuộc họp của BoJ vào tuần này, nhằm sẵn sàng cho bất kỳ dấu hiệu thay đổi nào đối với chính sách mua TPCP (JGB) của nước này.

Sau bước ngoặt lịch sử thoát khỏi lãi suất âm vào tháng 3, theo một cuộc khảo sát của Bloomberg, BoJ có khả năng sẽ giữ nguyên lãi suất chính sách trong cuộc họp vào các ngày 25 và 26 tháng 4. Tuy nhiên, khả năng BoJ phát tín hiệu thay đổi về chính sách mua JGB vẫn còn hiện hữu, đây được xem là tín hiệu “hawkish” đối với thị trường trái phiếu và cũng có thể hỗ trợ đồng Yên.

Điểm nóng của thị trường tập trung vào việc liệu tuyên bố chính sách của BOJ có tiếp tục bao gồm cam kết mua JGB hay không. Naomi Muguruma, chiến lược gia trưởng mảng trái phiếu tại Tokyo của Mitsubishi UFJ Morgan Stanley Securities nhận định: "Nếu cam kết này bị loại bỏ, thị trường sẽ lập tức liên tưởng đến chương trình thắt chặt định lượng (QT) trong tương lai gần."

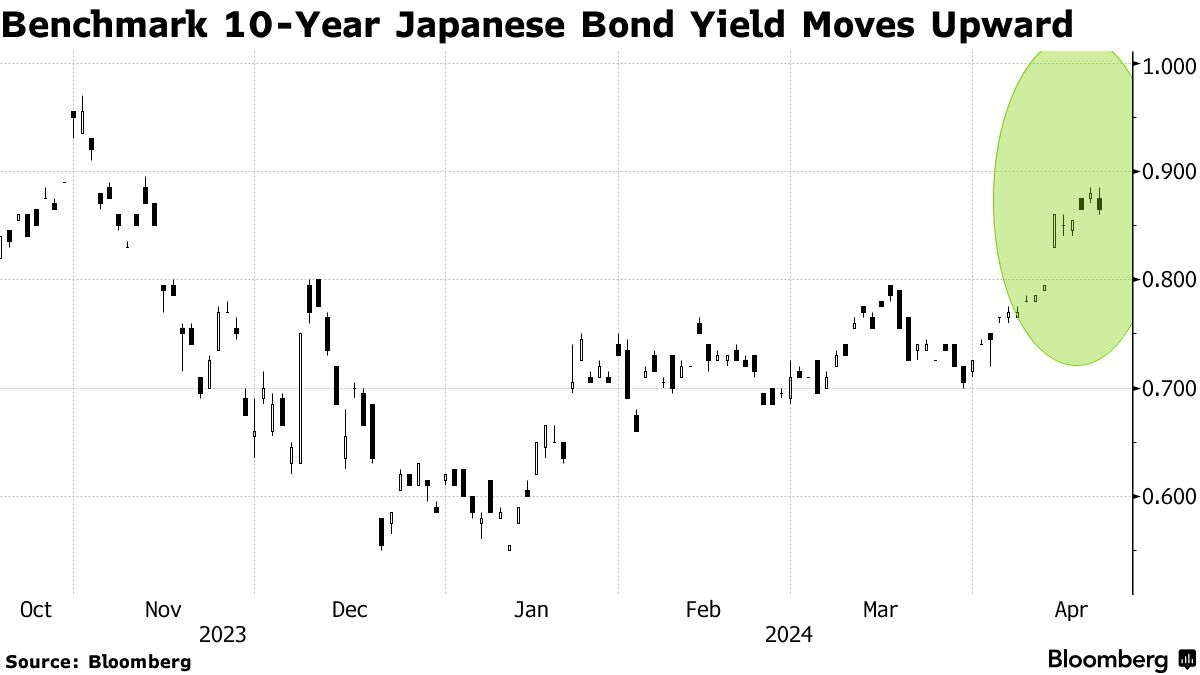

Lợi suất TPCP Nhật Bản kỳ hạn 10 năm biến động tăng

Ataru Okumura, chiến lược gia cấp cao về lãi suất tại SMBC Nikko Securities cho biết trong một báo cáo vào thứ Sáu rằng BoJ "có thể đưa ra một số gợi ý về triển vọng của chính sách mua JGB, đồng thời xem xét xu hướng thị trường JGB". Ông nói thêm, bất kỳ sự điều chỉnh nào cũng có thể có tác động lớn đến thị trường do không có sự đồng thuận về vấn đề này giữa các bên tham gia.

Trong quyết định chính sách ngày 19 tháng 3, BoJ khẳng định sẽ tiếp tục mua JGB với khối lượng tương đương với trước đây. Một chú thích trong thông báo của họ cho biết rằng lượng mua JPG hàng tháng hiện tại là khoảng 6 nghìn tỷ Yên (tương đương 39 tỷ USD). Bất kỳ sự thay đổi hoặc loại bỏ cam kết mua JGB đều có thể gây áp lực lên lãi suất dài hạn.

Tuy nhiên, ngoài cuộc họp chính sách, BoJ cũng có những cách khác để giảm mua trái phiếu hoặc báo hiệu những thay đổi. Họ tiến hành các hoạt động mua năm lần một tháng, công bố kế hoạch mua hàng tháng vào cuối mỗi tháng và lập lịch trình mua ba tháng một lần vào mỗi quý.

Bất kỳ dấu hiệu nào cho thấy BoJ giảm mua trái phiếu sẽ gây áp lực lên lãi suất và hỗ trợ đồng Yên khi mà đồng nội tệ đang giao dịch gần mức thấp nhất 34 năm so với đồng bạc xanh.

Mặc dù Bộ Tài chính Nhật Bản đã nhiều lần cảnh báo rằng họ có thể can thiệp vào thị trường ngoại hối để hỗ trợ đồng Yên, nhưng nhiều nhà giao dịch vẫn còn xem nhẹ tác động từ sự can thiệp đơn phương này.

Lịch sử cho thấy rằng các nhà hoạch định chính sách có thể mạnh tay hơn bằng cách kết hợp can thiệp trực tiếp vào thị trường tiền tệ với việc thay đổi chính sách mua JPB. Khi Toshihiko Fukui lãnh đạo BoJ hồi năm 2003, trong giai đoạn đồng Yên tăng giá, ông đã tích cực nới lỏng định lượng (QE). Cũng trong khoảng thời gian đó, Bộ Tài chính đã can thiệp để bán đồng Yên bởi giai đoạn này Nhật Bản là nước xuất siêu và đồng Yên mạnh lên sẽ có ảnh hưởng không tốt lên hoạt động này.

Bloomberg