S&P 500 và Nasdaq 100 chờ đợi báo cáo thu nhập công ty công nghệ

Phạm Anh Vũ

Junior Analyst

Hợp đồng tương lai chứng khoán dự kiến mở cửa trong sắc đỏ trong đầu phiên châu Âu khi lo ngại suy thoái kinh tế toàn cầu gia tăng.

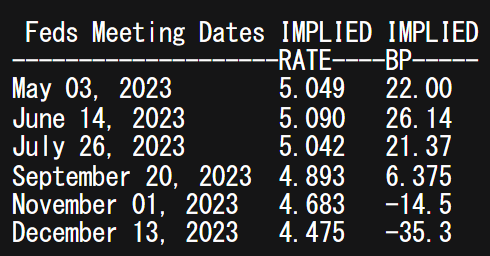

Từ đầu 2023 đến nay, các cổ phiếu công nghệ và chỉ số SPX không bị ảnh hưởng bởi môi trường chính sách tiền tệ thắt chặt của Fed nhưng giờ đây với bài phát biểu diều hâu của Fed vào tuần trước, các nhà đầu tư trở nên do dự về triển vọng của Fed trong tương lai. Thị trường hiện đang định giá mức tăng lãi suất 25bps vào tuần tới với xác suất gần 90%.

XÁC SUẤT LÃI SUẤT FED

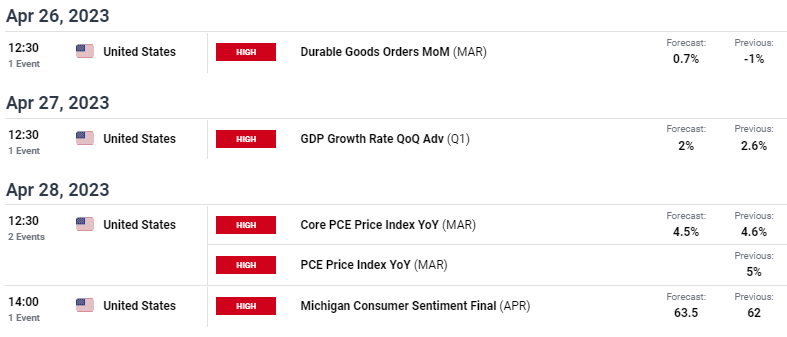

Trọng tâm của tuần này là báo cáo thu nhập cũng như dữ liệu kinh tế của Hoa Kỳ và tác động đối với Fed cho năm 2023. Lịch kinh tế bên dưới với loạt dữ liệu có tác động lớn có thể định hình kỳ vọng của thị trường về các đợt tăng lãi suất trong tương lai. Trong khi nhiều người đang dự đoán nền kinh tế Mỹ đang chậm lại, bất cứ khả năng phục hồi nhẹ hoặc áp lực lạm phát gia tăng có thể mở ra cơ hội cho các đợt tăng lãi suất bổ sung.

LỊCH KINH TẾ HOA KỲ

BIỂU ĐỒ SPX D1

Biểu đồ chỉ số SPX khung ngày ở trên cho thấy mô hình nêm tăng (màu đen) đang phát triển kể từ giữa tháng 3 năm 2023. Điều này trùng khớp với chỉ số động lượng dao động quanh vùng quá mua. Từ góc độ kỹ thuật, đây là tín hiệu khá tiêu cực và một cây nến ngày đóng cửa dưới mức hỗ trợ của mô hình nêm có thể châm ngòi cho một đợt giảm xuống thấp hơn.

Các mức kháng cự:

- 4200.00

- 4169.48

Các mức hỗ trợ:

- 4119.28

- 4100.00

- 4069.84

BIỂU ĐỒ NDX D1

Khả năng bứt phá của NDX trong tuần này là rất cao. Mô hình chữ nhật (màu xanh lá cây) có vẻ đã chuẩn bị phá vỡ sau khi tích luỹ trong một vài tuần. Điều này sẽ phụ thuộc nhiều vào báo cáo thu nhập sắp tới và dữ liệu kinh tế của Hoa Kỳ.

Các mức kháng cự:

- 13204.08

- 13000.00

Các mức hỗ trợ:

- 12833.31

- MA 50 ngày (màu vàng)

DailyFX