Sắc đỏ trên thị trường chứng khoán Mỹ đã đến hồi kết thúc?

Bảo Chung

Currency Analyst

Các chiến lược gia tại Goldman Sachs và Deutsche Bank AG cho biết nếu như lịch sử lặp lại, nhịp giảm giá gần đây trên thị trường chứng khoán Mỹ sẽ chuẩn bị kết thúc.

Đội phân tích của David Kostin thuộc Goldman Sachs hôm thứ Sáu vừa rồi cho biết, biên độ dao động của đợt bán tháo chứng khoán gần đây tương tự với đợt bán tháo “điển hình” của chỉ số S&P 500 trong cuộc khủng hoảng tài chính, nhưng với tốc độ nhanh hơn. Họ cũng lưu ý rằng các vị thế quyền chọn, thứ cốt lõi chúng ta cần quan tâm, đã trở lại bình thường.

“Bất chấp đợt bán tháo mạnh mẽ trong tuần vừa rồi, chúng tôi vẫn duy trì quan điểm tích cực trong những tháng tới với thị trường chứng khoán Mỹ”, các chiến lược gia của Goldman Sachs cho hay. “Kể từ cuộc khủng hoảng tài chính, các nhịp giảm lớn hơn hoặc bằng 5% của S&P 500 thường kéo dài khoảng 20 phiên giao dịch, và có thể kéo khoảng cách đỉnh-đáy lên đến 7%, điều này phù hợp với nhịp giảm trong hai tuần gần đây, ngoại trừ tốc độ biến động có khác biệt.”

Việc tái đánh giá khi TTCK đạt mức cao nhất lịch sử cùng những biến động trong thị trường quyền chọn là nguyên nhân cho nhịp giảm điểm 7% so với đỉnh kỷ lục thiết lập ngày 02/09 vừa rồi, mặc dù nó vẫn cao hơn 50% so với đáy tạo hồi tháng Ba. Chỉ số Nasdaq 100 giảm 11% sau khi các nhà đầu tư xem xét liệu đà tăng mạnh mẽ của các cổ phiếu những tập đoàn công nghệ thời gian vừa qua có đang hình thành bong bóng!

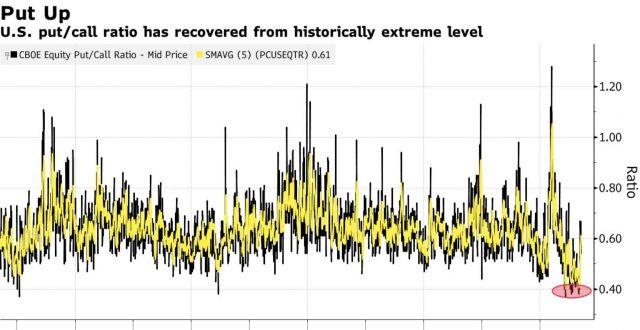

Trong khi đó, một đội các chuyên gia tại Deutsche Bank lại tập trung vào tác động của thị trường quyền chọn, bằng cách so sánh số lượng put option và call option. Tỷ lệ put/call ratio đã có thời điểm giảm xuống đáy trong vòng 10 năm gần đây – một dấu hiệu cho thấy tâm lý thị trường tích cực thái quá, nhưng sau khi điều chỉnh đã quay trở lại mức trung bình.

“Trong lịch sử, những đợt điều chỉnh của tỷ lệ put/call ratio thường có xu hướng tác động mạnh tới thị trường trong ngắn hạn”, các chiến lược gia cho biết.

Bên cạnh đó, cuộc bầu cử Tổng thống Hoa Kỳ cũng được đánh giá là nguồn gốc của sự không chắc chắn trên thị trường thời gian tới.

Các chiến lược gia tại Deutsche Bank cảnh báo: “Nhà đầu tư sẽ phải đối mặt với một sự kiện vĩ mô cực kỳ quan trọng thời gian tới – cuộc bầu cử Tổng thống Mỹ. Số lượng phiếu bầu cử gửi qua email sẽ đạt mức cao chưa từng có, và do đó, biến động có khả năng cao sẽ kéo dài ngay cả khi sự kiện đã kết thúc.”