Nhật Bản: 4,000 tỷ USD đang "tháo chạy" khỏi các vị thế carry trade

Quế Anh

Junior Editor

Các nhà đầu tư Nhật Bản đang dần mất đi sự say mê nhiều thập kỷ đối với tài sản nước ngoài.

Với 4.4 nghìn tỷ USD đầu tư ở nước ngoài, một con số lớn hơn cả nền kinh tế Ấn Độ, tốc độ và quy mô của bất kỳ đợt thoái trào nào cũng có thể gây xáo trộn thị trường toàn cầu. Mặc dù chênh lệch lãi suất giữa Nhật Bản và các nước khác đã thu hẹp lại, dòng vốn đi vào quốc gia này vẫn chỉ là nhỏ giọt chứ không ồ ạt như một số nhà đầu tư lo ngại.

"Đây sẽ là một trong những xu hướng lớn và là một siêu chu kỳ trong 5 đến 10 năm tới," ông Arif Husain, trưởng phòng chứng khoán cố định tại T. Rowe Price với gần 30 năm kinh nghiệm đầu tư, nhận định. "Sẽ có một dòng vốn liên tục, từ từ nhưng quy mô lớn chảy vào Nhật Bản."

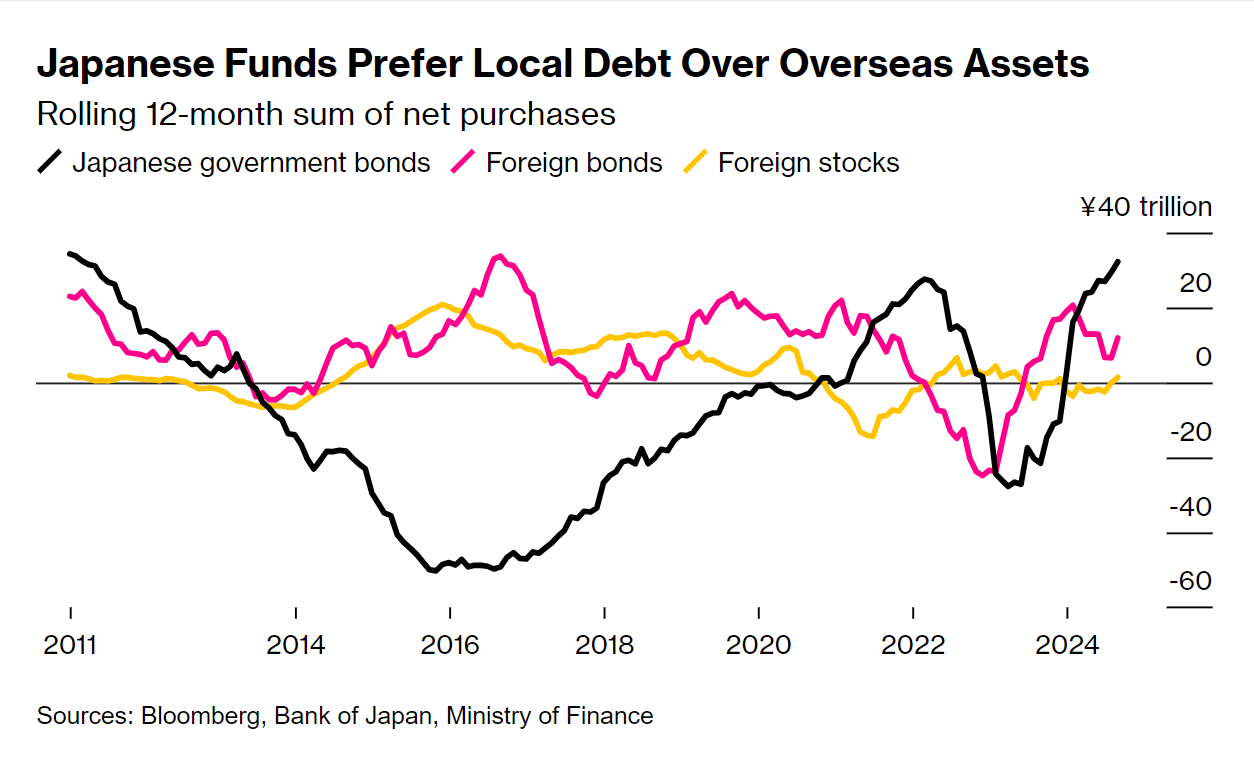

Trong 8 tháng đầu năm, các nhà đầu tư Nhật Bản đã mua ròng 28 nghìn tỷ JPY (192 tỷ USD) trái phiếu chính phủ trong nước. Đây là số lượng lớn nhất trong ít nhất 14 năm qua. Họ cũng cắt giảm gần một nửa lượng mua trái phiếu nước ngoài xuống còn 7.7 nghìn tỷ JPY và việc mua cổ phiếu nước ngoài chỉ còn chưa đến 1 nghìn tỷ JPY.

Các quỹ đầu tư Nhật Bản ưa thích chứng khoán nợ trong nước hơn là tài sản nước ngoài

Các khoản đầu tư ra nước ngoài của người Nhật được ví như "carry trade khổng lồ". Các nhà đầu tư tận dụng lãi suất cực thấp trong nước để củng cố vị thế đầu tư tài sản ở nước ngoài.

Quy mô dòng vốn sẽ phụ thuộc vào tốc độ và xu hướng lãi suất tại Nhật Bản. Mặc dù Thống đốc BoJ Kazuo Ueda cho biết các nhà hoạch định chính sách sẽ thận trọng hơn về kế hoạch tăng lãi suất. Các chiến lược gia gần như đồng loạt dự báo đồng JPY sẽ mạnh lên trong năm tới do quan điểm chính sách hướng tới việc bình thường hóa.

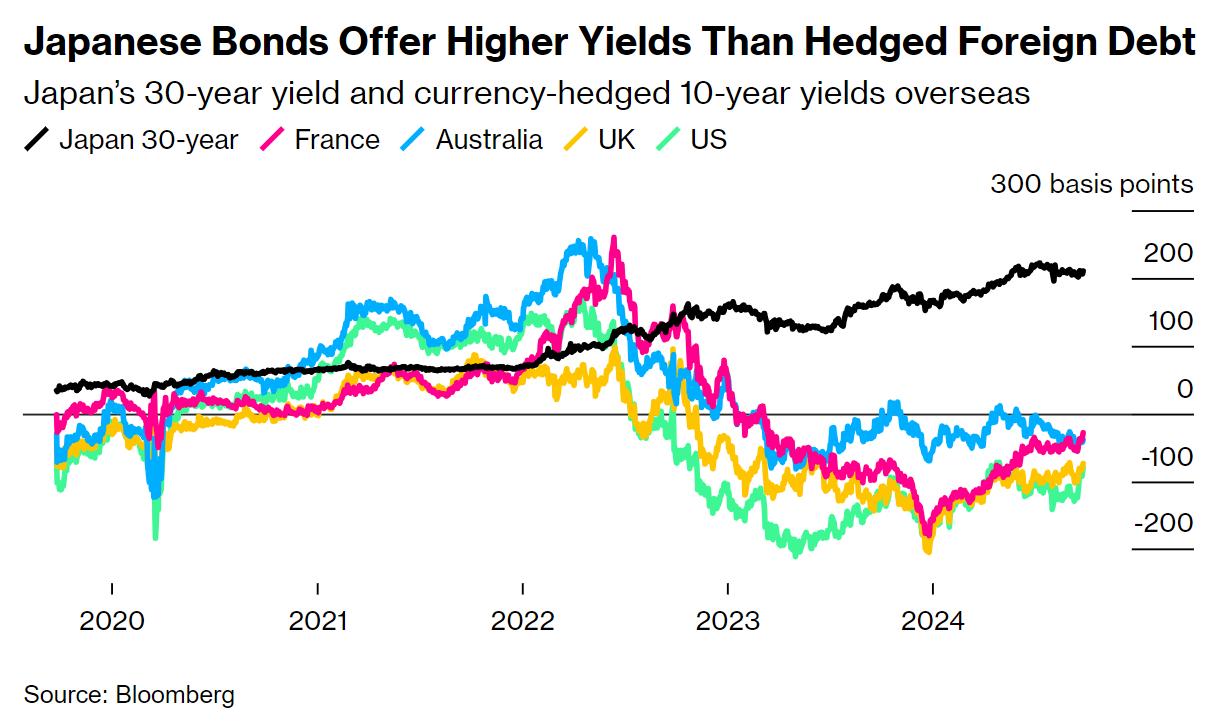

Lợi suất trái phiếu chính phủ Nhật Bản kỳ hạn 30 năm đã tăng khoảng 40 điểm cơ bản, lên trên 2% sau khi BoJ tăng lãi suất trong năm nay. Đây là ngưỡng củng cổ vị thế nắm giữ chứng khoán nợ của nhiều công ty bảo hiểm lớn nhất nước này.

T&D Asset Management Co. cho biết lợi suất trái phiếu chính phủ 30 năm trên 2.5% có thể là mức thu hút dòng vốn trở về Nhật Bản. Dai-ichi Life Insurance Co. nói hồi tháng 4 rằng lợi suất trên 2% đối với các trái phiếu này sẽ tương đối hấp dẫn.

Japan Post Insurance Co. vẫn đang đầu tư ở nước ngoài. Tuy nhiên, theo ông Masahide Komatsu, giám đốc cấp cao tại bộ phận đầu tư tín dụng toàn cầu của công ty, "việc đầu tư tài sản bằng đồng JPY đã trở nên dễ dàng hơn". "Chúng tôi muốn đa dạng hóa các danh mục đầu tư của mình."

Trái phiếu chính phủ Nhật Bản mang lại lợi suất cao hơn các khoản nợ phòng vệ của nước ngoài

Tác động có thể rất lớn: Các nhà đầu tư Nhật Bản là nhóm nhà đầu tư nước ngoài nắm giữ nhiều trái phiếu chính phủ Mỹ nhất và sở hữu gần 10% nợ công của Úc. Họ cũng kiểm soát hàng trăm tỷ đô la cổ phiếu từ Singapore đến Hà Lan và Mỹ, chiếm từ 1% đến 2% các thị trường này. Phạm vi đầu tư của họ còn mở rộng đến các khoản đầu tư rủi ro cao như tiền điện tử và nợ rủi ro ở châu Âu.

Họ tích lũy các khoản đầu tư trong những năm lãi suất âm ở trong nước và mua mọi thứ, từ trái phiếu Brazil có lợi suất trên 10% đến cổ phiếu Alphabet Inc. cùng các gói vay rủi ro khác ở Mỹ.

Một ví dụ điển hình về xu hướng đầu tư ra nước ngoài là Norinchukin, ngân hàng nông nghiệp lớn nhất Nhật Bản. Ngân hàng này đã đầu tư một phần đáng kể trong danh mục chứng khoán trị giá 60 nghìn tỷ JPY vào nợ chính phủ Mỹ và châu Âu. Hiện ngân hàng này đang trong quá trình rút khoảng 10 nghìn tỷ JPY đầu tư ở nước ngoài sau khi lãi suất tăng đột ngột. Động thái điều chỉnh lãi suất của BoJ đã làm tăng chi phí vốn và khiến ngân hàng chịu thua lỗ. Ngân hàng San-in Godo Ltd., một ngân hàng khu vực ở miền Tây Nhật Bản, cũng có kế hoạch tăng tỷ trọng trái phiếu chính phủ Nhật Bản trong khi bán ra trái phiếu kho bạc Mỹ.

Kịch bản tồi tệ nhất cho thị trường sẽ là một viễn cảnh còn khắc nghiệt hơn của sự hỗn loạn ngày 5/8. Đó là khi nỗi lo về việc tăng lãi suất ở Nhật Bản và nền kinh tế Mỹ chậm lại dẫn đến việc các quỹ phòng hộ toàn cầu và các nhà đầu cơ nước ngoài khác nhanh chóng thoát khỏi vị thế carry trade. Tại thời điểm đó, chỉ số Nikkei 225 đã ghi nhận đợt bán tháo mạnh mẽ nhất kể từ năm 1987. Cùng ngày, chỉ số biến động cổ phiếu Phố Wall tăng vọt, và đồng JPY tăng giá. Ngay cả vàng, tài sản trú ẩn an toàn trong thời kỳ căng thẳng, cũng giảm giá.

Các nhà đầu tư Nhật Bản - bao gồm một số quỹ hưu trí và công ty bảo hiểm lớn nhất thế giới - phần lớn vẫn giữ im lặng. Điều này chứng tỏ rủi ro tiềm ẩn cho những biến động lớn hơn.

Tình trạng hỗn loạn cũng khiến BoJ phải tuyên bố sẽ xem xét điều kiện thị trường trước khi tăng lãi suất lần nữa. Họ cũng sẽ tạm dừng lộ trình điều chỉnh nếu thị trường không ổn định. Ngoài ra, Fed đã cắt giảm lãi suất 0.5 điểm phần trăm vào tháng 9, trong nỗ lực bảo vệ sức mạnh của nền kinh tế Mỹ.

"Tháng 8 cho chúng ta thấy một cái nhìn thoáng qua về xu hướng dòng vốn nội địa quay trở về," Charu Chanana, chiến lược gia thị trường toàn cầu tại Saxo Markets nhận định. "Cam kết của Fed về hạ cánh mềm đã giảm khả năng xảy ra suy thoái. Điều này có nghĩa là việc phục hồi dòng vốn nội địa trong tương lai có thể sẽ không đột ngột như vậy."

Trong khi chính sách đang bình thường hóa, lãi suất của Nhật Bản vẫn thấp hơn hàng trăm điểm cơ bản so với các đối tác như Mỹ và châu Âu. Điều này có nghĩa là tài sản nước ngoài vẫn hấp dẫn đối với các nhà đầu tư khao khát lợi nhuận, sẵn sàng chấp nhận rủi ro tiền tệ. Quỹ Đầu tư Hưu trí Chính phủ Nhật Bản, một trong những quỹ hưu trí lớn nhất thế giới, nhắm mục tiêu khoảng một nửa danh mục đầu tư vào trái phiếu và cổ phiếu nước ngoài. Những vị thế này đã giúp quỹ bù đắp thua lỗ từ nợ trong nước trong kỳ báo cáo gần nhất.

Anders Persson, trưởng phòng chứng khoán nợ toàn cầu tại Nuveen LLC cho biết, các nhà đầu tư Nhật Bản đang đánh giá "mức độ thanh khoản ở thị trường Mỹ vẫn vô cùng lớn, mang lại sự đa dạng hóa nhất". Điều này khiến họ tìm kiếm các cơ hội có lợi suất cao hơn một chút.

Sau tình trạng hỗn loạn vào tháng 8, JPMorgan Chase & Co. ước tính rằng tới ba phần tư giao dịch carry trade đã được thoái lui. Phân tích này xem xét các giao dịch toàn cầu được tài trợ bằng cách vay bằng các loại tiền tệ có lãi suất thấp. Với lãi suất cơ bản của BOJ là 0.25%, đồng JPY vẫn phù hợp với tiêu chí đó. Khi điều này thay đổi, động lực để người Nhật đầu từ vào các tài sản nước nhà sẽ tăng lên.

"Các nhà đầu tư trên khắp thế giới đang đánh giá thấp rủi ro của sự phục hồi lớn của dòng vốn nội địa trong dài hạn," Shoki Omori, trưởng phòng chiến lược giao dịch tại Mizuho Securities Co. ở Tokyo nhận định. "Bản thân người Nhật là những nhà đầu tư nắm giữ vị thế carry trade lớn nhất. Xu hướng này đã bắt đầu - hãy theo dõi diễn biến."

Bloomberg