Nhà giao dịch gia tăng kỳ vọng Fed cắt giảm lãi suất khi dữ liệu việc làm làm dấy lên lo ngại thị trường

Huyền Trần

Junior Analyst

Các nhà giao dịch gia tăng cược vào khả năng Fed cắt giảm lãi suất sau khi dữ liệu việc làm kém khả quan khiến thị trường thêm bất ổn. Lợi suất trái phiếu giảm mạnh, trong khi các nhà đầu tư chú ý đến bài phát biểu của Chủ tịch Fed Jerome Powell và ảnh hưởng của các mức thuế đối với nền kinh tế. Kỳ vọng hiện nay cho thấy Fed có thể cắt giảm 25 điểm cơ bản trong tháng Sáu tới.

Các nhà giao dịch đã gia tăng kỳ vọng về việc Cục Dự trữ Liên bang Mỹ (Fed) sẽ cắt giảm lãi suất trong năm nay, khi tác động từ các mức thuế của Tổng thống Donald Trump tiếp tục gây biến động mạnh mẽ trên thị trường tài chính.

Thị trường tiền tệ hiện đã phản ánh khả năng cắt giảm 100 bps vào cuối năm — tương đương bốn lần giảm 25 bps, tăng từ mức 75 bps trước khi các mức thuế được công bố. Lợi suất trái phiếu chính phủ kỳ hạn 10 năm giảm xuống dưới 4%, đạt mức thấp nhất kể từ trước ngày bầu cử, giao dịch ở mức 3.95%. Cổ phiếu tiếp tục giảm, gây thiệt hại thêm 2.5 nghìn tỷ USD giá trị thị trường cổ phiếu Mỹ.

Khi các thị trường tài chính toàn cầu đang suy giảm mạnh, các nhà đầu tư trái phiếu sẽ chú ý đến báo cáo việc làm của Mỹ và bài phát biểu của Chủ tịch Fed Jerome Powell. Họ tìm kiếm những tín hiệu về tình hình kinh tế Mỹ và xem liệu các mức thuế có ảnh hưởng đến quyết định nới lỏng chính sách tiền tệ của Fed hay không. Hiện tại, các thị trường đang kỳ vọng Fed sẽ giảm lãi suất 25 bps vào tháng Sáu tới.

Lợi suất trái phiếu chính phủ kỳ hạn 10 năm giảm do nhu cầu trú ẩn an toàn

“Các thị trường sẽ khó mà không tính toán thêm việc cắt giảm lãi suất từ Fed cho đến khi tâm lý rủi ro ổn định trở lại,” Jordan Rochester, trưởng bộ phận chiến lược vĩ mô khu vực EMEA tại Mizuho International Plc cho biết. “Tại thời điểm này, tôi cho rằng Fed sẽ thận trọng trong việc đưa ra những tín hiệu mạnh mẽ, vì vấn đề lạm phát do thuế có thể sẽ trở nên nhạy cảm.”

Cổ phiếu tiếp tục giảm vào thứ Sáu sau khi chỉ số S&P 500 trải qua ngày giao dịch tồi tệ nhất kể từ năm 2020. Các thị trường Mỹ được dự báo sẽ mở cửa trong sắc đỏ, trong khi chỉ số MSCI toàn cầu có thể chứng kiến mức giảm tuần lớn nhất trong bảy tháng.

Tuy nhiên, Tổng thống Trump đã bày tỏ sự hài lòng với việc lợi suất trái phiếu chính phủ kỳ hạn 10 năm giảm trong các bình luận vào thứ Năm. Bộ trưởng Tài chính Scott Bessent cũng đã khẳng định rằng việc kéo giảm lợi suất trái phiếu và duy trì mức thấp này là một ưu tiên quan trọng của chính quyền.

Trái phiếu của châu Âu cũng được hưởng lợi từ đợt tăng giá này, phản ánh mối lo ngại về tác động tiêu cực của mức thuế 20% đối với tăng trưởng. Lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Đức, tài sản an toàn của khu vực, đã giảm gần 20 bps trong tuần này, hướng tới mức giảm lớn nhất kể từ tháng Tám, và gần như xoá bỏ mức tăng mạnh sau khi kế hoạch chi tiêu của Đức được công bố vào tháng Ba.

Các nhà giao dịch cũng kỳ vọng Ngân hàng Trung ương Châu Âu (ECB) sẽ tiếp tục cắt giảm lãi suất mạnh mẽ, với ba lần giảm 25 bps đã được tính toán đầy đủ cho năm nay. Ngân hàng Trung ương Anh (BoE) cũng được dự báo sẽ cắt giảm 75bps.

Mark Dowding, giám đốc đầu tư tại RBC BlueBay Asset Management, cho rằng việc tái định giá đã đi quá xa. Ông nghi ngờ rằng cả Fed và ECB sẽ có thể phản ứng với các mức thuế bằng việc nới lỏng chính sách tiền tệ, do lo ngại về lạm phát ở Mỹ và sự chú trọng vào hỗ trợ tài chính ở châu Âu. Ông đang tìm kiếm cơ hội để đặt cược chống lại trái phiếu khi các thị trường ổn định lại.

“Đợt tăng giá trái phiếu có vẻ đã đi quá xa,” ông viết trong một ghi chú. “Chúng tôi nghĩ rằng Fed sẽ không có hành động gì trong tương lai gần, miễn là không có sự gia tăng lớn về tỷ lệ thất nghiệp.”

Trái phiếu chính phủ Mỹ đã tăng 3.8% trong năm nay, theo chỉ số Bloomberg về nợ công của Mỹ.

Báo cáo việc làm sắp tới Tại Mỹ, các quan chức Fed cho biết thị trường lao động vững mạnh và lạm phát vẫn duy trì ở mức cao, giúp Fed có thể giữ chính sách ổn định, dù tác động từ các mức thuế của Trump đã làm giảm niềm tin tiêu dùng và doanh nghiệp. Tuy nhiên, một báo cáo việc làm thấp hơn kỳ vọng có thể thách thức quan điểm này, gia tăng khó khăn cho Fed trong việc đối phó với tình trạng lạm phát cao và tăng trưởng yếu và có thể buộc ngân hàng trung ương phải can thiệp để hỗ trợ nền kinh tế.

Các nhà kinh tế được Bloomberg khảo sát dự báo tăng trưởng việc làm có thể giảm xuống 140,000 trong tháng trước, từ mức 151,000 trong tháng Hai, trong khi tỷ lệ thất nghiệp giữ ổn định ở mức 4.1%.

Sau khi các dữ liệu này được công bố, sự chú ý sẽ chuyển sang Jerome Powell, Chủ tịch Fed, người sẽ phát biểu về triển vọng kinh tế tại một sự kiện công cộng. Phố Wall sẽ tìm kiếm các tín hiệu về phản ứng của ông đối với dữ liệu việc làm mới nhất và sự biến động của thị trường sau khi mức thuế được áp dụng mạnh mẽ.

“Chúng tôi không thấy dấu hiệu của sự kiệt sức của người mua trái phiếu kho bạc hay sự kiệt sức của người bán cổ phiếu Mỹ vào lúc này,” các chiến lược gia của JPMorgan Chase & Co. viết trong một ghi chú vào thứ Năm. Tuy nhiên, một số người trong thị trường đã bày tỏ lo ngại về một cuộc tẩy chay có thể xảy ra từ các nhà đầu tư nước ngoài đối với trái phiếu chính phủ.

Các nhà kinh tế đều cho rằng các mức thuế sẽ làm tăng lạm phát và làm chậm tăng trưởng, khiến Fed phải tiếp tục duy trì chính sách chờ đợi. Tuy nhiên, cuộc tranh luận về lộ trình lãi suất đã trở nên căng thẳng hơn sau khi công bố thuế.

Trong khi Morgan Stanley hiện dự báo sẽ không có đợt cắt giảm lãi suất nào trong năm nay, giảm so với dự đoán trước đây, UBS Global Wealth Management lại kỳ vọng sẽ có sự nới lỏng chính sách trong năm nay.

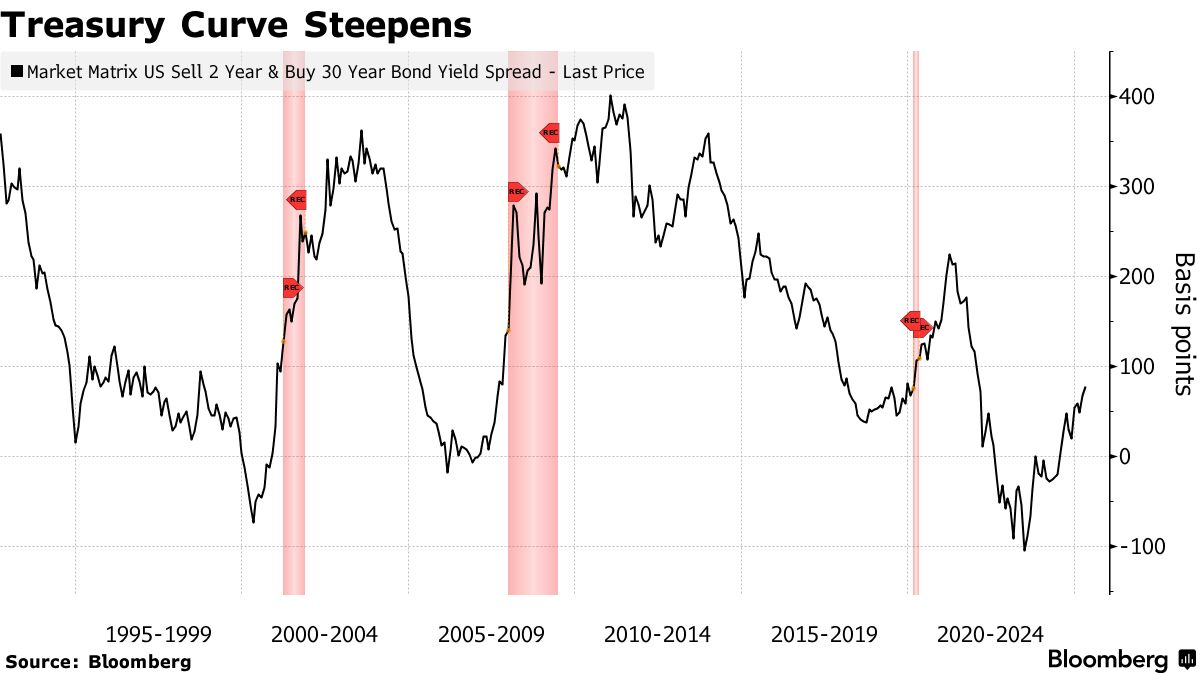

Vineer Bhansali, giám đốc đầu tư và người sáng lập Longtail Alpha, cho biết ông đang mua trái phiếu chính phủ kỳ hạn 2 năm và bán trái phiếu chính phủ kỳ hạn 30 năm, một chiến lược gọi là "nâng dốc đường cong lãi suất". Đây là một cược rằng nền kinh tế suy yếu sẽ buộc Fed phải cắt giảm lãi suất, trong khi lạm phát cao sẽ làm trái phiếu dài hạn kém hiệu quả hơn.

Đường cong lãi suất trái phiếu chính phủ dốc lên

Sự thay đổi này đã được phản ánh trong thị trường, khi chênh lệch lợi suất giữa trái phiếu kỳ hạn 2 năm và 30 năm đã giãn ra 75 bps, mức cao nhất trong ba năm qua.

“Các khả năng xảy ra đã trở nên khó đoán hơn,” Bhansali nhận xét. “Mọi thứ đều có thể xảy ra.”

Bloomberg