Một Le Pen "sắc bén" có thể lèo lái nước Pháp ra khỏi "vực sâu" hiện tại?

Trần Quốc Khải

Junior Editor

Chính phủ Pháp đã sụp đổ. Trong lịch sử 66 năm của Đệ Ngũ Cộng hòa, chưa bao giờ một thủ tướng bị bãi nhiệm nhanh chóng đến vậy. Với việc quốc hội chia thành ba phe đối lập, cơ hội để có bất kỳ thay đổi chính sách mang tính quyết định nào, theo bất kỳ hướng nào, là gần như không có. Tình trạng trì trệ sẽ kéo dài trong nhiều tháng tới.

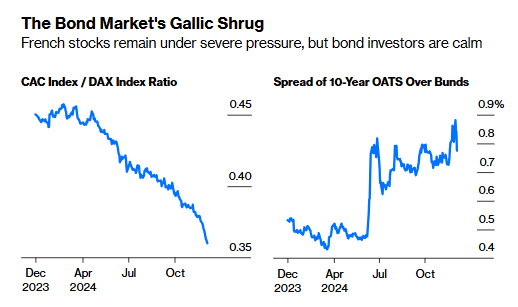

Phản ứng của thị trường đối với sự kiện này là không mạnh mẽ. Chênh lệch lợi suất giữa TPCP Pháp (OATS) và Đức (Bunds) thực tế đã giảm trong tuần qua khi sự căng thẳng được đẩy lên. Cổ phiếu Pháp tiếp tục bị bán tháo, dù đối với nhiều công ty, sức mạnh của nền kinh tế trong nước không mấy ảnh hưởng. Tuy nhiên, mức độ sẵn sàng cho vay đối với Pháp gần như không thay đổi:

Lý do lớn nhất cho sự ổn định này là các nhà đầu tư nghĩ rằng rủi ro đã được phản ánh từ trước. Rủi ro trên trái phiếu Pháp tăng vọt vào mùa hè khi Tổng thống Emmanuel Macron kêu gọi tổ chức bầu cử bất ngờ, và kể từ đó không có thay đổi đáng kể. Tình hình hiện tại không hấp dẫn, nhưng cũng không hỗn loạn và đại khái giống như những gì đã được dự đoán. Trong trường hợp không thể lập kế hoạch ngân sách mới, phương án hiện tại sẽ tiếp tục được áp dụng. Điều này không lý tưởng, nhưng cũng không có yếu tố "vách đá tài chính" như thường thấy trong các cuộc đàm phán về ngân sách tại Mỹ. Và đây cũng không phải là sự lặp lại của cuộc khủng hoảng nợ Eurozone, vốn được thúc đẩy bởi nguy cơ vỡ nợ thực sự.

Yếu tố thứ hai hỗ trợ OATS chính là Marine Le Pen. Tuần vừa qua đã chứng minh rằng bà hiện là nhân vật then chốt trong chính trị Pháp. Michel Barnier mất chức Thủ tướng chủ yếu vì quyết định phản đối kế hoạch ngân sách của Le Pen. Trong cuộc trò chuyện với Francine Lacqua của Bloomberg, Le Pen đã phần nào xoa dịu lo lắng khi tuyên bố rằng bà không phản đối việc kiểm soát ngân sách, chỉ là không muốn quá khắt khe:

"Chúng tôi muốn hấp thụ các khoản thâm hụt, nhưng muốn làm điều đó một cách thông minh, mà không tự tước đi cơ hội tái công nghiệp hóa, hỗ trợ các công ty. Đây là vấn đề cực kỳ quan trọng đối với chúng tôi."

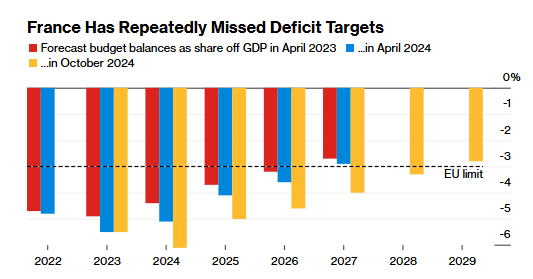

Việc bà nghiêm túc xem xét vấn đề cắt giảm ngân sách của Pháp là tín hiệu tích cực đối với các nhà đầu tư trái phiếu. Như biểu đồ dưới đây của William Horobin từ Bloomberg cho thấy, Pháp có xu hướng không đạt được các mục tiêu thâm hụt với khoảng cách ngày càng lớn theo thời gian. Dự báo hiện tại rằng nước này sẽ đạt giới hạn 3% của Liên minh châu Âu vào năm 2029 trông có vẻ quá lạc quan:

Ngoài ra, Le Pen đã không kêu gọi Macron từ chức. Nhiệm kỳ của ông kéo dài đến năm 2027, và ông hiện đang rất yếu thế về chính trị. Nếu một cuộc bầu cử được tổ chức ngay bây giờ, bà rất có thể sẽ chiến thắng, vì vậy đây là một ví dụ khác về khả năng tự kiểm soát đáng khích lệ. Macron sau đó đã phát biểu trên truyền hình khẳng định rằng ông sẽ hoàn thành nhiệm kỳ của mình. Chính trường Pháp vẫn đang bị bế tắc, với một chính phủ "vịt què" có khả năng tiếp tục kéo dài đến tận năm sau. Nhưng kịch bản ác mộng của thị trường về một cuộc bầu cử Tổng thống bất ngờ, có thể đưa Le Pen cánh hữu đối đầu với Jean-Luc Mélenchon cánh tả, sẽ không xảy ra - ít nhất là không trong hai năm tới.

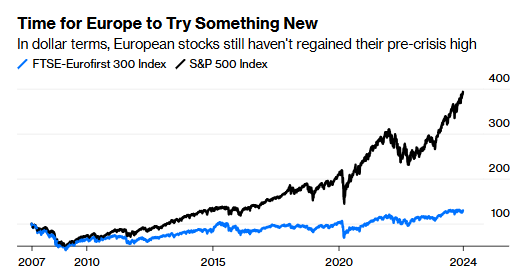

Tất cả điều này là không tốt, nhưng cũng không phải là khủng hoảng, và do đó, những nhà quản lý của thị trường trái phiếu quyết định rằng mức phí rủi ro hiện tại áp dụng cho trái phiếu Pháp là đủ. Hơn nữa, thị trường ngày càng chấp nhận rằng châu Âu đang hướng tới việc mở rộng tài khóa, và đây có lẽ là một ý tưởng tốt. "Pháp là chính phủ duy nhất ở châu Âu thực sự lên kế hoạch thắt chặt tài khóa," Cedric Gemehl của Gavekal Research cho biết. Hiện tại, với hy vọng rằng Đức có thể loại bỏ giới hạn hiến pháp về nợ bổ sung vào năm sau, con đường đang rộng mở cho chính sách tài khóa kích thích hơn trên toàn lục địa:

Tính theo giá trị USD, cổ phiếu châu Âu hiện tại còn thấp hơn so với 17 năm trước. Ý tưởng rằng các chính phủ có thể tăng chi tiêu để thoát khỏi tình trạng trì trệ này ngày càng hấp dẫn với các nhà đầu tư, và nhiệm kỳ Trump 2.0 có thể khiến họ không còn sự lựa chọn nào khác.

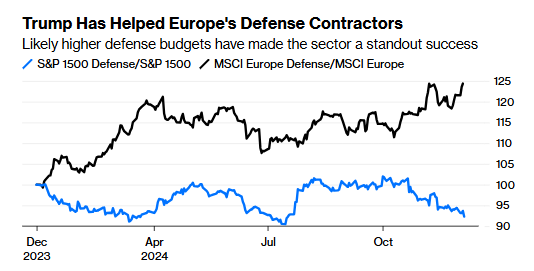

Ngoài ra, còn có vấn đề cụ thể về quốc phòng. Chính quyền Trump kiên quyết yêu cầu các chính phủ châu Âu chi trả nhiều hơn. Khả năng đạt được hòa bình theo các điều kiện của Nga ở Ukraine sẽ càng làm tăng nhu cầu dành cho các ngân sách quân sự lớn hơn - và một báo cáo trên Financial Times cho thấy các quốc gia EU đang xem xét việc lập quỹ chung trị giá 500 tỷ EUR để mua sắm vũ khí là một minh chứng rõ ràng cho điều này. Cách mà ngành công nghiệp hàng không vũ trụ và quốc phòng châu Âu vượt trội hơn trong năm nay cho thấy các nhà đầu tư tin rằng nhu cầu về sản phẩm của họ sẽ sớm tăng mạnh:

Hiệu suất kém hơn của các nhà thầu quốc phòng Mỹ có thể được giải thích bởi những khó khăn của The Boeing, với cổ phiếu giảm khoảng 40% trong năm nay. Tuy nhiên, cách các nhà đầu tư đổ xô vào đặt cược cho một đợt bùng nổ chi tiêu của các tập đoàn quốc phòng châu Âu là điều không thể bỏ qua. Điều này gợi ý một viễn cảnh ảm đạm cho thế giới, nhưng cũng giúp giải thích tại sao thị trường dường như sẵn sàng chịu đựng thêm vài năm trì trệ nữa ở Pháp.

Bloomberg