Morgan Stanley: Triển vọng của "tài sản rủi ro" trong năm 2025 giữa những bất ổn chính sách

Trần Quốc Khải

Junior Editor

Chúng tôi sẽ công bố các triển vọng kinh tế và chiến lược năm 2025, như một phần trong hoạt động dự đoán thường niên của Morgan Stanley. Đối với những ai đang bận rộn với dòng chảy dữ liệu và tin tức hàng ngày, việc tạm dừng để hình dung cách các nền kinh tế và thị trường có thể phát triển trong năm tới là một nhiệm vụ phức tạp mà chúng tôi thực hiện một cách nghiêm túc. Tại Morgan Stanley Research, các triển vọng này là kết quả của sự hợp tác chặt chẽ, là đỉnh cao của quá trình thảo luận dài và tranh luận sôi nổi giữa các nhà kinh tế và chiến lược gia, bao gồm các khu vực và loại tài sản mà chúng tôi nghiên cứu.

Các nhà kinh tế của chúng tôi, dẫn đầu bởi Seth Carpenter, nhà kinh tế trưởng toàn cầu của Morgan Stanley, dự báo tăng trưởng toàn cầu sẽ giảm tốc một cách vừa phải, nhưng với sự gia tăng bất định và phân hóa trong các kết quả. Một cuộc bầu cử Mỹ mang tính quyết định sẽ đưa ra hàng loạt thay đổi chính sách với những tác động lan tỏa khắp nền kinh tế toàn cầu. Tại Mỹ, các động lực tăng trưởng sẽ thay đổi. Năm 2025, chúng tôi dự báo tăng trưởng sẽ giảm do:

1) động lực từ chính sách tài khóa mờ nhạt;

2) tác động trễ từ chính sách tiền tệ vẫn còn thắt chặt;

3) việc áp đặt các thuế quan và hạn chế nhập cư mới.

Eurozone tiếp tục đối mặt với nhu cầu nội địa yếu, đầu tư bị kìm hãm bởi sự bất định toàn cầu, và ít hỗ trợ từ thương mại quốc tế.

Chúng tôi dự báo tăng trưởng của Trung Quốc sẽ kém khả quan vào năm tới, làm giảm triển vọng chung của các thị trường mới nổi. Tại Nhật Bản, mặc dù bị ảnh hưởng bởi môi trường thuế quan toàn cầu dẫn đến tăng trưởng xuất khẩu chậm lại và đầu tư tư nhân giảm, chúng tôi kỳ vọng tiêu dùng sẽ vẫn mạnh mẽ nhờ các tín hiệu tích cực từ các cuộc đàm phán lương vào mùa xuân và tác động tài khóa được duy trì.

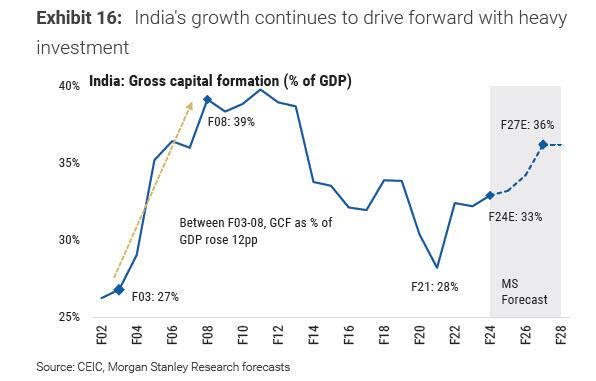

Ấn Độ là nền kinh tế tăng trưởng nhanh nhất trong các thị trường mà chúng tôi theo dõi, nơi chúng tôi dự báo sự ổn định vĩ mô vẫn nằm trong vùng an toàn, mang lại sự linh hoạt cho các nhà hoạch định chính sách. Chúng tôi cũng kỳ vọng chính sách sẽ trở nên nới lỏng hơn và tập trung vào chi tiêu công, thúc đẩy nhu cầu nội địa.

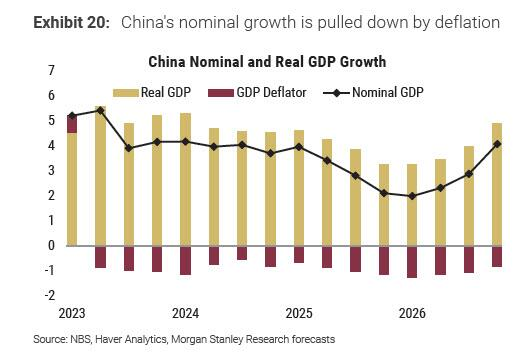

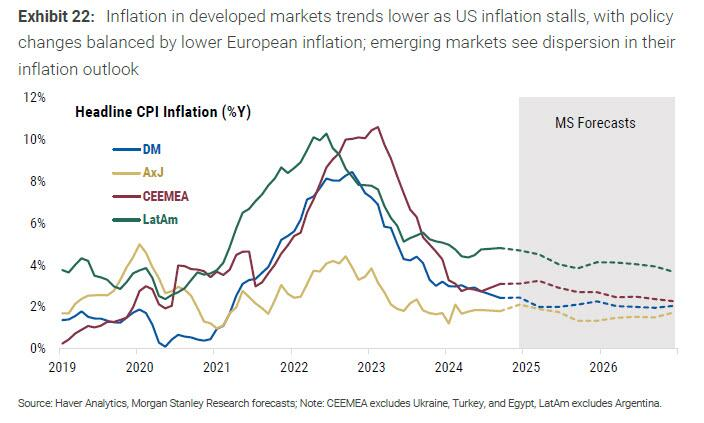

Lạm phát, vốn là trọng tâm của các nhà hoạch định chính sách trong những năm gần đây, tiếp tục bình thường hóa sau Covid, nhưng mức độ khác biệt đáng kể giữa các quốc gia. Đáng chú ý, lạm phát tại Mỹ dự kiến sẽ tăng vào năm 2025 khi các tác động của chính sách nhập cư và thuế quan bắt đầu ảnh hưởng đến nền kinh tế thực. Ngược lại, tại Eurozone và Anh, chúng tôi kỳ vọng lạm phát sẽ giảm dần đều do các rủi ro tăng trưởng cơ bản. Nhật Bản tiếp tục chứng kiến áp lực giá cả thúc đẩy lạm phát, trong khi tại Trung Quốc, chỉ số giảm phát GDP vẫn yếu, chỉ vừa hồi phục trở lại mức dương trong dự báo của chúng tôi do nguồn cung dư thừa tái xuất hiện sau gián đoạn thương mại.

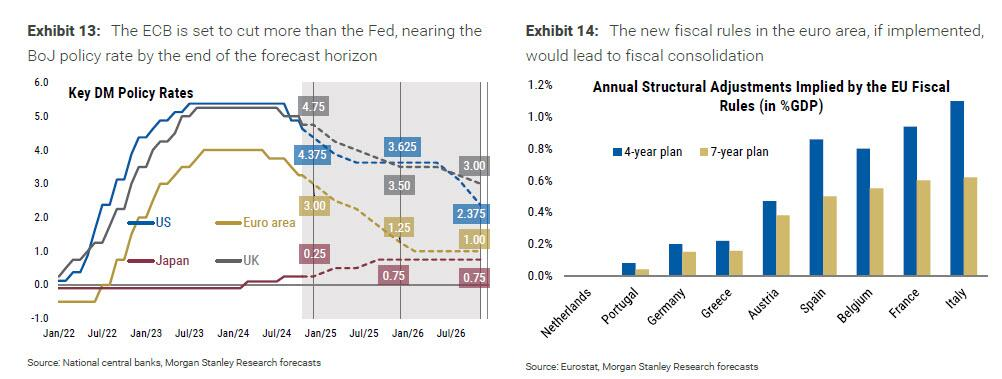

Về chính sách tiền tệ, chúng tôi nhận thấy chu kỳ của các NHTW đang phân kỳ. Chu kỳ cắt giảm lãi suất tại Mỹ dự kiến sẽ dừng lại vào năm 2025 khi áp lực lạm phát tăng lên, trong khi các kết quả đình lạm tại Eurozone và Anh thúc đẩy ECB và BoE tiếp tục cắt giảm lãi suất. Chúng tôi kỳ vọng BoJ sẽ tăng lãi suất hai lần vào quý 1 và quý 3 năm 2025, sau đó giữ nguyên lãi suất. Các thị trường mới nổi nói chung đang cân nhắc áp lực bên ngoài từ rủi ro thuế quan và khả năng lãi suất chính sách của Mỹ tăng cao hơn, so với các mục tiêu nội địa.

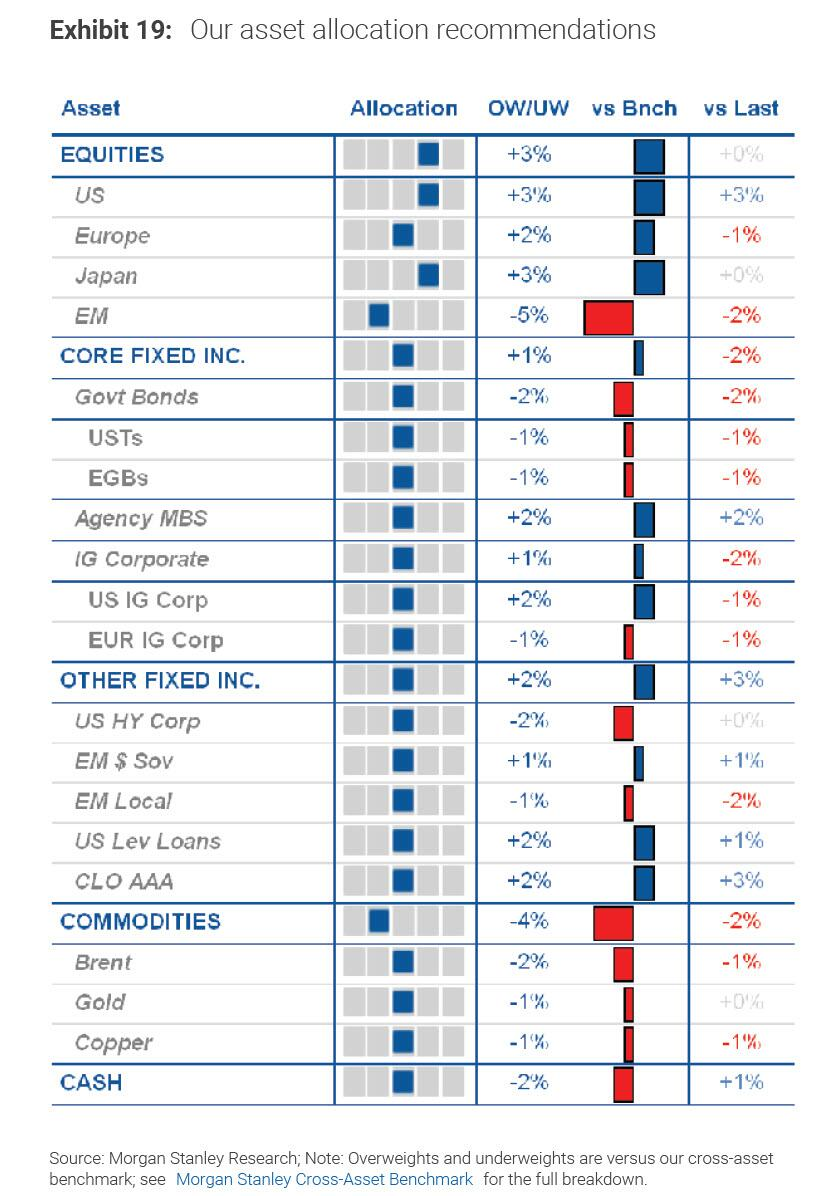

Đối với thị trường, môi trường vĩ mô với tăng trưởng vừa phải, giảm phát, nới lỏng quy định và chính sách tiền tệ sẽ tạo thuận lợi cho tài sản rủi ro. Tuy nhiên, với hàng loạt thay đổi chính sách tiềm năng phía trước, thị trường sẽ nhạy cảm với nội dung, mức độ nghiêm trọng và thứ tự thực thi của các chính sách tài khóa, thương mại và nhập cư từ chính quyền Mỹ sắp tới, tất cả đều có thể dẫn đến các kết quả đầu tư khác nhau. Sự bất định này tạo ra phạm vi rộng trong các dự báo thị trường của chúng tôi. Trong phân bổ tài sản, chúng tôi khuyến nghị tăng tỷ trọng cổ phiếu toàn cầu và các sản phẩm trái phiếu.

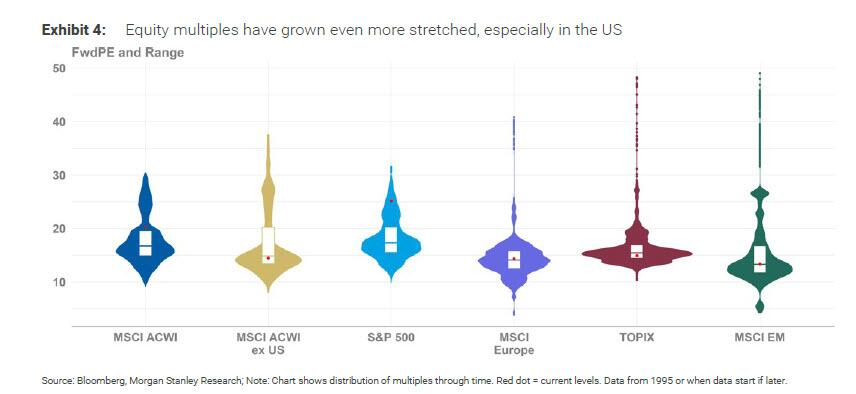

Về cổ phiếu toàn cầu, chúng tôi ưu tiên thị trường Mỹ và Nhật Bản. Mặc dù định giá của Mỹ đang ở mức cao, tăng trưởng và các chính sách tiềm năng - đặc biệt hướng tới nới lỏng quy định - sẽ mang lại lợi ích cho các doanh nghiệp Mỹ, dù vẫn còn nhiều bất định về chính sách khác. Câu chuyện tăng trưởng kinh tế ổn định vẫn giữ nguyên, do đó chúng tôi tiếp tục đánh giá cao cổ phiếu Nhật Bản. Chúng tôi hạ mức đánh giá cổ phiếu châu Âu xuống mức trung lập do rủi ro thuế quan và phụ thuộc vào Trung Quốc. Thị trường mới nổi vẫn là thị trường kém hấp dẫn nhất của chúng tôi do căng thẳng thương mại gia tăng.

Chúng tôi dự báo lợi suất TPCP Mỹ sẽ giảm khi Fed cắt giảm lãi suất nhiều hơn so với dự đoán của thị trường, và câu chuyện tương tự cũng diễn ra tại châu Âu và Anh. Những rủi ro tiềm ẩn đối với tăng trưởng từ các cải cách thương mại và nhập cư khiến lãi suất ngắn hạn của Mỹ có xu hướng giảm, làm đường cong lợi suất TPCP dốc lên. Trong các thị trường tiền tệ G10, USD đối mặt với nhiều yếu tố trái chiều - thuế quan và phí bảo hiểm rủi ro liên quan đến căng thẳng thương mại và địa chính trị là tích cực đối với USD, nhưng lãi suất thực giảm sẽ hạn chế sức mạnh của USD trong năm 2025. Chúng tôi kỳ vọng JPY và AUD sẽ là những đồng tiền G10 hoạt động tốt nhất, trong khi EUR sẽ tụt lại do tăng trưởng yếu tại Eurozone.

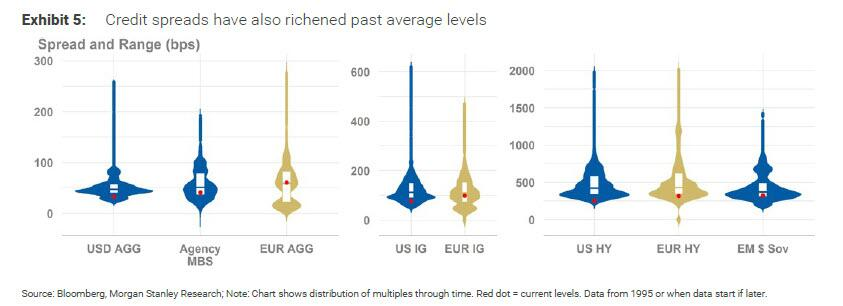

Chúng tôi duy trì quan điểm tích cực về các cơ hội trong các sản phẩm tín dụng nói chung. Trong tín dụng doanh nghiệp, các khoản vay có đòn bẩy mang lại tỷ lệ rủi ro/lợi nhuận tốt nhất, tiếp theo là tín dụng doanh nghiệp đầu tư (IG) và tín dụng lợi suất cao (HY). Chúng tôi ưu tiên tín dụng tại Mỹ hơn châu Âu và châu Á. Đối với các sản phẩm chứng khoán hóa, chúng tôi kỳ vọng định giá hấp dẫn kết hợp với việc nới lỏng quy định và nguồn vốn được giải phóng tại các ngân hàng sẽ là động lực chính. Chúng tôi đánh giá cao MBS cho nhà ở đơn và đa gia đình, CLO AAA toàn cầu và RMBS phi QM. Với các nhà đầu tư muốn chấp nhận rủi ro tín dụng cao hơn, chúng tôi ưu tiên CLO hơn CMBS. Tại các thị trường mới nổi, mặc dù tiếp xúc thương mại là một rủi ro, tín dụng EM ít phụ thuộc vào châu Á hơn cổ phiếu EM, và lợi suất TPCP Mỹ thấp hơn sẽ hỗ trợ trái phiếu tại các thị trường này.

ZeroHedge