Lãi suất và sức mạnh của USD: "Cơn gió ngược" đối với thị trường chứng khoán

Trần Quốc Khải

Junior Editor

Thị trường cổ phiếu đang đối mặt với tác động mạnh mẽ từ lãi suất và sức mạnh của USD.

bài viết dựa trên quan điểm cá nhân của Michael Wilson từ Morgan Stanley

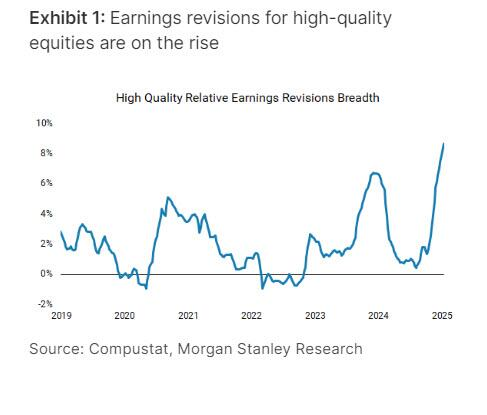

Kể từ tháng 12, thị trường cổ phiếu đã giao dịch với rủi ro hai chiều nhiều hơn so với ba tháng trước đó. Đồng thời, độ rộng của thị trường đã giảm, với sự xuất hiện của các cổ phiếu dẫn dắt chất lượng cao hơn và xu hướng điều chỉnh lợi nhuận cho nhóm này trở nên tích cực hơn.

Lợi nhuận của cổ phiếu chất lượng cao đang có xu hướng điều chỉnh tăng

Điều này hoàn toàn hợp lý trong bối cảnh lãi suất dài hạn tăng và USD mạnh lên. Trước cuộc bầu cử năm ngoái, tôi cho rằng chiến thắng của Trump và sự kiểm soát của Đảng Cộng hòa sẽ có lợi cho cổ phiếu nhưng không tốt cho trái phiếu, dựa trên kỳ vọng rằng điều này có thể kích thích tâm lý "animal spirits" như năm 2016, với hy vọng về một chương trình nghị sự thân thiện với tăng trưởng và doanh nghiệp hơn. Tuy nhiên, tình hình tài khóa của Mỹ hiện nay rất khác, và phản ứng của thị trường đối với nguy cơ lạm phát dai dẳng cũng thay đổi.

Do những thay đổi này, đợt tăng lãi suất gần đây chủ yếu được thúc đẩy bởi sự gia tăng trong phần bù kỳ hạn thay vì kỳ vọng tăng trưởng cao hơn. Tôi cho rằng nguyên nhân là lo ngại ngày càng lớn (và hợp lý) về cách tài trợ cho các khoản thâm hụt tài khóa đang diễn ra, đặc biệt khi công cụ reverse repo đã cạn kiệt và chính phủ cần kéo dài thời hạn đáo hạn sau khi phụ thuộc vào trái phiếu ngắn hạn trong vài năm qua.

Vào đầu tháng 12, chúng tôi cho rằng mức lợi suất TPCP kỳ hạn 10 năm trong khoảng 4.00%-4.50% là "lợi thế" cho chỉ số giá trên lợi nhuận (P/E) của cổ phiếu. Nhưng khi lợi suất vượt qua mốc 4.50%, như đã thấy vào mùa xuân năm 2024 khi câu chuyện "không hạ cánh" quay trở lại, mức độ nhạy cảm của cổ phiếu với lãi suất tăng lên. Kết quả, hệ số P/E nén lại và mối tương quan giữa lợi suất trái phiếu và lợi nhuận cổ phiếu chuyển sang âm, tình trạng này vẫn duy trì đến hiện tại.

Mối tương quan giữa lợi nhuận cổ phiếu/lợi suất trái phiếu vẫn ở mức âm

Đáng chú ý, sự nhạy cảm với lãi suất diễn ra theo cả hai hướng. Sau báo cáo CPI thấp vào tuần trước, lợi suất giảm đã kéo thị trường cổ phiếu tăng mạnh, thể hiện rõ mối liên hệ tiêu cực này. Điều này củng cố quan điểm của chúng tôi rằng hướng đi của thị trường cổ phiếu Mỹ (chỉ số beta) chủ yếu sẽ do lãi suất dài hạn và phần bù kỳ hạn quyết định.

Chừng nào lợi suất trái phiếu 10 năm chưa giảm xuống dưới 4.50% hoặc phần bù kỳ hạn không giảm một cách bền vững, thì mối tương quan tiêu cực giữa cổ phiếu và lợi suất trái phiếu vẫn sẽ tiếp diễn. Chúng tôi tiếp tục ưu tiên các cổ phiếu chất lượng cao hơn, có động lực điều chỉnh lợi nhuận tương đối tích cực, bao gồm Tài chính, Truyền thông & Giải trí, và Dịch vụ tiêu dùng, thay vì Hàng tiêu dùng.

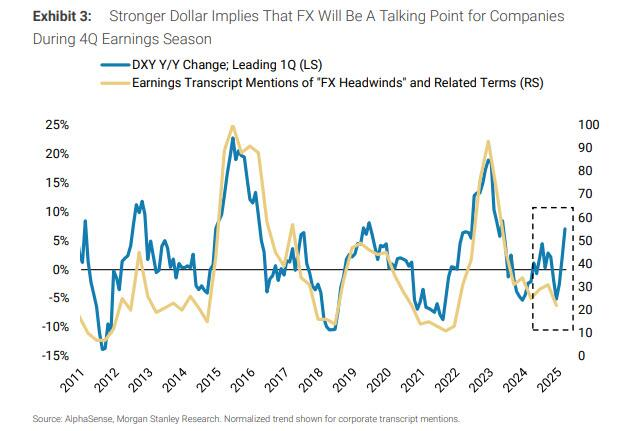

Yếu tố vĩ mô ảnh hưởng đến hiệu suất cổ phiếu cá biệt chính là USD. Trong báo cáo Weekly Warm-up mới nhất, chúng tôi chỉ ra rằng sức mạnh của USD có thể ít ảnh hưởng đến lợi nhuận ở cấp độ chỉ số, nhưng lại có tác động lớn hơn ở cấp độ cổ phiếu, bởi mức độ tiếp xúc với doanh thu từ nước ngoài của các công ty rất khác nhau.

USD mạnh hơn ngụ ý rằng FX sẽ là chủ đề thảo luận của các công ty trong mùa báo cáo thu nhập quý 4

Do đó, chúng tôi khuyến nghị ưu tiên các cổ phiếu được Morgan Stanley đánh giá cao, có mức độ tiếp xúc thấp với doanh thu từ nước ngoài và ít nhạy cảm với USD mạnh từ góc độ tăng trưởng EPS. Nhóm này đã bắt đầu vượt trội hơn so với thị trường kể từ khi USD tăng vào tháng 10, và chúng tôi kỳ vọng hiệu suất vượt trội sẽ tiếp tục khi mùa báo cáo lợi nhuận diễn ra.

ZeroHedge