Lãi suất thấp vẫn chưa làm tốt nhiệm vụ như chúng ta mong muốn?

Đỗ Duy Đạt

Associate Manager, FX G7

Thị trường đã sai lầm khi tin tưởng vào kế hoạch của Fed để giữ lãi suất ở mức thấp ngay cả sau khi họ bắt đầu giảm bớt việc mua tài sản của mình. Vài năm qua đã dạy cho chúng ta biết rằng có một giới hạn đối với sự hiệu quả của lãi suất gần bằng 0. Nếu chúng ta không sớm bình thường hóa, chúng ta có nguy cơ bị mắc kẹt trong một môi trường tăng trưởng chậm, lãi suất thấp vĩnh viễn. Các quan điểm lý thuyết về chính sách tiền tệ của Fed không phù hợp với thực tế.

Tư duy thông thường về chính sách tiền tệ cho rằng hạ lãi suất đồng nghĩa với việc nới lỏng trong khi tăng lãi suất đồng nghĩa với việc thắt chặt. Tuy nhiên, với sự phổ biến và kéo dài của chính sách lãi suất bằng 0 và âm, điều này có vẻ quá đơn giản. Trong khi việc hạ lãi suất ban đầu sẽ tăng thêm kích thích, nhưng lãi suất thấp được duy trì theo thời gian sẽ làm giảm thu nhập từ lãi suất, khiến các ngân hàng khó tạo vốn hơn và gia tăng các hành vi rủi ro trên thị trường tài chính. Những yếu tố này làm tổn thương nền kinh tế và tăng trưởng chậm lại.

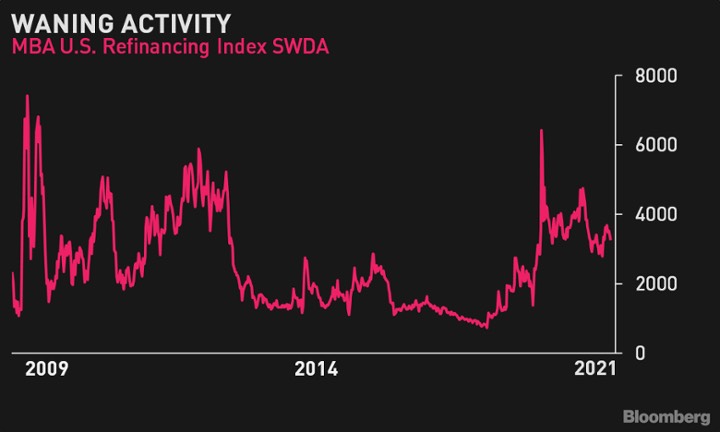

Khi một nền kinh tế suy thoái lần đầu tiên, nhiều con nợ quá mức buộc phải vỡ nợ, trong khi những người khác, không phải do lỗi của họ, gặp phải tình trạng kiệt quệ tài chính. Lãi suất giảm sẽ giải tỏa nỗi lo đó. Lãi suất thấp hơn thúc đẩy làn sóng tái cấp vốn với chi phí thấp hơn, đặc biệt là đối với các chủ nhà có thế chấp, và điều đó làm tăng giá trị của ngôi nhà và tăng tiềm năng tiêu dùng.

Vì vậy, khi Fed lần đầu tiên trở thành một ngân hàng trung ương điều hành lãi suất vào những năm 1980, họ đã sử dụng chính sách lãi suất như một công cụ chính sách tiền tệ chính của mình. Họ đã cắt giảm lãi suất cho vay trung bình hơn 5 điểm phần trăm khi mỗi chu kỳ kinh doanh chuyển sang giai đoạn suy thoái cho đến khi nó đạt mức giới hạn thấp hơn 0 (zero lower bound) vào năm 2009.

Điều đó mang lại nhiều tiềm năng xóa nợ và tái cấp vốn, nhưng cuộc khủng hoảng tài chính toàn cầu mang đến nhiều thách thức đến mức Fed không thể bình thường hóa chính sách một cách nhanh chóng. Họ để lại lãi suất 0 và bắt tay vào một chương trình mua tài sản quy mô lớn để khởi động. Thật không may, điều này không không mấy hiệu quả và hoạt động tái cấp vốn đã tiêu tan.

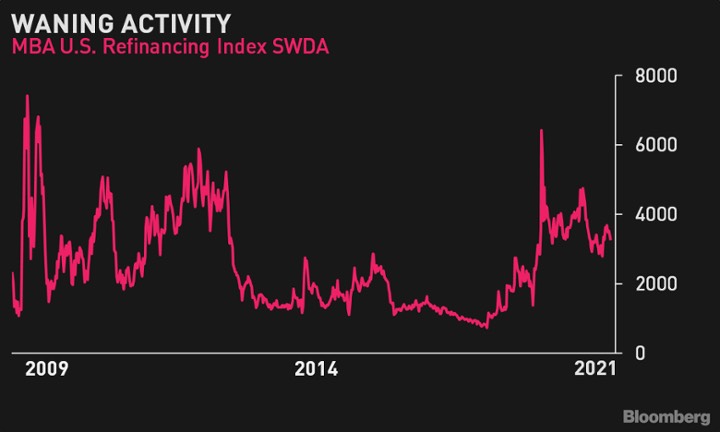

Lãi suất bằng 0 không kích thích tiêu dùng do nợ mà giá nhà tăng trong những năm gần đây đã xảy ra. Thay vào đó, các hộ gia đình Hoa Kỳ tiếp tục giảm đòn bẩy tài chính trong toàn bộ chu kỳ.

Hơn nữa, nghiên cứu tại Đại học Dartmouth đã chỉ ra rằng vốn "đầu tư phản ứng mạnh mẽ với lợi nhuận trước đó và lợi nhuận cổ phiếu, nhưng trái với những dự đoán tiêu chuẩn, phần lớn không liên quan đến những thay đổi trong lãi suất." Nói cách khác, lãi suất thấp cũng không thúc đẩy đầu tư.

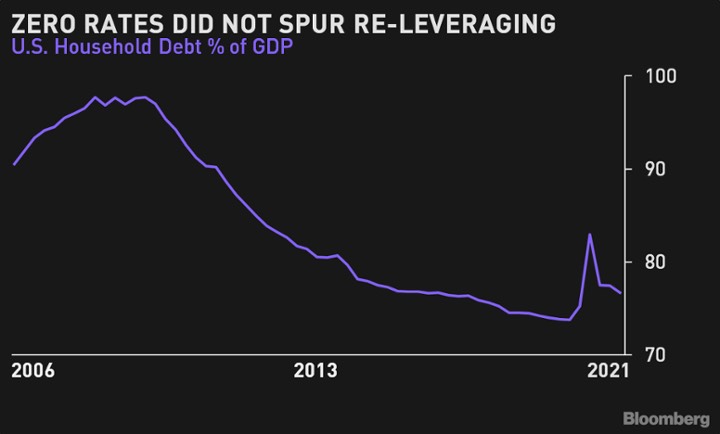

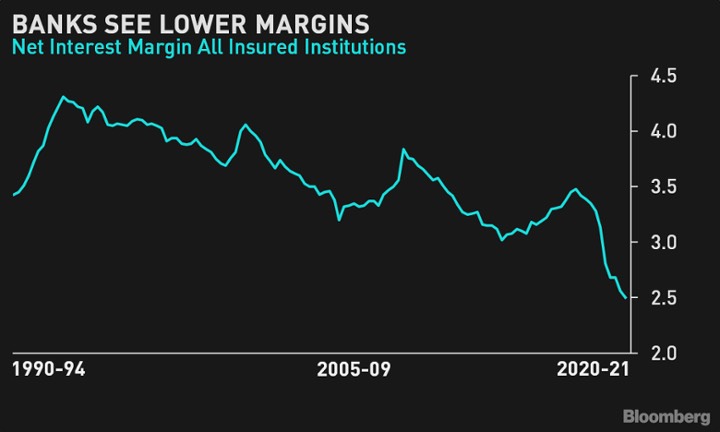

Vì vậy, một khi tất cả các tác động kích thích ban đầu của việc hạ lãi suất tiêu tan, thì việc thiếu thu nhập từ lãi sẽ trở thành yếu tố chi phối. Lãi từ trái phiếu kho bạc thấp hơn. Nới lỏng định lượng “hút” lãi ra khỏi khu vực tư nhân bằng cách hoán đổi chứng khoán có lãi suất cao với trái phiếu. Và khi lãi suất liên bang của Fed giảm, biên lãi ròng đối với các ngân hàng cũng giảm theo, làm giảm nguồn vốn sẵn có để cho vay.

Trên thị trường vốn, các nhà đầu tư trái phiếu buộc phải đạt được lợi nhuận bằng cách kéo dài thời hạn nắm giữ hoặc chấp nhận rủi ro tín dụng nhiều hơn. Và khi lãi suất bằng 0 vẫn được duy trì, các ưu tiên danh mục đầu tư tư nhân cũng nghiêng về tăng trưởng cao hơn và cổ phiếu rủi ro cao hơn. Điều này tạo ra nhiều rủi ro tài chính hơn khi nền kinh tế đi xuống.

Tất cả những điều này là một công thức cho sự trì trệ. Và vì tốc độ tăng trưởng thấp dẫn đến lãi suất thấp, chúng ta sẽ được chứng kiến động lực làm phẳng đường cong lợi suất và chậm lại của nền kinh tế tự củng cố chính nó.

Hiện tại, Fed đang tập trung vào việc bình thường hóa chính sách. Tuy nhiên, với định hướng chính sách của Fed, quá trình này có thể sẽ diễn ra chậm chạp. Trừ khi họ suy nghĩ lại về chính sách, chúng ta có thể kỳ vọng rằng sự chậm chạp đó sẽ làm trầm trọng thêm tình trạng chậm lại thay vì tăng tốc tăng trưởng. Và điều đó có nghĩa là kỳ vọng về lãi suất liên bang trong tương lai sẽ thấp hơn, làm phẳng đường cong lợi suất và thúc đẩy trái phiếu kho bạc.

Edward Harrison, Bloomberg