Khi nói về lạm phát, tin vui chính là không có tin xấu

Diệu Linh

Junior Editor

Và thị trường trong một cuộc khủng hoảng ngân sách

Chuyến công du Trung Đông của Tổng thống Donald Trump đã đầy rẫy những bất ngờ. Hôm thứ Hai, ông đã chấp nhận món quà là một chiếc máy bay từ Qatar, bất chấp những lo ngại về đạo đức. Và hôm qua, ông đã công bố một hiệp ước lớn về quốc phòng và AI với Ả Rập Xê Út, cùng với việc bất ngờ chấm dứt lệnh trừng phạt của Mỹ đối với Syria. Còn ba ngày nữa. Sẽ có bao nhiêu bất ngờ nữa đang chờ đợi?

Lạm phát CPI

Tin tức được chào đón nhất: lạm phát CPI toàn phần chỉ tăng 2.3% trong tháng 4 so với một năm trước, mức thấp nhất kể từ đầu năm 2021. Nhưng như những độc giả thường xuyên đã biết, đó không phải là cách chúng tôi muốn nhìn nhận. Chúng tôi muốn loại trừ thực phẩm và năng lượng và xem xét thay đổi hàng tháng được quy đổi theo năm. Đây là một cách đọc mượt mà và kịp thời hơn. Và theo cách này, lạm phát đã tăng nhẹ trong tháng này:

Xu hướng của những tháng gần đây vẫn giữ nguyên: một chuyển động ngang giật cục ở mức vừa đủ cao hơn mục tiêu 2% của Fed để gây khó chịu. Việc giá nhà ở tăng (một chuỗi dữ liệu nổi tiếng là không đồng đều) là thủ phạm chính khiến giá duy trì ở mức cao trong tháng này, nhưng đó không phải là yếu tố duy nhất khiến "dặm cuối" của giảm phát lõi khó đạt được. Lạm phát dịch vụ phi nhà ở, một mối lo ngại đặc biệt đối với Fed, chỉ giảm một cách miễn cưỡng.

Tuy nhiên, hiện tại không ai quan tâm đến điều này. Điều họ quan tâm là liệu thuế quan "đối ứng" của Trump, được công bố vào đầu tháng 4 sau đó được giảm dần, đã thể hiện qua giá cao hơn hay chưa. Và câu trả lời là: có thể, một chút. Một số hàng hóa cần tỉ lệ nhập khẩu lớn đã phải chịu nhiều ảnh hưởng trong tháng 4. Ví dụ, đây là thay đổi hàng tháng của giá đồ nội thất:

Mức tăng 1.5% giữa tháng 3 và tháng 4 có vẻ hơi cao. Nhưng, một lần nữa, dữ liệu rất biến động. Rất khó để khẳng định chắc chắn liệu thuế quan có phải là nguyên nhân hay không.

Điều đó không có nghĩa là không có gì để xem ở đây. Thay vào đó, "không có gì" chính là điều đáng xem. Nếu có ảnh hưởng của thuế quan, nó không đáng kể, và đó là tin tốt. Nó cho thấy các nhà bán lẻ đã không tăng giá nhiều để đối phó với thuế quan sắp tới. Tháng tới có thể khác. Nhưng chúng ta sẽ tìm sự trấn an ở bất cứ nơi nào có thể tìm thấy nó.

Khi Mỹ suýt vỡ nợ thì chuyện gì sẽ xảy ra

Bộ trưởng Tài chính Scott Bessent đã khuyến khích Quốc hội đạt được thỏa thuận nâng hoặc đình chỉ trần nợ của Mỹ trước giữa tháng 7. Nếu điều đó không xảy ra, Bộ Tài chính sẽ cần thực hiện các biện pháp phi thường để tránh bỏ lỡ một khoản thanh toán nợ sớm nhất là vào tháng 8. Chúng tôi kỳ vọng Quốc hội sẽ đạt được một giải pháp nào đó trước "ngày X"; hậu quả của sự thất bại đơn giản là quá lớn. Nhưng khi thời gian trôi qua, một "vụ suýt vỡ nợ" — Quốc hội nâng trần nợ chỉ vài ngày hoặc vài giờ trước khi Bộ Tài chính hết tiền — trở nên có khả năng hơn, và một sai lầm khủng khiếp có thể xảy ra.

Thị trường có thể bắt đầu hành động như thế nào nếu các cuộc đàm phán kéo dài khi ngày X đến gần? Hãy nhìn vào các vụ suýt vỡ nợ đáng chú ý gần đây — 2011, 2013 và 2023 — để hình dung diễn biến.

Hợp đồng hoán đổi rủi ro tín dụng (CDS): CDS đối với Trái phiếu Kho bạc, một biện pháp phòng ngừa trực tiếp rủi ro vỡ nợ quốc gia của Mỹ, phản ứng nhạy bén nhất với tình hình ngân sách của Mỹ. Chi phí của một CDS kỳ hạn 1 năm đối với Trái phiếu Kho bạc đã tăng đáng kể vào năm 2011, 2013 và 2023:

Giá CDS hiện đang ở mức tương đương năm 2011 và 2013. Tuy nhiên, giá đã tăng cao hơn nhiều vào năm 2023. Không rõ lý do tại sao, nhưng có ít nhất ba lời giải thích khả dĩ. Có thể thị trường đã nhận thức rõ hơn về rủi ro sau khi trải qua nhiều vụ suýt vỡ nợ trong những năm 2010 và khi các cuộc thảo luận về thâm hụt của Mỹ trở nên cấp bách hơn. Hoặc có thể là do vào năm 2023, Fed đang thu hẹp bảng cân đối kế toán (thắt chặt định lượng) thay vì mở rộng (nới lỏng định lượng). Hoặc đơn giản là do nợ công của Mỹ cao hơn nhiều, cả về giá trị tuyệt đối và tỷ lệ phần trăm GDP, vào năm 2023 so với năm 2011 và 2013:

Tất cả những động lực đó hiện đang diễn ra, ở các mức độ khác nhau. Giá CDS có thể tăng khá nhiều từ mức này.

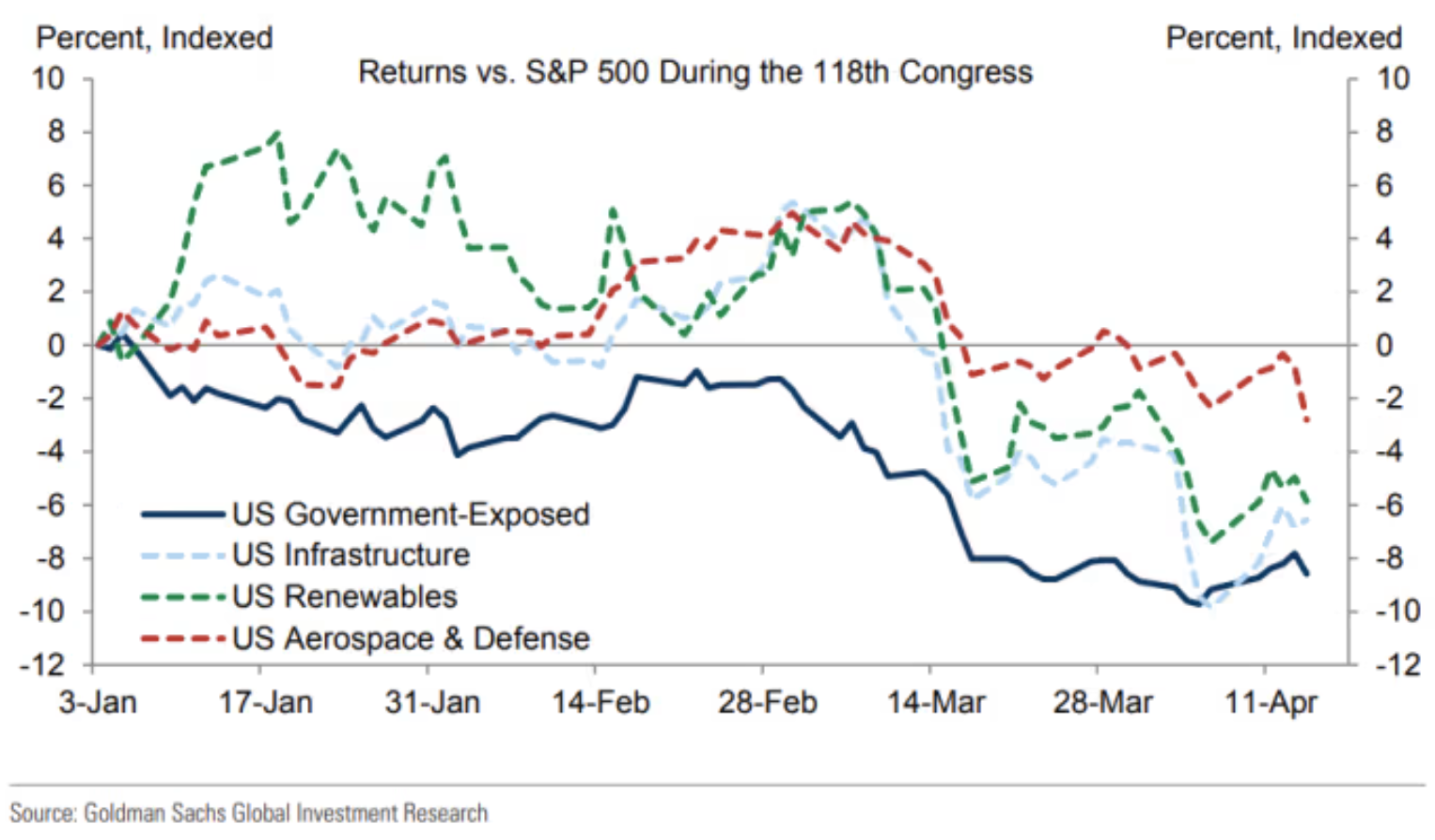

Cổ phiếu: Vào năm 2013 và 2023, thị trường giảm nhẹ trước khi đạt được thỏa thuận và tăng nhẹ sau đó. Không rõ liệu ngày X sắp tới có phải là nguyên nhân hay không, nhưng theo Goldman Sachs và Bipartisan Policy Center, các công ty có mức độ tiếp xúc cao với chi tiêu chính phủ, chẳng hạn như các tập đoàn hạ tầng và quốc phòng, đã hoạt động kém hơn đáng kể so với thị trường trong giai đoạn trước. Biểu đồ do Bipartisan Policy Center cung cấp:

Năm 2011 chứng kiến phản ứng của thị trường cổ phiếu lớn hơn nhiều. Trong những tuần trước và sau ngày X — mà Quốc hội chỉ vượt qua hai ngày — thị trường đã giảm 17%, mức điều chỉnh lớn nhất kể từ cuộc khủng hoảng tài chính chỉ ba năm trước đó:

Tại sao mọi thứ lại khác biệt vào năm 2011 và tại sao thị trường tiếp tục giảm sau khi đạt được thỏa thuận đạt, đây là câu hỏi vẫn chưa có câu trả lời rõ ràng. Đó là vụ suýt vỡ nợ đầu tiên sau cuộc khủng hoảng tài chính lớn và khả năng Mỹ vỡ nợ dường như thực tế hơn. Nền kinh tế Mỹ đang lung lay và khu vực đồng Euro cũng chịu áp lực. Và ngay sau sự cố, Standard and Poor’s đã hạ xếp hạng tín dụng của Mỹ từ AAA xuống AA+, mặc dù ngân sách đã được ký. Việc Mỹ vượt qua mớ hỗn độn đó một cách nguyên vẹn có thể đã khiến các nhà đầu tư cổ phiếu ít nhạy cảm hơn khi Quốc hội lần sau tiếp cận bờ vực.

Trái phiếu Kho bạc: Trái phiếu Kho bạc cho thấy một xu hướng bền vững hơn: lợi suất của Trái phiếu Kho bạc có kỳ hạn ngắn nhất tăng vọt, trong khi biến động của Trái phiếu Kho bạc dài hạn hơn thì bị hạn chế. Từ Shai Akabas tại Bipartisan Policy Center: "Điều chúng ta đã thấy rõ ràng trong các giai đoạn trước là có sự gia tăng về lãi suất hoặc giảm giá của các chứng khoán đáo hạn ngay sau ngày X được dự kiến, bởi vì các nhà đầu tư lo ngại về việc nắm giữ các chứng khoán [có thể không được thanh toán sớm]. Chúng tôi chưa thấy biến động đáng kể về lãi suất dài hạn mà có thể dễ dàng quy cho giới hạn nợ."

Năm 2023 là một minh họa rõ ràng. Lợi suất kỳ hạn một tháng (đường màu xanh đậm bên dưới) tăng vọt, lợi suất kỳ hạn 3 tháng và 2 năm tăng nhẹ, trong khi các kỳ hạn dài hơn hầu như không thay đổi:

Akabas lưu ý rằng Trái phiếu Kho bạc dài hạn hơn có thể không phản ứng một phần vì việc vỡ nợ vẫn có vẻ khá khó xảy ra. Nhưng điều đó có lẽ sẽ thay đổi nhanh chóng nếu chính phủ Mỹ bỏ lỡ một khoản thanh toán.

Tổng hợp lại, các vụ suýt vỡ nợ trong quá khứ cho thấy chúng ta có thể thấy một bước nhảy vọt lớn về giá CDS và lợi suất Tín phiếu Kho bạc, cùng với áp lực giảm đối với S&P 500 vào mùa hè này, đặc biệt nếu dự luật thuế của Trump gặp trở ngại. Nhưng lưu ý rằng năm 2025 rất khác so với năm 2011, 2013 và 2023. Trong cả ba trường hợp trước đó, Đảng Cộng hòa kiểm soát ít nhất một viện của Quốc hội và đang tranh chấp với chính quyền tổng thống Đảng Dân chủ về việc cắt giảm hoặc đóng băng chi tiêu. Mọi thứ khó đọc hơn lần này. Đảng Cộng hòa kiểm soát Hạ viện, Thượng viện và chức vụ tổng thống, nhưng lại có những bất đồng về chi tiêu trong nội bộ, những đề xuất chính sách bất ngờ từ tổng thống và một Đảng Dân chủ đang "mất tích". Khả năng xảy ra một vụ suýt vỡ nợ, hoặc tệ hơn, khó đọc hơn.

Các nhà đầu tư cũng đang đối mặt với một bức tranh nợ và kinh tế phức tạp hơn. Nợ và các khoản thanh toán lãi suất nợ cao hơn so với ba giai đoạn trước. Nền kinh tế khó phân tích hơn do sự bất ổn về thuế quan. Và nhu cầu nước ngoài đối với Trái phiếu Kho bạc không quá đáng ngờ.

Việc các thị trường, đặc biệt là thị trường cổ phiếu, nhìn chung bình tĩnh xung quanh các vụ suýt vỡ nợ trong quá khứ cho thấy niềm tin rộng rãi vào Mỹ với tư cách là một chủ nợ và Quốc hội là một "con nợ" có trách nhiệm. Nhưng điều đó có thể đang thay đổi. "Những lo ngại từ các định chế về chính phủ Mỹ cao hơn bất kỳ thời điểm nào trong kỷ nguyên hiện đại ... Quốc hội có thể không kiểm soát được nỗi sợ hãi của thị trường," Alexander Arnon, giám đốc phân tích chính sách tại Penn Wharton Budget Model cho biết. Chúng tôi hy vọng không phải vậy.

FT