Giá hàng hóa "hạ nhiệt": Đòn bẩy cho cú hạ cánh mềm?

Quỳnh Chi

Junior Editor

Thị trường chứng khoán Thổ Nhĩ Kỳ biến động mạnh.

Số liệu việc làm tháng 7 đã gây bất ngờ khi số lượng vị trí tuyển dụng sụt giảm mạnh hơn dự báo, trong khi đó tỷ lệ sa thải lại tăng nhẹ. Diễn biến này càng thêm phức tạp khi cổ phiếu Dollar Tree - ông lớn ngành bán lẻ giá rẻ - lao dốc 20% chỉ trong một phiên giao dịch sau khi công bố kết quả kinh doanh thấp hơn kỳ vọng, tiếp bước đối thủ Dollar General. Những tín hiệu trái chiều này có thể khiến Fed thận trọng hơn trong việc đưa ra quyết định trong tháng này. Giới quan sát hy vọng sẽ không có thêm nhiều thông tin tiêu cực nữa.

Mặt tích cực của việc giá hàng hóa giảm

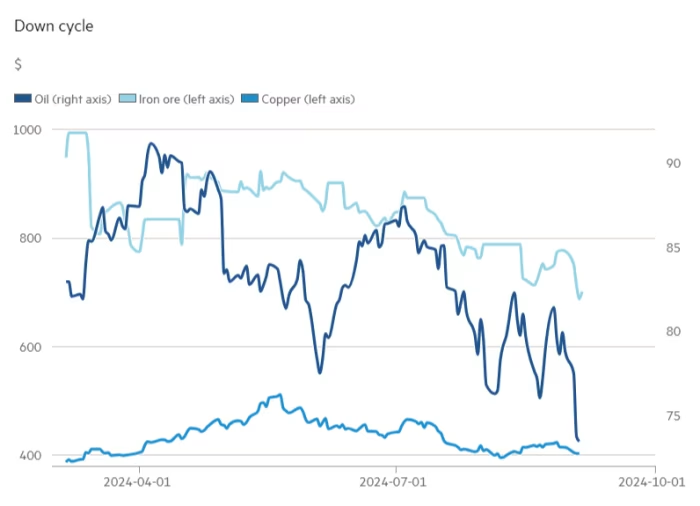

Giá hàng hóa đang giảm trên diện rộng. Dưới đây là diễn biến giá dầu, quặng sắt và đồng:

Phân tích sâu hơn cho thấy, nguyên nhân chính đằng sau xu hướng này có lẽ là sự suy yếu của nhu cầu toàn cầu. Mặc dù kinh tế Mỹ vẫn duy trì đà tăng trưởng ấn tượng trên 2% (theo giá trị thực), nhưng tình hình ở các khu vực khác không mấy khả quan. Khu vực Eurozone chỉ ghi nhận mức tăng trưởng GDP khiêm tốn 0.6% trong quý gần nhất. Đáng chú ý hơn, nền kinh tế Trung Quốc - động lực tăng trưởng chính của thế giới - đang có dấu hiệu hụt hơi với tốc độ phát triển dưới 5%, thấp hơn nhiều so với tiềm năng. Đặc biệt, lĩnh vực bất động sản vốn là "đầu tàu" tiêu thụ hàng hóa của Trung Quốc vẫn đang trong tình trạng trì trệ kéo dài. Hệ quả là nguồn cung dư thừa đột ngột xuất hiện trên thị trường, điển hình như trường hợp quặng sắt, trong khi nhu cầu lại suy giảm mạnh. Tom Price, chuyên gia phân tích tại Panmure Liberum, nhận định:

"Sau một thời gian dài giá cả tăng cao do nguồn cung bị gián đoạn, các tập đoàn khai khoáng hàng đầu cuối cùng đã có thể cung cấp một lượng quặng kỷ lục, không bị cản trở cho khách hàng lớn là Trung Quốc. Tuy nhiên, vấn đề nảy sinh khi nhu cầu quặng - và thép được sản xuất từ đó - của Trung Quốc đang suy giảm mạnh. Nguyên nhân chính đến từ đâu? Đó là sự sụp đổ của ngành bất động sản Trung Quốc - lĩnh vực tiêu thụ khoảng 40% tổng lượng thép. Giá quặng đã lao dốc 30 - 40% kể từ đầu năm, và hiện chưa có dấu hiệu nào cho thấy xu hướng này sẽ đảo chiều trong tương lai gần."

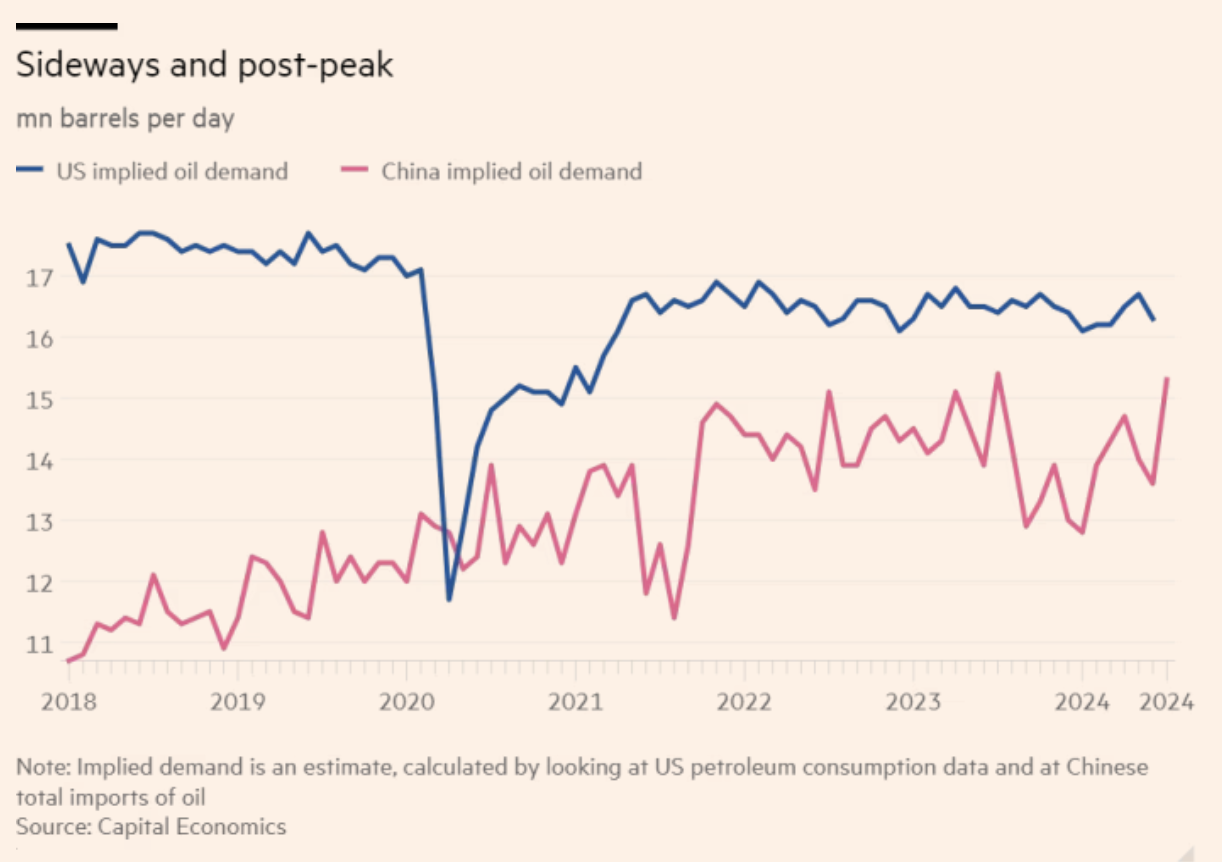

Thị trường dầu mỏ cũng chứng kiến diễn biến tương tự khi giá dầu đã tụt xuống dưới ngưỡng 75 USD/thùng trong tuần này. Kieran Tompkins, chuyên gia phân tích tại Capital Economics, nhận định rằng sự suy yếu của nền kinh tế Trung Quốc tiếp tục là yếu tố chính gây áp lực lên giá dầu: "Phân tích sâu về sản lượng dầu nội địa cũng như nhập khẩu ròng các sản phẩm dầu mỏ của Trung Quốc cho thấy rõ ràng nhu cầu dầu của quốc gia này đã đạt đỉnh". Trong khi đó, nhu cầu dầu tại châu Âu đã suy giảm liên tục trong nhiều thập kỷ, còn tại Mỹ về cơ bản đi ngang, chỉ ghi nhận một sự sụt giảm nhẹ trong số liệu tháng 6.

Bên cạnh yếu tố cung cầu, các diễn biến địa chính trị cũng góp phần tác động đến thị trường dầu mỏ. Căng thẳng vẫn tiếp diễn giữa các thành viên OPEC+ về vấn đề cắt giảm sản lượng. Đồng thời, Libya vừa khôi phục khả năng cung cấp 230,000 thùng dầu mỗi ngày ra thị trường sau nhiều tuần xung đột nội bộ. Tuy nhiên, yếu tố nhu cầu vẫn đang đóng vai trò chi phối chính đối với diễn biến giá dầu hiện nay.

Xu hướng suy giảm này không chỉ giới hạn ở thị trường dầu mỏ mà còn lan rộng sang các mặt hàng nguyên liệu khác. Như chúng tôi đã phân tích gần đây về thị trường đồng, động lực tăng trưởng mà nhiều nhà đầu tư kỳ vọng - quá trình chuyển đổi sang năng lượng xanh - đang diễn ra chậm hơn dự kiến. Hệ quả là sự suy giảm nhu cầu từ Trung Quốc đã tác động mạnh đến thị trường. Các chuyên gia phân tích của Goldman Sachs đã phải điều chỉnh quan điểm một cách tế nhị: "Đợt tăng giá đồng bị trì hoãn". Tuy nhiên, hành động của họ lại không hề nhẹ nhàng chút nào khi cắt giảm mạnh dự báo giá đồng năm 2025 xuống một phần ba trong tuần này.

Triển vọng ngắn hạn cho thấy nhu cầu có thể cải thiện nhẹ trong những tháng tới. Sự kết thúc của chu kỳ thắt chặt tiền tệ toàn cầu có thể tạo động lực cho nhu cầu hàng hóa. Bên cạnh đó, khả năng Trung Quốc triển khai các gói kích thích cơ sở hạ tầng cũng là một yếu tố đáng chú ý. Đáng chú ý, vào tháng 7, Quỹ Tiền tệ Quốc tế (IMF) đã nâng dự báo tăng trưởng toàn cầu cho năm 2025 thêm 0.1 điểm phần trăm, một phần nhờ triển vọng tích cực hơn từ Trung Quốc. Mới đây, Fed Atlanta cũng đã điều chỉnh tăng ước tính tăng trưởng của Mỹ trong quý 3 với mức tương tự.

Dù vậy, một kịch bản lý tưởng hơn sẽ là tăng trưởng toàn cầu mạnh mẽ hơn và quá trình chuyển đổi sang năng lượng xanh diễn ra nhanh chóng hơn. Tuy nhiên, tình hình hiện tại cũng có những khía cạnh tích cực. Việc giá hàng hóa giảm sẽ góp phần kiềm chế nguy cơ lạm phát bùng phát trở lại khi Fed nới lỏng chính sách tiền tệ. Mặc dù một cuộc "hạ cánh mềm" đòi hỏi nhiều yếu tố thuận lợi, nhưng có vẻ như các điều kiện hiện tại đang tạo ra một bối cảnh thuận lợi cho kịch bản này.

Đợt tăng giá kỳ lạ của cổ phiếu Thổ Nhĩ Kỳ

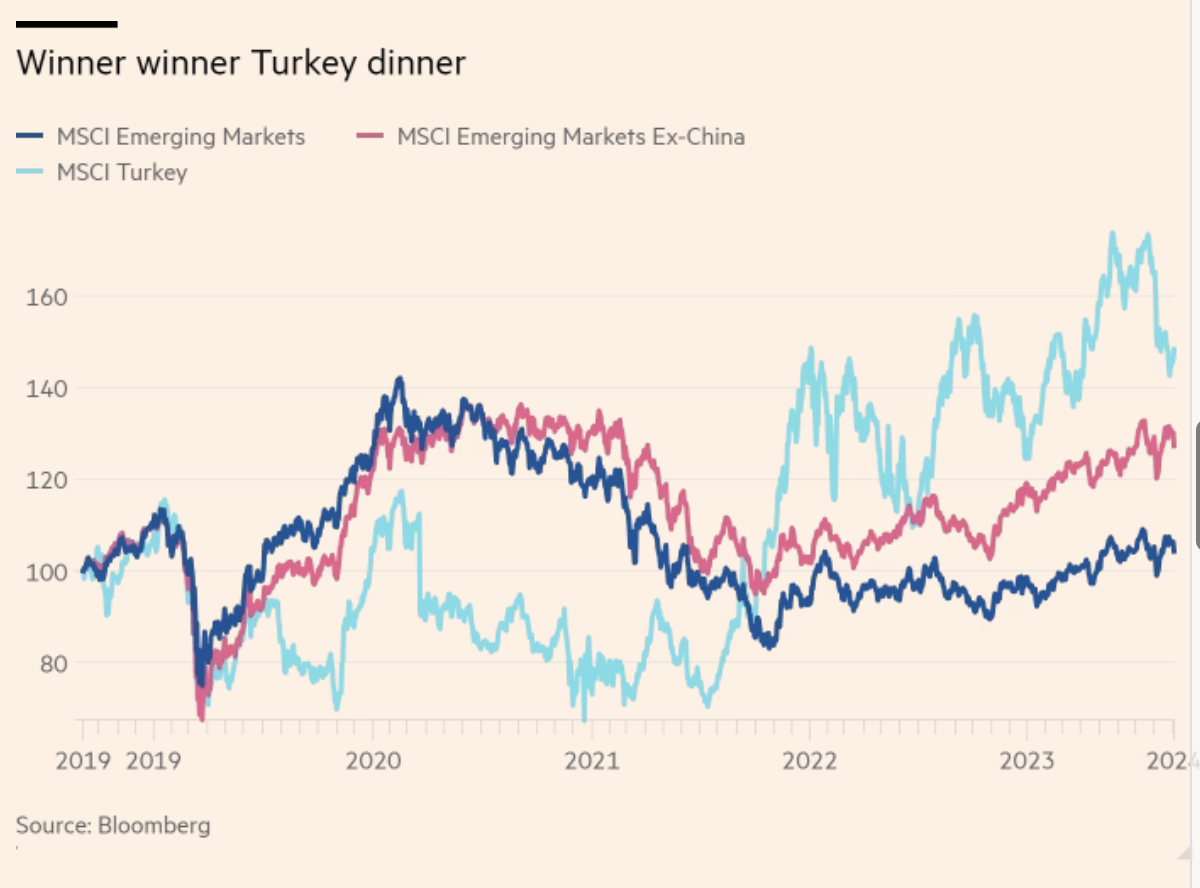

Thị trường chứng khoán Thổ Nhĩ Kỳ đã trải qua một hành trình đầy biến động trong những năm gần đây, thu hút sự chú ý đặc biệt từ cộng đồng đầu tư toàn cầu. Chỉ số Borsa Istanbul 100 - "nhiệt kế" chính của thị trường này - đã ghi nhận những bước nhảy vọt ngoạn mục khi quy đổi sang đồng USD. Đáng chú ý nhất là giai đoạn "thần kỳ" kéo dài hai tháng trong năm 2022, khi chỉ số này tăng gấp đôi giá trị, một hiện tượng hiếm gặp trên thị trường tài chính quốc tế.

Đà tăng phi mã này đã đưa thị trường chứng khoán Thổ Nhĩ Kỳ bỏ xa các chỉ số thị trường mới nổi khác trong suốt nửa thập kỷ qua:

Tuy nhiên, thị trường đã chứng kiến một đợt điều chỉnh sâu và đột ngột. Chỉ trong một tuần, chỉ số Borsa Istanbul 100 đã "bốc hơi" tới 13% so với đỉnh cao được thiết lập vào cuối tháng 7. Sự đảo chiều mạnh mẽ này đã làm dấy lên nhiều nghi vấn về tính bền vững của đà tăng trước đó.

Trong giai đoạn 2020-2022, Thổ Nhĩ Kỳ trải qua đợt lạm phát kỷ lục. Thủ tướng Recep Tayyip Erdoğan quyết tâm duy trì lãi suất thấp nhằm giữ sự ủng hộ của cử tri, bất chấp nhu cầu nội địa mạnh mẽ và áp lực chi phí nhập khẩu gia tăng. Lạm phát đã chạm mức 90% vào cuối năm 2022. Các hộ gia đình Thổ Nhĩ Kỳ, vốn có truyền thống tiết kiệm, bắt đầu đổ xô vào thị trường chứng khoán như một biện pháp phòng ngừa rủi ro, thúc đẩy đà tăng mạnh của thị trường.

Bước sang năm 2023, sau khi bảo đảm thêm một nhiệm kỳ, Erdoğan đã đảo ngược chính sách và chỉ đạo NHTW Thổ Nhĩ Kỳ bắt đầu nâng lãi suất - từ mức 8.5% vào tháng 6 lên 50% vào tháng 1 năm 2024. Ông cũng tái bổ nhiệm cựu Bộ trưởng Tài chính Mehmet Şimşek, một nhân vật được quốc tế đánh giá cao, người từng điều hành quá trình phục hồi kinh tế Thổ Nhĩ Kỳ sau cuộc khủng hoảng tài chính 2009. Đồng thời, ông cam kết giải quyết tình trạng mất cân đối nghiêm trọng của đất nước. Những động thái này đã thu hút mạnh mẽ các nhà đầu tư nước ngoài.

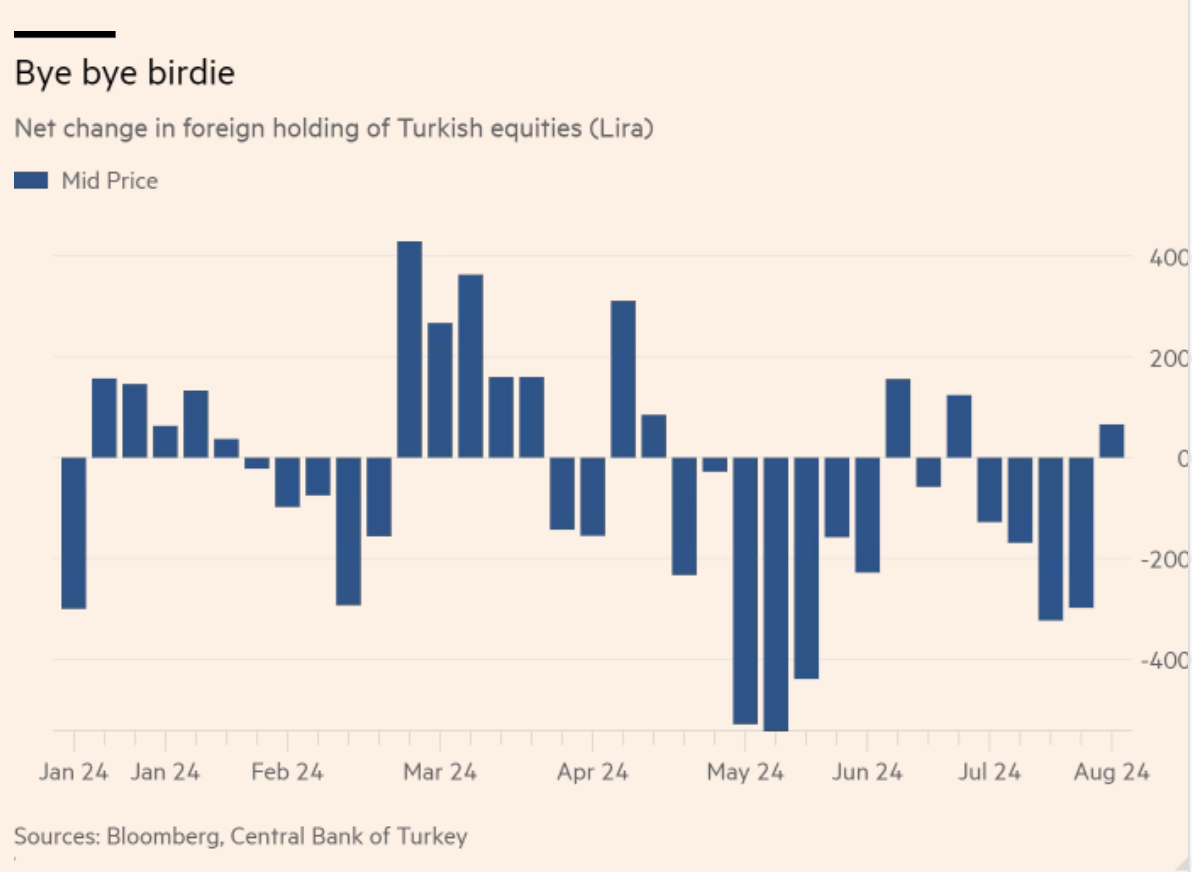

Sự kết hợp bất ngờ giữa các hộ gia đình Thổ Nhĩ Kỳ tìm kiếm công cụ phòng ngừa rủi ro thông qua cổ phiếu và các nhà đầu tư nước ngoài đặt cược vào chính sách tiền tệ đã tạo ra một hiệu ứng mạnh mẽ. Tuy nhiên, những "cặp đồng minh" kỳ lạ này thường không bền vững. Gần đây, lãi suất cao hơn đã khiến lãi suất tiền gửi lên tới 50% trở thành một lựa chọn hấp dẫn hơn cổ phiếu đối với các hộ gia đình Thổ Nhĩ Kỳ. Đồng thời, dòng vốn đầu tư nước ngoài cũng đã rút ra trong ba tháng qua: Các nhà đầu tư nước ngoài có thể đang e ngại về triển vọng kinh tế, khi lạm phát vẫn ở mức cao và có thể cần thêm các biện pháp thắt chặt chính sách tài khóa hoặc tiền tệ. Ngoài ra, còn có những đồn đoán rằng Erdoğan có thể sa thải Şimşek.

Emre Akcakmak từ East Capital lưu ý rằng những thay đổi trong báo cáo tài chính của các công ty Thổ Nhĩ Kỳ cũng có thể là một yếu tố đáng chú ý: "Các công ty Thổ Nhĩ Kỳ [mới bắt đầu] công bố báo cáo thu nhập sử dụng kế toán lạm phát, điều này đang gây ra sự nhầm lẫn cho cả nhà đầu tư trong nước và nước ngoài."

Tuy nhiên, một số nhà đầu tư vẫn lạc quan. Simon Quijano-Evans từ Gemcorp nhận định: "Lạm phát kỳ vọng của các hộ gia đình vẫn còn cao... [nhưng] NHTW và Simsek đang thực hiện một công việc tuyệt vời. Nếu kỳ vọng có thể được kiềm chế, và với việc giá dầu đang chịu áp lực giảm, tất cả những yếu tố này sẽ kết hợp để tạo ra một chu kỳ tích cực. Cuối cùng, điều này sẽ có lợi cho mọi loại tài sản của Thổ Nhĩ Kỳ."

Financial Times