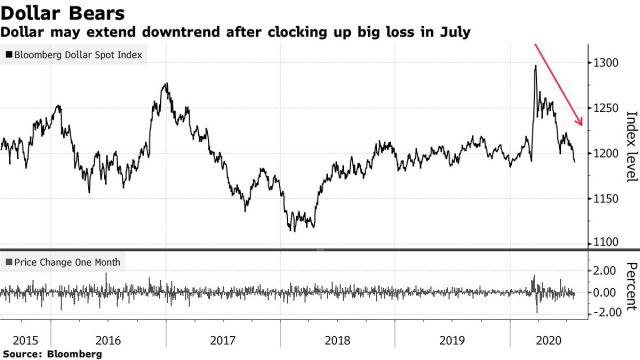

Dự báo của các định chế lớn: Dollar Mỹ sẽ tiếp tục "đi vào lòng đất" sau khi đã giảm mạnh trong tháng 7

Sau khi tăng vọt vào tháng Ba với tư cách là một đồng tiền trú ẩn “tối cao”, dollar Mỹ đang hướng đến một tháng tồi tệ nhất kể từ đầu năm 2018, khi rất nhiều chiến lược gia chứng kiến sự bán tháo chưa có dấu hiệu dừng lại.

Lợi suất âm ở Hoa Kỳ, sự lây lan không ngừng của virus Covid-19 và tâm lý rủi ro risk-on trên toàn thế giới là những động lực để giới đầu tư “buông tay” khỏi vị thế mua ròng đồng bạc xanh.

Với chỉ số DXY đã giảm gần 3.5% trong tháng 7 và lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 5 năm tụt xuống mức thấp nhất thời đại tại 0.2548% vào thứ Sáu, các chiến lược gia khẳng định đồng bạc xanh đã vào xu hướng giảm và dưới đây là những dự báo của họ trong tương lai:

Standard Chatered

Dollar chứng kiến sự bán tháo liên tiếp trong phiên New York trong tuần trước, một dấu hiệu tiêu cực cho đồng bạc xanh, theo các chiến lược gia FX, bao gồm cả Geoff Kendrick. Điều này ngụ ý rằng các nhà quản lý tài sản Mỹ đã chuyển sang bearish đối với đồng bạc xanh khi các đồng tiền khác có hiệu suất tốt.

Royal Bank of Canada

Chỉ số S&P 500 phá vỡ mô hình 2 đỉnh, báo hiệu những sự mất mát tiếp theo cho đồng dollar, khi tương quan ngắn hạn giữa chứng khoán và DXY đang ở mức âm sâu nhất kể từ năm 2016, theo Geogre Davis, nhà phân tích kỹ thuật. Giá hàng hóa phục hồi cũng tạo áp lực lên đồng bạc xanh khi mối tương quan giữa 2 bên chuyển sang mức âm sâu nhất kể trong vòng 2 năm trở lại đây.

Wells Fargo

Dollar Mỹ có khả năng giảm sâu sau cuộc họp FOMC của Ủy ban thị trường mở Hoa Kỳ trong tuần này, kể cả khi chính sách dự kiến không đổi, theo chiến lược gia Mike Schumacher. Mặc dù lợi suất kho bạc Hoa Kỳ tăng nhẹ có thể ngăn đồng Yên Nhật và các đồng tiền của thị trường mới nổi tăng giá, đồng Euro và các đồng tiền được neo tỷ giá với dollar dự báo sẽ được hưởng lợi.

Bank of America

Các chiến lược gia của Bank of America đã nâng mục tiêu cuối năm của họ đối với đồng euro so với đồng đô la từ 1.05 dollar lên 1.08 dollar. Yếu tố thúc đẩy chính của một đồng USD suy yếu vẫn là khẩu vị rủi ro và đặc biệt là thị trường chứng khoán Mỹ, theo các chiến lược gia Ben Randol và Athanasios Vamvakidis. Mặc dù vậy, họ vẫn giữ quan điểm tích cực về đồng bạc xanh, dựa trên triển vọng tiêu cực cho nền kinh tế toàn cầu.

K2 Asset Management

“Chúng ta đang ở trong thời kỳ của một đồng dollar suy yếu”, theo George Boubouras, trưởng nhóm nghiên cứu tại Melbourne. “Chúng tôi thấy rằng Aussie đang được hưởng lợi từ điều này và sẽ canh đảo vị thế short nếu cặp tiền này rơi xuống mức 0.7050 “, K2 hiện tại đang giữ vị thế long AUD/USD và đang gia tăng vị thế kể từ tháng Ba khi các thị trường bán tháo các tài sản rủi ro. “Chúng tôi thấy nhu cầu của đồng bạc xanh quay trở lại trên bảng cân đối kế toán mở rộng của Fed và những kích thích tài khóa hiện tại”

QIC Ltd.

“Chủ nghĩa ngoại lệ Mỹ đã bị xói mòn, có lẽ chỉ còn duy nhất một trụ cột đứng vững – nhu cầu cho các cổ phiếu vốn hóa lớn Hoa Kỳ”, theo Stuart Simmons, quản lý cao cấp danh mục đầu tư tại Australian fund. Hoa Kỳ không còn có lợi thế về lợi suất, không có lợi thế về tăng trưởng khi làn sóng Covid-19 vẫn tiếp tục là thách thức cho nền kinh tế đang phát triển. “QIC cho rằng Euro sẽ là đồng tiền hưởng lợi nhiều nhất, với mức 1.20 sẽ là mục tiêu trong cuối năm.

GSFM

Tôi luôn giữ quan điểm bullish đối với dollar Mỹ trong vài năm, nhưng năm nay điều đó đã thay đổi”, theo Stephen Miller, cố vấn tài chính tại tập đoàn tài chính CI tại Canada. “Fed đã hạ lãi suất, trong khi châu Âu đạt được những sự đồng thuận nhất định, dollar Mỹ phải chịu đựng tình hình chính trị rối loạn tại Hoa Kỳ.” Và Euro là đồng tiền hưởng lợi nhiều nhất.

ANZ

Gói kích thích của liên minh châu Âu và những lạc quan xung quanh triển vọng phục hồi kinh tế toàn cầu trong tuần này. “Đây là một vấn đề quan trọng khi đồng dollar suy yếu hỗ trợ nới lỏng các điều kiện tài chính trên các chuỗi cung ứng bằng đồng dollar, do đó mở rộng thanh khoản và tăng trưởng kinh tế trên khắp các thị trường mới nổi và thị trường châu Á”, theo chiến lược gia Daniel Been. Họ cho rằng giá trị hợp lý của Aussie là mức $0.73.

TD Bank

“Các vị thế Long USD đã đóng và phân tích của chúng tôi cho rằng trạng thái thị trường là short USD”, theo Mark McCormick, chiến lược gia trưởng FX. Vị thế thị trường cho thấy, các nhà đầu tư đang đổ tiền vào các tài sản biến động cao (High beta), trong khi giới đầu tư đã "đảo ngược trạng thái long JPY vào tháng trước.”