"Đọc vị" Fed: Thời điểm vàng để chuyển hướng đầu tư?

Quỳnh Chi

Junior Editor

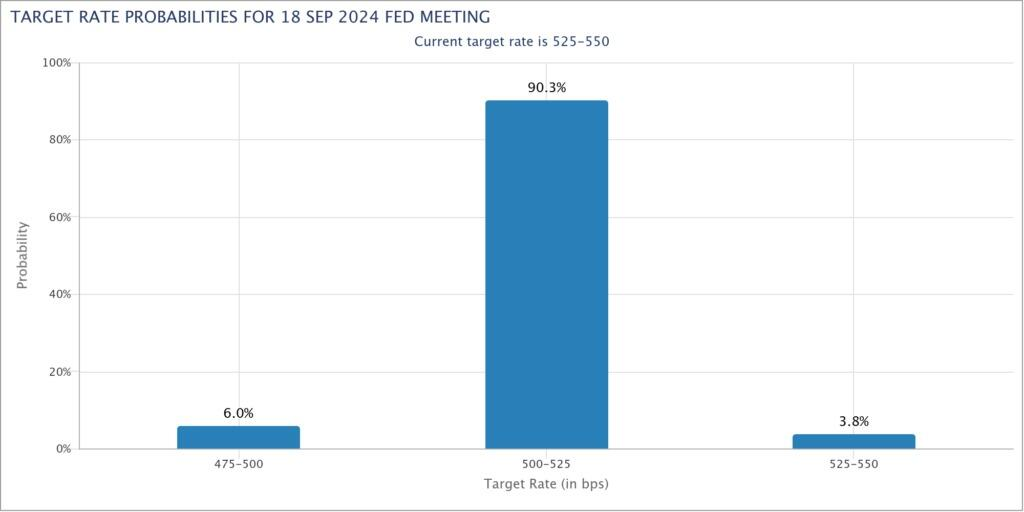

Với dữ liệu kinh tế và cả lạm phát tiếp tục suy yếu, kỳ vọng về việc Fed cắt giảm lãi suất đang tăng cao. Đáng chú ý, sau báo cáo chỉ số CPI mới nhất thấp hơn dự kiến, khả năng Fed cắt giảm lãi suất vào tháng 9 đã tăng mạnh. Theo CME, xác suất cắt giảm 25 bps lãi suất Fed hiện là 90%.

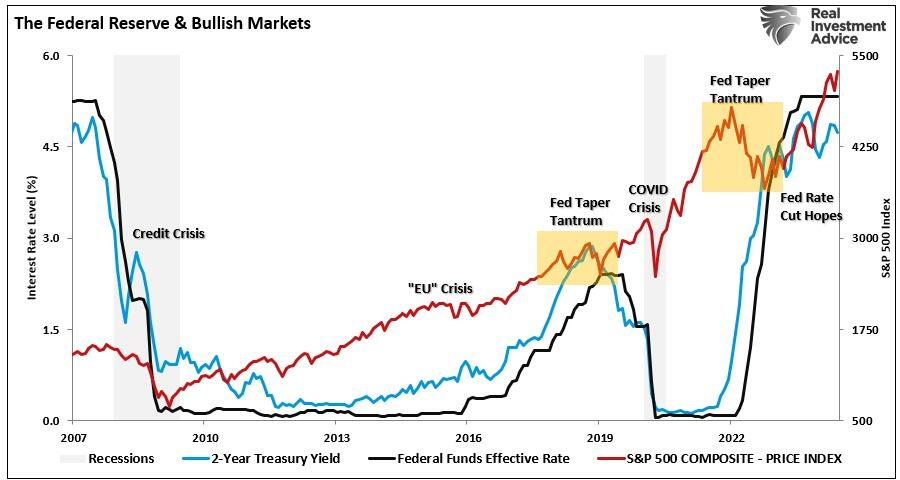

Kể từ tháng 1/2022, thị trường đã nhiều lần tăng điểm nhờ kỳ vọng Fed cắt giảm lãi suất và nới lỏng chính sách tiền tệ. Tuy nhiên, cho đến nay, mỗi đợt phục hồi đều thất bại vì dữ liệu kinh tế khiến Fed giữ nguyên quan điểm.

Tuy nhiên, như đã đề cập, dữ liệu kinh tế và lạm phát mới nhất cho thấy dấu hiệu yếu rõ ràng, củng cố nhận định của Chủ tịch Jerome Powell rằng chúng ta đang đến gần thời điểm cần thiết để cắt giảm lãi suất. Cụ thể:

"Các chỉ số chính tăng khi Chủ tịch Fed Jerome Powell phát biểu trước Ủy ban Hạ viện sau ngày đầu tiên điều trần trước Quốc hội hôm thứ Ba, đã đưa Fed tiến gần hơn tới việc hạ lãi suất. Trong bài điều trần tuần này, Powell chỉ ra rằng thị trường lao động đang hạ nhiệt và ngụ ý rằng nếu tình hình xấu đi nữa thì có thể sẽ không phải là điều tốt.

Sau những bình luận đó, thị trường tài chính đã đạt đến những đỉnh cao mới. Điều này không có gì đáng ngạc nhiên vì thập kỷ qua đã dạy các nhà đầu tư rằng cổ phiếu tăng giá khi Fed nới lỏng các điều kiện tài chính. Kể từ năm 2008, cổ phiếu đã tăng hơn 500% so với mức đáy. Ngoại lệ duy nhất là các đợt điều chỉnh đó là khi Fed tăng lãi suất.

Trong lịch sử, tại sao các nhà đầu tư không nên kỳ vọng thị trường chứng khoán tiếp tục tăng khi Fed bắt đầu cắt giảm lãi suất?

Fed cắt giảm lãi suất và kết quả thị trường

Một điều bất biến từ Phố Wall là "mua cổ phiếu" luôn là câu trả lời, bất kể câu hỏi là gì. Điều này lại một lần nữa xảy ra khi Fed có khả năng sẽ cắt giảm lãi suất. Niềm tin phổ biến là việc cắt giảm lãi suất sẽ thúc đẩy nhu cầu đối với cổ phiếu, vì lợi suất tín phiếu ngắn hạn sẽ giảm. Tuy nhiên, như Michael Lebowitz đã chỉ ra trong bài viết "Những bước ngoặt của Fed không mang tính tích cực cho thị trường chứng khoán":

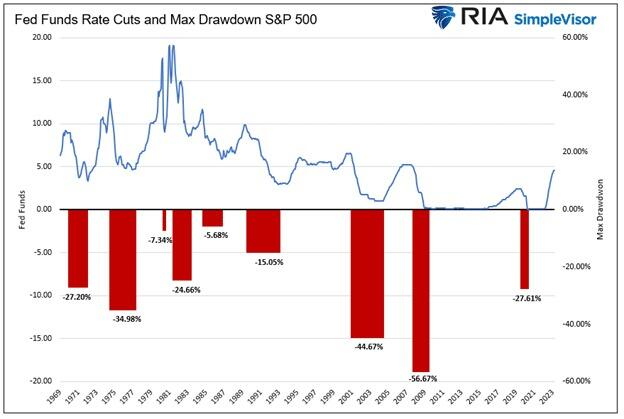

"Kể từ năm 1970, đã có 9 trường hợp Fed cắt giảm đáng kể lãi suất cơ bản. Tính trung bình, từ thời điểm bắt đầu mỗi giai đoạn giảm lãi suất đến khi thị trường chạm đáy, mức sụt giảm tối đa là 27.25%.

Ba đợt gần đây nhất chứng kiến mức giảm lớn hơn mức trung bình. Trong số 6 lần còn lại, chỉ có một lần, giai đoạn 1974-1977, chứng kiến mức sụt giảm tệ hơn mức trung bình."

Với góc nhìn lịch sử đó, rõ ràng các nhà đầu tư không nên kỳ vọng vào một chu kỳ cắt giảm lãi suất của Fed. Có nhiều lý do cho điều này:

1. Cắt giảm lãi suất thường trùng với việc Fed nỗ lực đối phó với chu kỳ giảm phát kinh tế hoặc sự kiện tài chính bất ổn.

2. Khi các sự kiện giảm phát hoặc tài chính xảy ra, hoạt động tiêu dùng suy yếu, ảnh hưởng đến lợi nhuận doanh nghiệp.

3. Khi lợi nhuận doanh nghiệp sụt giảm, thị trường phải định giá lại để phản ánh mức lợi nhuận thấp hơn.

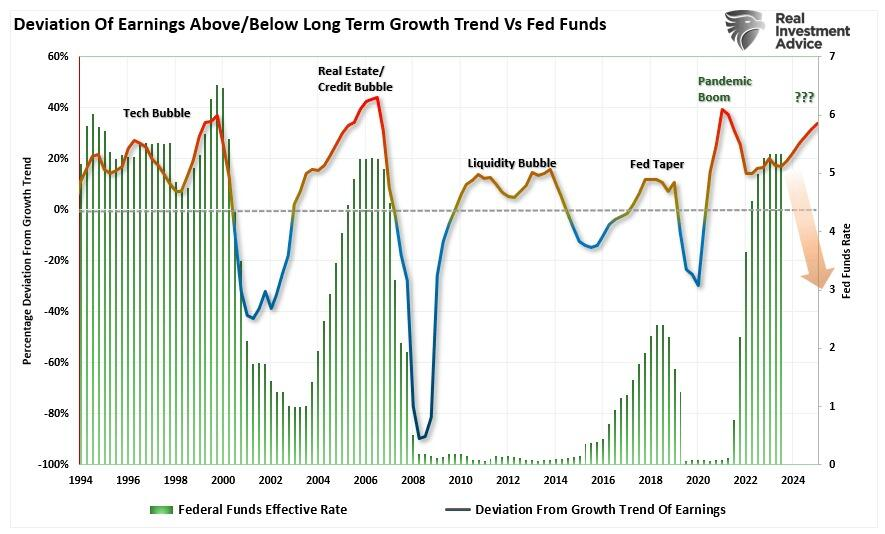

Biểu đồ dưới đây cho thấy mức độ chênh lệch của lợi nhuận doanh nghiệp so với xu hướng tăng trưởng dài hạn. Đáng chú ý, mức chênh lệch này thường điều chỉnh khi Fed cắt giảm lãi suất. Do đó, mặc dù các nhà phân tích lạc quan về tăng trưởng lợi nhuận vào năm 2025, một chu kỳ cắt giảm lãi suất của Fed có thể sẽ khiến các nhà đầu tư thất vọng.

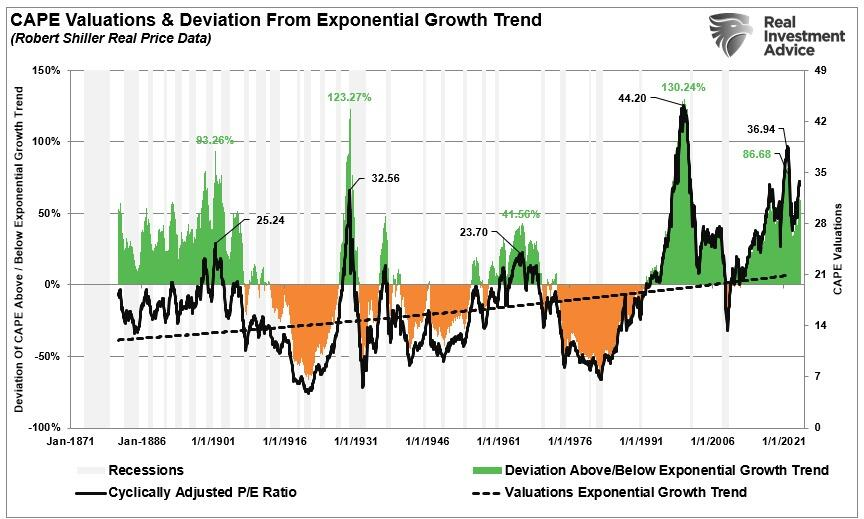

Điều thú vị là càng có nhiều dữ liệu kinh tế xấu, các nhà đầu tư lại càng lạc quan trong việc tìm kiếm sự đảo chiều chính sách. Tuy nhiên, như đã đề cập, tăng trưởng kinh tế yếu hơn và lạm phát thấp hơn - thường đi kèm với chu kỳ cắt giảm lãi suất - không hỗ trợ cho các ước tính lợi nhuận hiện tại hoặc mức định giá vẫn đang cao hơn nhiều so với xu hướng dài hạn.

Sự chênh lệch định giá này là kết quả của hơn 43 nghìn tỷ USD can thiệp tiền tệ kể từ năm 2008. Điều này đã tạo thói quen cho các nhà đầu tư, khiến họ thường bỏ qua các yếu tố cơ bản của nền kinh tế trong ngắn hạn. Tuy nhiên, khi Fed cắt giảm lãi suất để ngăn chặn giảm phát hoặc suy thoái, mâu thuẫn giữa thực tế kinh tế và kỳ vọng lạc quan thường có kết quả không tốt.

Đã đến lúc mua trái phiếu?

Một loại tài sản nổi bật như một cơ hội cho các nhà đầu tư ưa thích tài sản trú ẩn trong chu kỳ cắt giảm lãi suất của Fed: Trái phiếu Chính phủ. Đáng chú ý, chúng ta đang nói về TPCP Mỹ chứ không phải trái phiếu doanh nghiệp. Trong các sự kiện giảm phát, suy thoái kinh tế và các sự kiện liên quan đến tín dụng, TPCP được hưởng lợi từ dòng vốn tìm kiếm sự an toàn, trong khi trái phiếu doanh nghiệp bị thanh lý để bù đắp rủi ro vỡ nợ.

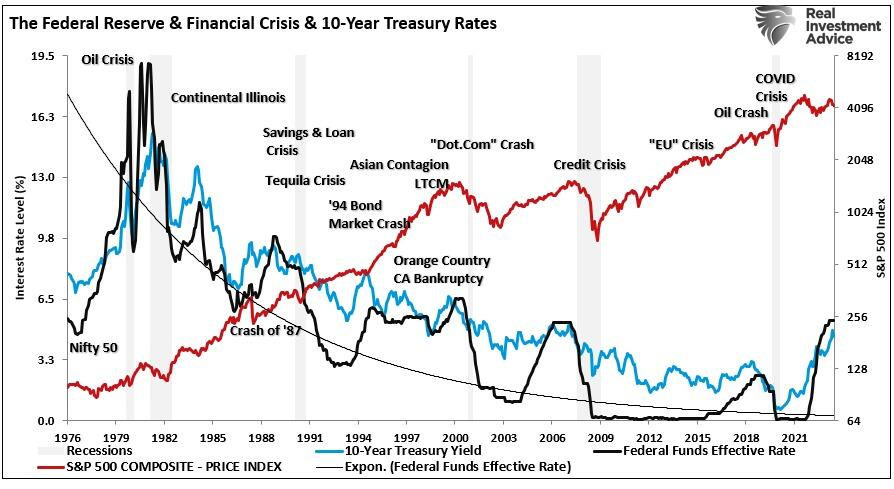

Khi giá cổ phiếu giảm trong quá trình điều chỉnh định giá, các nhà đầu tư thường tìm kiếm một "bến đỗ an toàn" để bảo vệ vốn khỏi sự sụt giảm giá trị. Lịch sử cho thấy lợi suất TPCP kỳ hạn 10 năm (ngược lại với giá trái phiếu) có mối tương quan rất cao với những thay đổi lãi suất của Fed. Điều này là do trong khi Fed kiểm soát TPCP kỳ hạn ngắn, nền kinh tế kiểm soát TPCP kỳ hạn dài. Do đó, lợi suất trái phiếu dài hạn phản ứng với thực tế kinh tế khi Fed cắt giảm lãi suất để ứng phó với sự kiện giảm phát.

Liệu lần này có thể khác? Chắc chắn là có, nhưng chúng ta đang đặt cược ngược lại so với rất nhiều bằng chứng lịch sử.

Mặc dù hy vọng Fed sẽ bắt đầu giảm lãi suất trở lại, rủi ro đang nghiêng về phía cổ phiếu. Như đã đề cập, lý do duy nhất để Fed cắt giảm lãi suất là để bù đắp rủi ro suy thoái kinh tế hoặc sự kiện tài chính. Trong tình huống như vậy, hiện tượng "chạy đến nơi an toàn" sẽ khiến lãi suất giảm. Hãy nhớ rằng, đợt tăng lãi suất trước đây đã khiến giá trái phiếu giảm 50%. Do đó, nếu lãi suất đảo chiều tương tự, giá trái phiếu có thể tăng lên tới 70% so với mức lợi suất hiện tại.

Nói cách khác, loại tài sản "bị ghét nhất" trong hai năm qua có thể mang lại lợi nhuận tốt hơn nhiều so với cổ phiếu khi Fed cắt giảm lãi suất.

Do đó, khi chúng ta tiến gần đến đợt cắt giảm lãi suất đầu tiên của Fed vào tháng 9, có thể đã đến lúc cân nhắc giảm rủi ro cổ phiếu và tăng cường đầu tư vào TPCP.

ZeroHedge