Cổ phiếu khởi đầu tháng 9 với 2 nỗi lo ngại: bong bóng AI và suy thoái?

Trần Quốc Khải

Junior Editor

Hôm qua là một ngày khó khăn đối với thị trường. Cổ phiếu của gã khổng lồ chip AI Nvidia đã giảm gần 10% và chỉ số chất bán dẫn PHLX chạm đáy kể từ tháng 3 năm 2020. Hàng hóa cũng có một ngày tồi tệ. Giá dầu thô WTI giảm xuống dưới 70 USD/thùng và giá dầu Brent xuống dưới 74 USD/thùng. Trong khi đó, giá quặng sắt đã giảm gần 8% trong năm ngày qua. Không phải là địa chính trị, không phải là các NHTW và thậm chí không phải là carry trade đồng yên. Vậy chuyện gì đã xảy ra?

Bong bóng AI đã vỡ chưa?

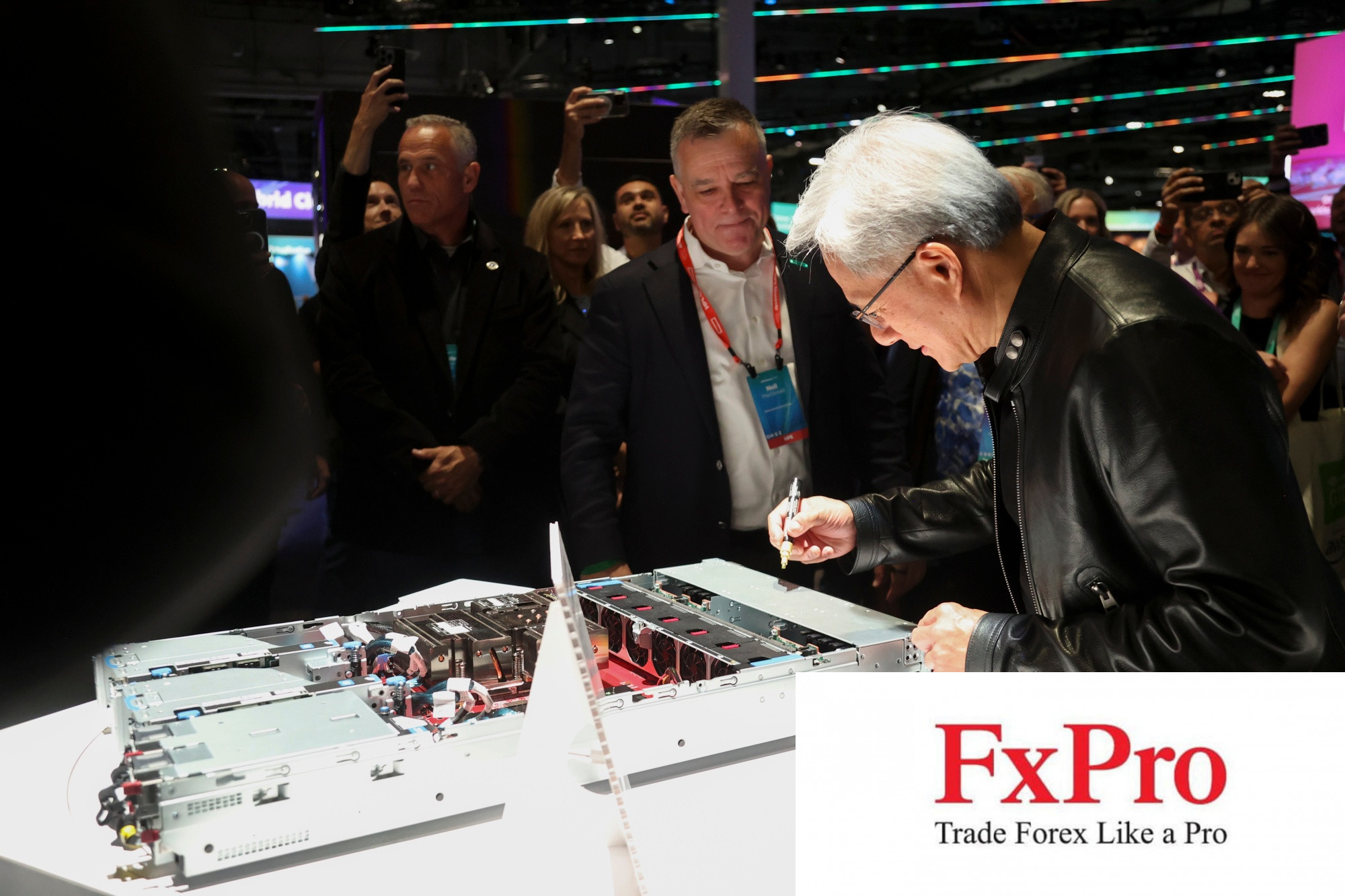

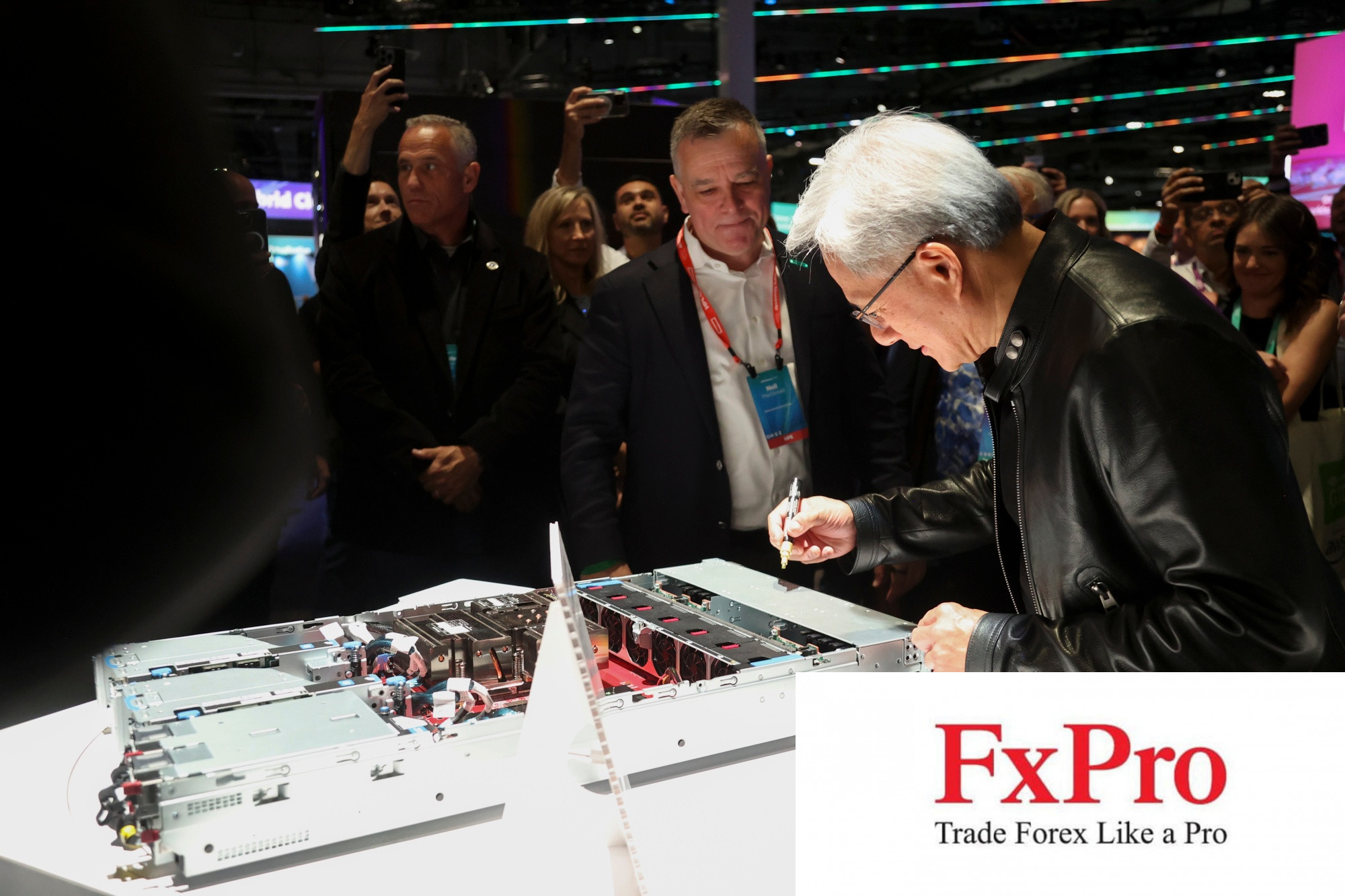

Đầu tiên là bong bóng AI. Liệu bong bóng Nvidia và AI đã phát nổ vào giữa tháng 6 năm 2024, ngay sau khi ảnh ông chủ Jensen Huang bị fan vây quanh và ký tên lên áo của một phụ nữ được đăng tải? Những dữ liệu gần đây chắc chắn củng cố thêm cho lập luận rằng bong bóng đã vỡ, mặc dù rõ ràng là nếu cổ phiếu Nvidia vượt qua được mức đỉnh của tháng 6, ý tưởng này có thể được bác bỏ.

Tuy nhiên, biểu đồ bên dưới, thể hiện biến động của chỉ số chất bán dẫn PHLX, khiến lập luận này trở nên thuyết phục hơn. Chỉ số chất bán dẫn PHLX hiện đã giảm gần 20% so với mức đỉnh gần đây nhất:

Điều có thể nhận ra ở đây là AI cũng giống như bong bóng dot-com. Những cổ phiếu này sẽ gây biến động nền kinh tế và hiện tại, chúng quá đắt.

Giá tăng và trở nên phổ biến đồng nghĩa với việc cổ phiếu dễ bị tổn thương hơn, không chỉ vì sự thất vọng mà còn vì biến động tâm lý - nếu một số nhà đầu tư mua cổ phiếu vì chúng đang tăng, thì nếu đà tăng dừng lại đủ lâu, họ sẽ ngừng mua.

Tin tốt là, giống như sự sụp đổ của dot-com, điều này có thể sẽ không gây ra tác động thảm khốc lên nền kinh tế nói chung. Thị trường chứng khoán Mỹ sẽ không thích điều này và một số lĩnh vực của nền kinh tế cũng vậy, đó chỉ là nếu các xu hướng hiện tại là sự chậm lại hoặc là suy thoái “thông thường”, chứ không phải cuộc khủng hoảng như năm 2008.

Liệu suy thoái toàn cầu có khả năng xảy ra?

Thứ hai, tất cả đang lo lắng về suy thoái. Nền kinh tế Mỹ đang có dấu hiệu hạ nhiệt (một tác nhân tiềm ẩn cho đợt bán tháo ngày hôm qua là một cuộc khảo sát lĩnh vực sản xuất đáng thất vọng, điều này thể hiện độ nhạy cảm của thị trường nhiều hơn là sự yếu kém của dữ liệu).

Vấn đề là không chỉ tăng trưởng ở Mỹ đang giảm. Vấn đề khác là Trung Quốc không thể bù đắp được khoản sụt giảm. Do đó, giá hàng hóa giảm. Điều này có thể đảo ngược trong tương lai gần hay không có lẽ phụ thuộc vào việc xử lý tốt khủng hoảng bất động sản.

Vì vậy, có thể thấy lý do tại sao các nhà đầu tư cảm thấy lo lắng về cả yếu tố định giá (giá cổ phiếu Mỹ và lĩnh vực công nghệ nói riêng đang quá cao) và các yếu tố cơ bản hơn (nếu cả Trung Quốc và Mỹ đều không thúc đẩy tăng trưởng?)

Tuy nhiên, ở nước Anh xa xôi, nền kinh tế lại cho thấy những dấu hiệu lạc quan. Cuộc khảo sát mới nhất về hoạt động kinh tế ở đây thực sự đã vượt qua kỳ vọng (để hiểu rõ hơn, nền kinh tế khu vực Eurozone đã không đạt được kỳ vọng, điều này cho thấy sự phân kỳ của Anh hiện là có thật).

Việc FTSE 100 tập trung nhiều vào hàng hóa và dầu mỏ sẽ không có lợi cho chỉ số này, nhưng tương tự như vậy, việc thiếu cổ phiếu công nghệ có thể không còn là gánh nặng nữa. Và sự khác biệt là hàng hóa có thể không phải là bong bóng - quả thực, nỗi lo lắng về Trung Quốc đã tồn tại trong một thời gian rất dài.

Hơn nữa, trong khi dòng tiền chảy ra khỏi Anh dường như đang chậm lại, tháng trước vẫn chứng kiến dòng tiền chảy ra nhưng không phải bởi sự hoảng loạn vào đầu tháng 8. Theo dữ liệu mới nhất từ Calastone, dòng tiền từ việc thanh lý tài sản tại Anh trong tháng 8 lên tới 510 triệu GBP, nhỏ hơn mức trung bình 660 triệu GBP kể từ khi dòng tiền bắt đầu được rút ra vào tháng 9 năm 2021. Tuy nhiên, con số này vẫn cho thấy sự tiêu cực.

Nói cách khác, sự thay đổi mạnh mẽ trong tâm lý đối với Anh vẫn chưa đủ để có thể đảo ngược xu hướng. Tuy nhiên, các giao dịch vẫn tiếp tục được thực hiện - chỉ riêng sáng nay, hơn một tỷ USD được chi cho việc hợp nhất quỹ tín thác đầu tư bất động sản.

Trên hết, bên ngoài lĩnh vực sản xuất dầu, giá dầu giảm là tin rất tốt cho một bộ phận quan trọng hơn của nền kinh tế Anh: người tiêu dùng. GBP tăng và giá dầu giảm có nghĩa là giá tại trạm xăng cuối cùng cũng giảm xuống dưới mức 140 xu/lít.

Điều này giúp người tiêu dùng có thể tiết kiệm tiền và giả sử số tiền đó không phải nộp cho ngân sách, thì có khả năng là chúng sẽ được chi tiêu.

Tóm lại - những thứ đắt đỏ dường như sẽ trở nên rẻ hơn. Mặt khác, có lý do chính đáng để đưa ra rằng tâm lý sẽ tiếp tục cải thiện khi hàng hoá trở nên rẻ hơn. Vì vậy, các nhà đầu tư nên theo dõi tình hình của nền kinh tế toàn cầu nói chung, nhưng hãy thật thận trọng trong thời gian này.

Bloomberg