Các nhà đầu tư đang chuẩn bị chiến lược cho "taper tantrum" khi những lo ngại ngày một tăng lên

Ngô Văn Thịnh

Economic Analyst

Khi sự cắt giảm hỗ trợ tiền tệ của Cục Dự trữ Liên bang ngày càng đến gần, các nhà đầu tư đang cố gắng phòng hộ danh mục đầu tư của mình với sự biến động của năm 2013 vẫn còn in nguyên trong tâm trí họ.

Vào tháng này cách đây 8 năm, lợi suất toàn cầu đã tăng vọt và các tài sản rủi ro sụt giảm do gợi ý từ Chủ tịch Fed khi đó là Ben Bernanke rằng ngân hàng trung ương có thể bắt đầu cắt giảm chương trình mua trái phiếu thời kỳ khủng hoảng. Lo lắng về sự gia tăng bất ổn lặp lại, một số nhà quản lý quỹ đang chuyển sang các khoản nợ lợi suất cao có kỳ hạn thấp để trú ẩn, trong khi những người khác nhận thấy sự cắt giảm sẽ không đến sớm và đang đặt cược vào các tài sản thị trường mới nổi để chiếm ưu thế.

Với các nhà kinh tế dự kiến ngân hàng trung ương sẽ bắt đầu cắt giảm chương trình mua tài sản vào cuối năm nay, các quan chức Fed đang bám sát kịch bản rằng còn quá sớm để thảo luận về bất kỳ sự thay đổi nào trong thiết lập chính sách đại dịch. Nhưng các động thái làm chậm tốc độ mua trái phiếu của các NHTW ở Anh và Canada khi nền kinh tế của họ cải thiện đã nhắc nhở các nhà giao dịch rằng Fed không thể chối bỏ "taper" mãi mãi, đặc biệt là khi tăng trưởng của Hoa Kỳ tăng vọt.

Pilar Gomez-Bravo, giám đốc bộ phận trái phiếu của MFS Investment Management ở London, cho biết: “Mối đe dọa lớn nhất đối với thị trường là sự biến động lợi suất tăng cao hơn, giống như những gì chúng ta đã thấy vào cuối tháng 2. Mức định giá các tài sản rủi ro đang khá cao, vì vậy bạn không nên quá tự mãn." Gomez-Bravo ủng hộ trái phiếu rác như một loại tài sản ít bị tổn thương hơn khi lợi suất điều chỉnh lại so với các trái phiếu cấp đầu tư, vốn có kỳ hạn và độ nhạy cảm với lãi suất cao hơn nhiều.

Theo chiến lược gia tín dụng Sherif Hamid của Jefferies Financial Group Inc., các khoản vay có đòn bẩy là một lựa chọn tốt hơn và một số chứng khoán nợ “sắp phá sản” sẽ có ít tương quan hơn với thị trường khi các nhà đầu tư định giá lại trái phiếu.

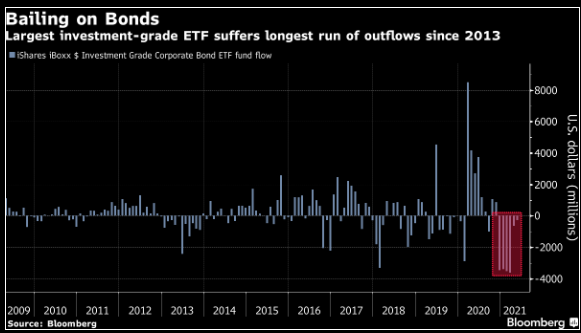

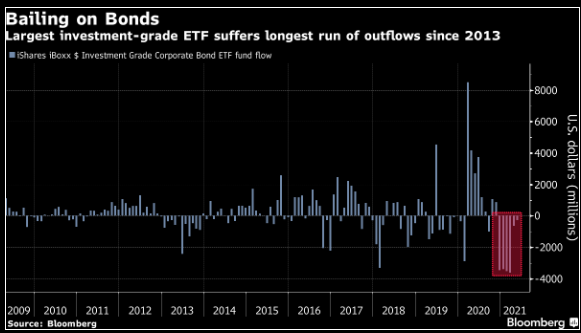

Theo dữ liệu của Bloomberg, trái phiếu cấp độ đầu tư đang chịu áp lực khi quỹ ETF các trái phiếu cấp đầu tư lớn nhất được có chuỗi ngày bán ra mạnh mẽ nhất kể từ năm 2013.

Các diễn biến khi cắt giảm QE xảy ra

Trái phiếu đã gánh chịu gánh nặng của cuộc hỗn loạn năm 2013, với lợi suất trái phiếu kho bạc tăng 50 điểm cơ bản trong 1 tháng sau khi Bernanke phát biểu. Trong cùng thời gian đó, Chỉ số các thị trường mới nổi MSCI giảm 14% và Nasdaq 100 giảm 4%. Tuy nhiên, chỉ số thiên về công nghệ hiện giao dịch với mức P/E bằng 26, so với chỉ 15 lần trước đó.

Lần này, BlackRock Inc. - công ty quản lý tài sản lớn nhất thế giới - gợi ý rằng phần lớn diễn biến trên thị trường trái phiếu có thể đã diễn ra và các tài sản của thị trường mới nổi sẽ có hiệu suất tốt hơn nhiều.

Ben Powell, chiến lược gia đầu tư khu vực Châu Á Thái Bình Dương của Viện đầu tư BlackRock, cho biết: “Chúng tôi vẫn nghĩ rằng lợi suất có thể tăng cao hơn một chút nhưng về mặt chiến thuật, chúng tôi nghĩ rằng việc tái định giá trên diện rộng cho đà tăng lợi suất lần này gần như đã xong”.

Lợi suất trái phiếu kho bạc kỳ hạn 10 năm tăng khoảng 66 điểm cơ bản trong năm nay và được giao dịch ở mức 1.57% hôm thứ Năm. Chỉ số Tổng thu nhập trái phiếu kho bạc Hoa Kỳ của Bloomberg Barclays đã giảm hơn 3% từ đầu năm đến nay.

Theo BlackRock, sự kết hợp của phục hồi kinh tế, kích thích mạnh mẽ và đồng đô la ổn định sẽ đủ để bù đắp phần lớn tác động của việc nới lỏng dần hỗ trợ của ngân hàng trung ương lên các tài sản rủi ro - bao gồm cả những tài sản từ các nước đang phát triển.

Công ty đang phân bổ nhiều hơn vào cả cổ phiếu thị trường phát triển và thị trường mới nổi, và đối với trái phiếu, chúng tôi đã thực sự nâng cấp trái phiếu bằng đồng nội tệ của các nước đang phát triển vào tuần trước,” Powell nói.

Hội nghị Jackson Hole

Các chỉ số đo lường biến động ngụ ý trên thị trường tiền tệ, trái phiếu kho bạc và chứng khoán Hoa Kỳ đã giảm sau mức tăng khiêm tốn vào cuối tháng 2 cho thấy các nhà đầu tư không thấy rủi ro ngay lập tức về một thông báo cắt giảm QE của Fed. Nhưng hoạt động của nhà giao dịch trên thị trường quyền chọn đều hướng tới hội nghị Jackson Hole - nơi tụ họp hàng năm của các chủ tịch ngân hàng trung ương vào tháng 8 - là một ứng cử viên cho thời điểm cuộc thảo luận về cắt giảm QE bắt đầu.

Trong khi đó, các nhà đầu tư nên phân tích biên bản các cuộc họp của Ủy ban Thị trường Mở Liên bang, nơi mà kinh nghiệm trước đây cho thấy các cuộc thảo luận về việc cắt giảm sẽ xuất hiện trước tiên, theo Win Thin, người đứng đầu chiến lược tiền tệ toàn cầu của Brown Brothers Harriman & Co. Biên bản cuộc họp tháng 4 sẽ được công bố vào ngày 19/5.

“Tôi tin rằng Chủ tịch Powell sẽ rất nỗ lực để không làm thị trường ngạc nhiên với quyết định cắt giảm,” Thin viết hôm thứ Năm. "Thay vào đó, nó sẽ được truyền đạt cẩn thận và biên bản là nơi đầu tiên mà thị trường nên xem xét."

Bloomberg