Bitcoin chao đảo, dữ liệu phái sinh hé lộ kịch bản bất ngờ?

Quỳnh Chi

Junior Editor

Các chỉ báo thị trường phái sinh Bitcoin đang phản ánh một bức tranh tổng thể về niềm tin của giới giao dịch chuyên nghiệp, cho thấy biến động giá hiện tại chỉ là giai đoạn tích lũy trước những diễn biến tiếp theo.

Bitcoin đã gặp vùng kháng cự đáng kể tại ngưỡng 98,000 USD trong giai đoạn từ 25/11 đến 2/12, tạo ra làn sóng thất vọng lan rộng trong cộng đồng nhà đầu tư bất chấp mức tăng trưởng ấn tượng 38% trong tháng. Nhiều chuyên gia phân tích thị trường bày tỏ quan ngại sâu sắc về việc tích lũy kéo dài dưới ngưỡng tâm lý quan trọng 100,000 USD có thể tạo động lực cho các chiến lược bán khống quy mô lớn, từ đó gây áp lực kiềm chế đà tăng của BTC trong ngắn và trung hạn.

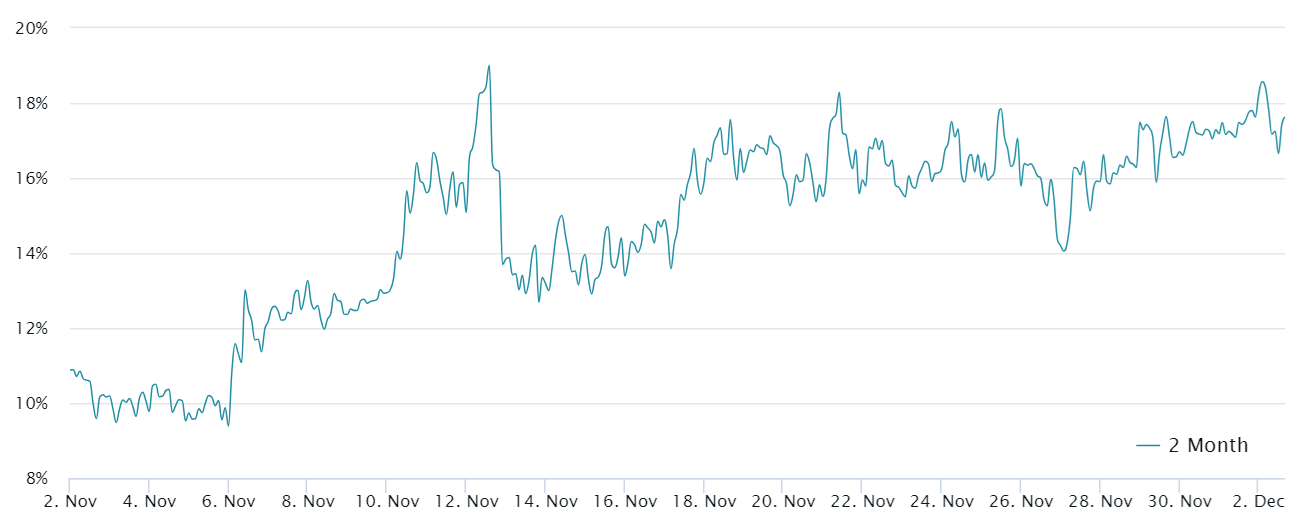

Tỷ lệ sinh lời trong 2 tháng của Bitcoin

Tuy nhiên, các chỉ báo từ thị trường phái sinh vẫn thể hiện những tín hiệu đáng khích lệ khi các nhà giao dịch chuyên nghiệp tiếp tục thể hiện niềm tin thông qua việc sẵn sàng chi trả mức phí 17%/năm cho các vị thế đòn bẩy so với giá giao ngay. Mặc dù con số này thấp hơn đáng kể so với mức 40% thường xuất hiện trong các giai đoạn thị trường tăng điểm mạnh mẽ trước đây, mức phí phụ trội hiện tại vẫn phản ánh một nhu cầu tăng giá lành mạnh và bền vững, đồng thời không cho thấy dấu hiệu của sự hưng phấn thái quá hay đầu cơ thiếu kiểm soát trên thị trường.

Dù Bitcoin vẫn chưa thể bứt phá thành công khỏi mức đỉnh lịch sử 99,609 USD được thiết lập vào ngày 22/11, các dữ liệu từ thị trường phái sinh tiếp tục phản ánh niềm tin vững chắc của các nhà giao dịch về triển vọng dài hạn của đồng tiền số hàng đầu này. Tuy nhiên, giới quan sát vẫn bày tỏ những hoài nghi hợp lý về tính bền vững của áp lực mua đang hiện hữu, đặc biệt là những làn sóng mua vào quy mô lớn gần đây từ các quỹ ETF giao ngay, cũng như các "đại cá" trong ngành như MicroStrategy và Marathon Digital.

Đáng chú ý, MicroStrategy - một trong những tổ chức tích lũy Bitcoin tích cực nhất - đã thực hiện chiến lược mua vào quy mô lớn với 15,400 BTC trong giai đoạn từ 25/11 đến 1/12, sử dụng nguồn vốn 1.5 tỷ USD huy động được từ đợt phát hành cổ phiếu mới. Chuỗi giao dịch này được thực hiện ở mức giá trung bình 95,976 USD, giúp nâng tổng số Bitcoin trong kho bạc của công ty lên mức ấn tượng 402,100 BTC. Với diễn biến giá hiện tại, giá trị thị trường của lượng tài sản số này đã đạt 38.4 tỷ USD - tăng mạnh 64% so với thời điểm mua vào, phản ánh chiến lược đầu tư hiệu quả của doanh nghiệp này.

Song song đó, một "cá voi" đáng chú ý khác là Marathon Digital cũng đã tích cực tích lũy thêm 6,484 BTC trong khoảng thời gian từ 1/10 đến 30/11, với tổng giá trị đầu tư vượt 600 triệu USD và mức giá vào trung bình 95,352 USD/đồng. Đáng chú ý, doanh nghiệp này vừa công bố kế hoạch đầy tham vọng về việc phát hành 700 triệu USD trái phiếu chuyển đổi thứ hạng cao, nhằm tiếp tục mở rộng lượng Bitcoin nắm giữ trong khi đồng thời tái cấu trúc các khoản nợ hiện tại để tối ưu hóa cơ cấu tài chính.

Tuy nhiên, việc quy kết toàn bộ sức bền của giá Bitcoin trong giai đoạn này chỉ đến từ hoạt động mua vào mạnh mẽ của các tổ chức lớn là một nhận định thiếu toàn diện. Một điểm sáng đáng chú ý khác đến từ các quỹ ETF giao ngay, khi họ đã ghi nhận dòng vốn ròng ấn tượng lên tới 3.22 tỷ USD kể từ ngày 18/11, theo số liệu được công bố bởi Farside Investors. Điều đáng nói là BTC đã thiết lập vững chắc vùng giao dịch trên mức 90,000 USD từ trước khi các dòng vốn này bắt đầu chảy vào thị trường, cho thấy động lực cầu thực sự đã vượt xa phạm vi đơn thuần là hoạt động bổ sung vào bảng cân đối của các doanh nghiệp lớn.

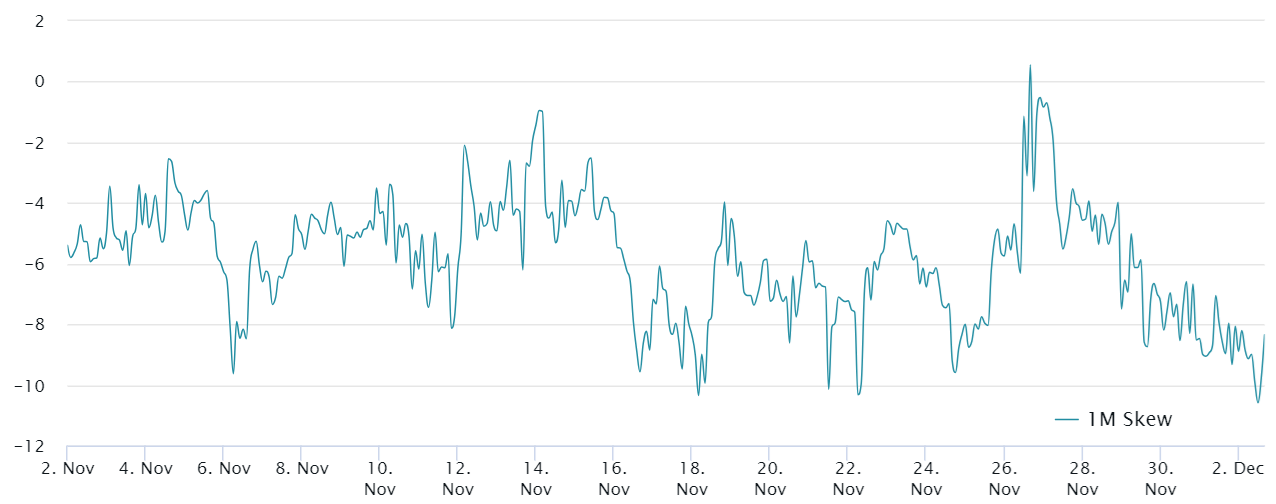

Độ lệch delta 25% quyền chọn mua - bán Bitcoin kỳ hạn 1 tháng

Diễn biến trên thị trường quyền chọn và hợp đồng tương lai Bitcoin đang cung cấp những góc nhìn sâu sắc và quan trọng về tâm lý của các nhà đầu tư. Đặc biệt, thị trường quyền chọn đang phản ánh tâm lý tích cực mạnh mẽ từ các "cá voi" và các bàn giao dịch chênh lệch giá chuyên nghiệp, thể hiện qua việc quyền chọn bán đang được giao dịch ở mức chiết khấu 8% so với quyền chọn mua - một chỉ báo đáng chú ý về niềm tin thị trường. Trong bối cảnh thông thường, khi các nhà giao dịch có xu hướng bi quan về triển vọng giá Bitcoin, nhu cầu phòng hộ rủi ro tăng cao thường sẽ đẩy chỉ báo này lên trên ngưỡng 6%, phản ánh tâm lý thận trọng và lo ngại về khả năng điều chỉnh giảm.

Các nhà đầu tư nhỏ lẻ, dù quản lý những vị thế nhỏ hơn so với các tổ chức, vẫn đóng vai trò không thể bỏ qua. Điển hình như đợt tăng giá 1.000% của Bitcoin năm 2017 trùng khớp với thời điểm ứng dụng Coinbase đạt đỉnh về lượt tải và lượt tìm kiếm Google cho cụm từ "mua Bitcoin" chạm mức cao nhất mọi thời đại. Do đó, việc bỏ qua tác động từ nhà đầu tư nhỏ lẻ sẽ là một thiếu sót trong phân tích.

Để đánh giá nhu cầu sử dụng đòn bẩy từ nhà đầu tư nhỏ lẻ, việc theo dõi các hợp đồng hoán đổi vĩnh viễn là điều thiết yếu. Các hợp đồng này, được định giá theo thị trường mỗi 8 giờ, bám sát diễn biến giá giao ngay của BTC. Funding rate - được sử dụng để cân bằng nhu cầu đòn bẩy giữa vị thế mua và bán - cung cấp những tín hiệu chính về tâm lý thị trường.

Thông thường, các vị thế mua phải trả phí funding rate hàng tháng từ 0.5% đến 2.1%. Tuy nhiên, trong những giai đoạn thị trường cực kỳ lạc quan, tỷ lệ này có thể tăng vọt lên 6% hoặc cao hơn. Chi phí hiện tại 1.4% mà các vị thế mua đang phải trả nằm trong vùng trung tính. Ngay cả mức đỉnh tạm thời 3.5% trong tuần trước cũng không đáng báo động và không tạo ra rủi ro thanh lý tức thì.

Việc Bitcoin chưa thể chinh phục được ngưỡng 98,000 USD không nên được diễn giải như một tín hiệu yếu kém, xét đến trạng thái vững chắc của thị trường phái sinh BTC. Cả nhà đầu tư tổ chức và nhỏ lẻ đều thể hiện niềm tin vào xu hướng tăng bền vững của Bitcoin. Xu hướng này được hậu thuẫn bởi mức độ chấp nhận ngày càng tăng từ khối doanh nghiệp và các quốc gia đang tìm kiếm BTC như một công cụ phòng hộ trước các đồng tiền pháp định có xu hướng lạm phát.

Thêm vào đó, các chỉ số kỹ thuật dài hạn của Bitcoin tiếp tục cho thấy sự hình thành của một chu kỳ tăng giá mới. Mô hình giá đang phản ánh sự tích lũy, với khối lượng giao dịch ổn định và độ biến động giảm dần - những yếu tố thường xuất hiện trước các đợt bứt phá mạnh mẽ. Điều này, kết hợp với các yếu tố vĩ mô thuận lợi như kỳ vọng về việc Cục Dự trữ Liên bang Mỹ (Fed) có thể bắt đầu cắt giảm lãi suất vào năm 2024, tạo nền tảng cho tiềm năng tăng trưởng của Bitcoin trong trung và dài hạn.

Cointelegraph