Biết trước kết quả bầu cử liệu có đồng nghĩa với những khoản lợi nhuận khổng lồ cho nhà đầu tư hay không?

Nam Anh

Senior Economic Analyst

Trong những ngày cuối cùng trước thềm một trong những cuộc bầu cử quan trọng nhất của thời kỳ hiện đại, các nhà đầu tư quả thật khó có thể cưỡng lại sức hút của việc đặt cược vào kết quả của nó. Nhưng việc biết trước người chiến thắng không đồng nghĩa với việc biết các tài sản sẽ phản ứng như thế nào.

Trong những ngày cuối cùng trước thềm một trong những cuộc bầu cử quan trọng nhất của thời kỳ hiện đại, các nhà đầu tư quả thật khó có thể cưỡng lại sức hút của việc đặt cược vào kết quả của nó. Nhưng việc biết trước người chiến thắng không đồng nghĩa với việc biết các tài sản sẽ phản ứng như thế nào.

Các cuộc thăm dò cho thấy Joe Biden đang ở vị trí áp đảo, hơn 8.9 điểm phần trăm so với Donald Trump, theo FiveThirtyEight, tổ chức được những người nghiện dữ liệu chính trị xem như 1 nhà tiên tri.

Hơn 82 triệu người Mỹ đã bỏ phiếu tính đến đầu ngày thứ Sáu. Theo dữ liệu thu thập bởi giáo sư khoa học chính trị Michael McDonald tại Đại học Florida, số đảng viên Đảng Dân chủ đã đăng ký bỏ phiếu gấp 1/3 lần số đảng viên Cộng hòa ở các bang cung cấp dữ liệu này.

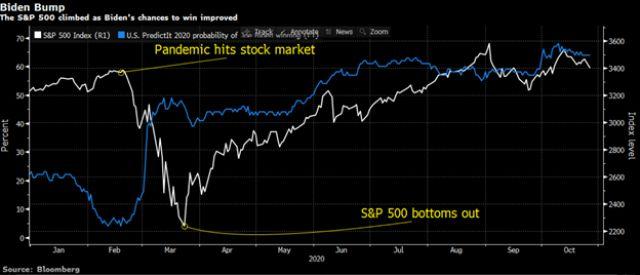

Về bản chất, 1 thắng lợi áp đảo của đảng Dân chủ có thể dẫn đến 1 làn sóng “risk-on” trên diện rộng, dựa trên giả định 1 kết quả như vậy sẽ giúp thúc đẩy một dự luật kích thích tài khóa, từ đó gây áp lực lên đồng đô la Mỹ và giúp phục hồi đà tăng của chứng khoán.

Ngược lại, 1 chiến thắng bất ngờ của Donald Trump có thể khiến các nhà đầu tư đổ xô vào các tài sản trú ẩn và thúc đẩy sự lên giá của đồng bạc xanh. Tuy nhiên, ẩn sau những lập luận đơn giản này, vẫn còn tồn tại rất nhiều dấu hỏi.

Trước tiên, các kịch bản trên đều đã được thị trường định giá kỹ. Điều bất ngờ duy nhất ở đây là có vẻ vẫn chưa có sự thu hẹp nào đáng kể trong mức chênh lệch giữa 2 ứng viên trong những cuộc thăm dò dư luận.

Hiện nay, “làn sóng xanh” hay 1 chiến thắng áp đảo của đảng Dân chủ đã trở thành kịch bản cơ sở của nhiều nhà phân tích. Tuy nhiên, với việc tin đồn đã lan truyền và được thị trường hấp thụ hoàn toàn, vế thứ 2 của việc “mua tin đồn, bán sự thật” có khả năng sẽ xuất hiện, nếu tin đồn trở thành hiện thực.

Thứ hai, cuộc bầu cử không được tổ chức trong những cánh cửa đóng kín. Nó diễn ra trong bối cảnh số ca lây nhiễm và tử vong trên toàn cầu do đại dịch Covid-19 đang liên tục gia tăng, với 1 số các quốc gia phát triển thậm chí còn buộc phải trải qua các đợt phong tỏa trên phạm vi tòan quốc. Nếu tình trạng này diễn ra tại Mỹ, bất cứ lạc quan nào còn sót lại sẽ sớm tan biến.

Sau đó còn là những dấu hỏi về các ưu tiên chính sách của Biden. Đa số mọi người tin rằng một nhiệm kỳ tại chức mang lại cho tổng thống cơ hội để làm một việc lớn. Nếu việc đó liên quan đến các tập đoàn công nghệ lớn, các cổ phiếu nhóm FANGs có thể mất đi sự tỏa sáng, đồng thời kéo toàn bộ chỉ số S&P 500 đi xuống.

Còn nhớ năm 2016, gần như không có bất cứ ai dự đoán chiến thắng của Trump, khi chứng khoán liên tục tăng mạnh do kỳ vọng về việc cắt giảm thuế, trong khi giá đồng vụt tăng do viễn cảnh về sự tái cấu trúc cơ sở hạ tầng.

Trong những tháng trước cuộc bầu cử 2016, tôi đã thăm dò tất cả các nhà tiên tri về vàng mà tôi có thể tìm thấy về việc chiến thắng bất ngờ của Trump có thể có ý nghĩa như thế nào. Gần như tất cả mọi người đều nói rằng vàng sẽ tăng giá trong môi trường bất ổn bắt nguồn từ thắng lợi của Trump.

Đầu ngày thứ Tư sau cuộc bỏ phiếu, giá kim loại quý này đã tăng vọt như mong đợi – nhưng mức tăng nhanh chóng bị bốc hơi ngay sau đó. Trên thực tế, các quỹ ETF bắt đầu bán vàng gần như ngay lập tức và họ không hề dừng lại cho đến khi Giáng sinh kết thúc.

Tất cả chỉ là một lời nhắc nhở rằng việc biết điều gì sẽ xảy ra trong cuộc bầu cử là không đủ. Bạn cũng cần phải biết thị trường sẽ diễn giải nó như thế nào. Và đó là 1 câu chuyện hoàn toàn khác biệt.