"All-in Vàng" - Chiến lược đầu tư trọng điểm 2025 từ Goldman Sachs giữa làn sóng mua vào của NHTW và chính sách tiền tệ nới lỏng Fed

Quỳnh Chi

Junior Editor

Goldman Sachs duy trì dự báo giá vàng sẽ đột phá mốc 3,000 USD/ounce trong năm tới. Các chính sách của chính quyền Trump được đánh giá có thể củng cố thêm luận điểm tăng giá của kim loại quý này.

Theo phân tích từ Goldman Sachs Group, giá vàng dự kiến sẽ thiết lập đỉnh cao lịch sử vào năm tới, được thúc đẩy bởi làn sóng mua vào từ các ngân hàng trung ương và chu kỳ hạ lãi suất của Cục Dự trữ Liên bang Mỹ (Fed). Tập đoàn tài chính này đã xếp vàng vào nhóm tài sản giao dịch triển vọng nhất năm 2025, đồng thời dự báo đà tăng có thể kéo dài trong nhiệm kỳ tổng thống của Donald Trump.

"Đây là thời điểm thích hợp để đầu tư vàng," trích dẫn từ báo cáo của nhóm phân tích do Daan Struyven dẫn đầu, tái xác nhận mục tiêu giá 3,000 USD/ounce vào tháng 12/2025. Yếu tố nền tảng hỗ trợ dự báo này đến từ nhu cầu tích lũy gia tăng của các ngân hàng trung ương, kết hợp với động lực chu kỳ từ dòng vốn đổ vào các quỹ ETF khi Fed bắt đầu chu kỳ nới lỏng chính sách tiền tệ.

Goldman Sachs cho biết giá vàng sẽ kéo dài đà tăng kỷ lục

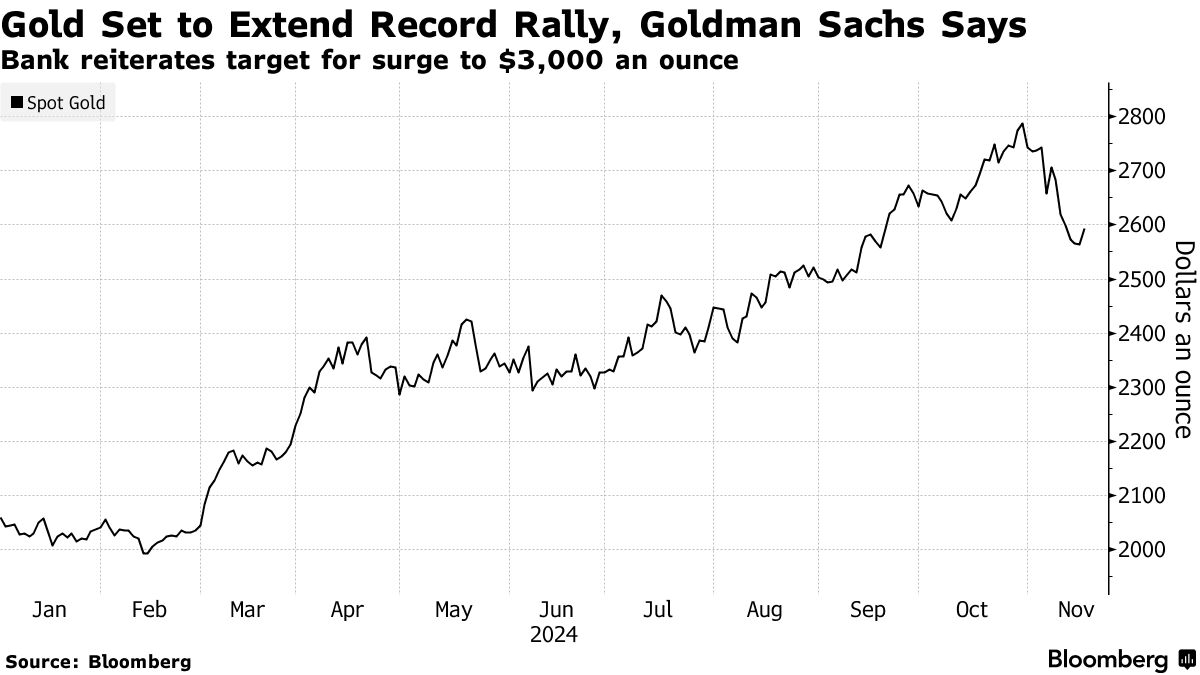

Thị trường vàng đã ghi nhận đợt tăng giá ấn tượng trong năm nay - liên tiếp xác lập các mốc kỷ lục mới - trước khi điều chỉnh giảm nhẹ sau thông tin chiến thắng của Trump, yếu tố đã thúc đẩy đồng USD tăng giá. Đà tăng của kim loại quý này được củng cố bởi hoạt động mua ròng mạnh mẽ từ NHTW và định hướng chính sách tiền tệ nới lỏng của Fed. Goldman nhận định chính quyền Trump có thể là “chất xúc tác” tích cực cho diễn biến giá vàng.

Theo các chuyên gia, một đợt leo thang chưa từng có trong căng thẳng thương mại có thể kích hoạt làn sóng đầu cơ mới vào vàng. Thêm vào đó, những quan ngại ngày càng tăng về tính bền vững tài khóa của Mỹ cũng là yếu tố hỗ trợ giá. Đặc biệt, các ngân hàng trung ương - nhất là những tổ chức đang nắm giữ khối lượng lớn trái phiếu chính phủ Mỹ - có xu hướng đa dạng hóa dự trữ sang kim loại quý này.

Giá vàng giao ngay hiện đang giao dịch quanh ngưỡng 2,584 USD/ounce, sau khi thiết lập đỉnh cao trên 2,790 USD trong tháng trước.

Về các hàng hóa khác, dầu Brent được dự báo sẽ dao động trong biên độ 70 - 85 USD/thùng năm tới, với rủi ro tăng giá ngắn hạn nếu chính quyền Trump tăng cường các biện pháp hạn chế nguồn cung từ Iran. Nhóm kim loại cơ bản được đánh giá triển vọng hơn so với nhóm kim loại chứa sắt, trong khi thị trường khí đốt châu Âu đối mặt áp lực tăng giá ngắn hạn do yếu tố thời tiết.

"Chính quyền mới của Mỹ làm gia tăng rủi ro gián đoạn nguồn cung từ Iran," các nhà phân tích nhận định, với khả năng thắt chặt hơn nữa các biện pháp trừng phạt trong chiến dịch gây sức ép tối đa. "Việc Mỹ có thể tăng cường hỗ trợ cho Israel cũng làm tăng xác suất gián đoạn cơ sở hạ tầng dầu mỏ của Iran."

Về thị trường nông sản, Goldman đã phân tích các kịch bản tiềm năng từ cuộc chiến thương mại giữa Washington và Bắc Kinh dưới thời Trump. "Mức thuế cao hơn của Trung Quốc đối với nông sản và các sản phẩm thịt của Mỹ có thể làm suy giảm đáng kể nhu cầu nhập khẩu," các chuyên gia nhận định. "Trong bối cảnh thiếu vắng các thị trường xuất khẩu thay thế, việc tái cân bằng thị trường nội địa Mỹ sẽ buộc giá đậu tương/ngô/thịt phải điều chỉnh giảm."

Bloomberg